我不认为市场在庆祝。我认为它正在重新定位。

年初的价格走势通常反映的不是叙事,而是意图。

$BTC 持稳在高$80Ks 到$90K 区间对我来说并不是突破,而是接受。价格保持在高位,没有杠杆压力,没有清算级联,也没有波动性扩大。这显示出的是控制,而非耗尽。

我认为,$ETH 持稳在$3,000以上更为重要。当$ETH 与$BTC同步移动时,市场在定价使用和结算需求,而不仅仅是宏观β。这通常是更健康阶段开始的标志。

最令人关注的是没有发生的事情:

• 融资保持受控

• 清算有限

• 仓位布局显得有意而非被动反应

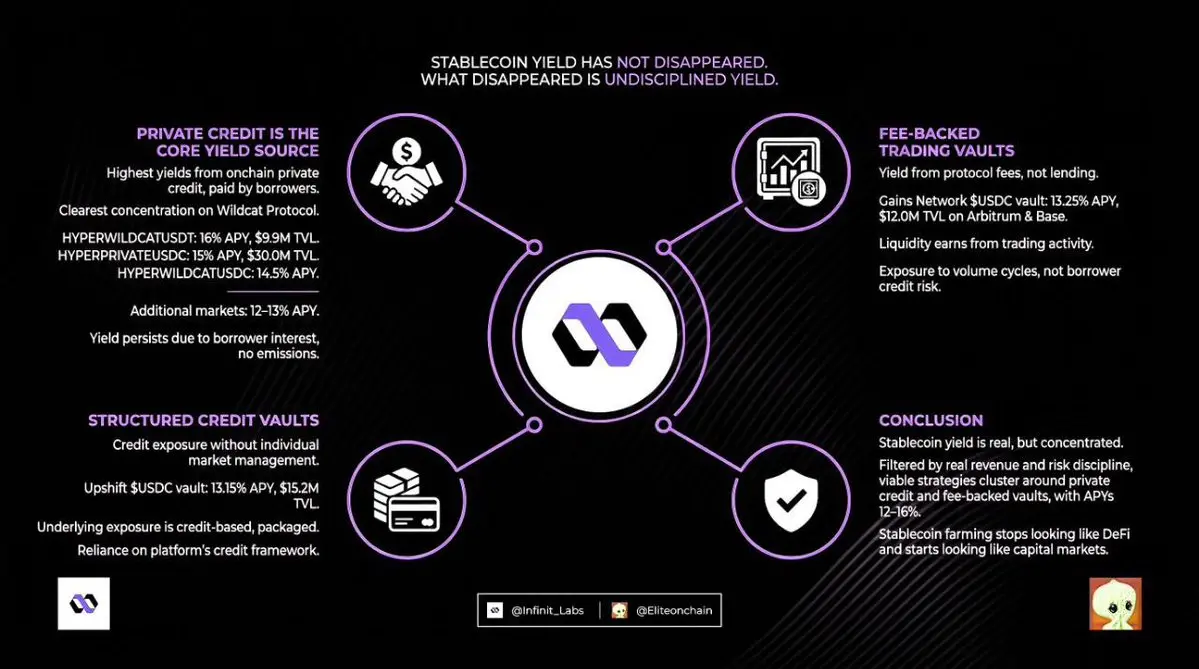

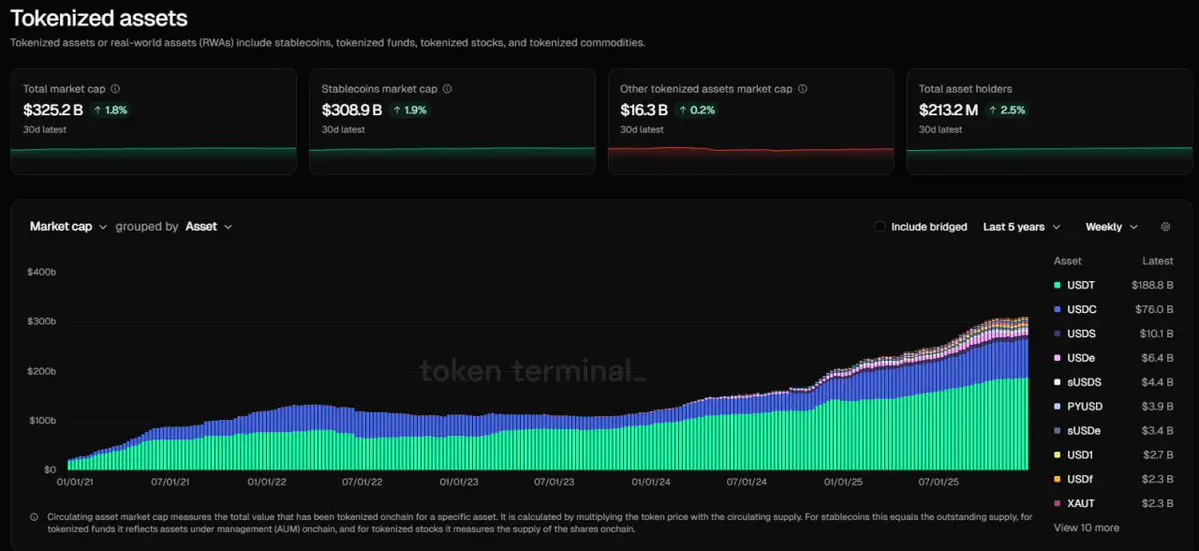

流动性也看起来并不紧张。稳定币供应仍然很高。资金在那儿。它在等待确认,而不是追求收益。根据我的经验,市场在现有流动性获得信心时才会移动,而不是新资金突然出现时。

我也在关注执行发生的地点。即使价格上涨,仍有相当比例的现货成交在链上完成。这使得上涨的行情不那么脆弱,也不那么依赖中心化的订单簿。这是一种结构性改善,而非头条新闻。

从机构角度来看,摩擦正悄然缓解。ETF资金流动不断变化,但通用上市标准的变化在分配层面产生了持久影响。这种转变是逐步积累的。

市场情绪仍然显得谨慎。空头倾向于看涨,价格在吸收这种力量。当怀疑情绪被吸收而没有出现回调时,往往会转化为未来的需求。

我不认为市场在追逐上涨空间。

我看到的是资金在配置其中。

查看原文年初的价格走势通常反映的不是叙事,而是意图。

$BTC 持稳在高$80Ks 到$90K 区间对我来说并不是突破,而是接受。价格保持在高位,没有杠杆压力,没有清算级联,也没有波动性扩大。这显示出的是控制,而非耗尽。

我认为,$ETH 持稳在$3,000以上更为重要。当$ETH 与$BTC同步移动时,市场在定价使用和结算需求,而不仅仅是宏观β。这通常是更健康阶段开始的标志。

最令人关注的是没有发生的事情:

• 融资保持受控

• 清算有限

• 仓位布局显得有意而非被动反应

流动性也看起来并不紧张。稳定币供应仍然很高。资金在那儿。它在等待确认,而不是追求收益。根据我的经验,市场在现有流动性获得信心时才会移动,而不是新资金突然出现时。

我也在关注执行发生的地点。即使价格上涨,仍有相当比例的现货成交在链上完成。这使得上涨的行情不那么脆弱,也不那么依赖中心化的订单簿。这是一种结构性改善,而非头条新闻。

从机构角度来看,摩擦正悄然缓解。ETF资金流动不断变化,但通用上市标准的变化在分配层面产生了持久影响。这种转变是逐步积累的。

市场情绪仍然显得谨慎。空头倾向于看涨,价格在吸收这种力量。当怀疑情绪被吸收而没有出现回调时,往往会转化为未来的需求。

我不认为市场在追逐上涨空间。

我看到的是资金在配置其中。