Giao Dịch Bán Không Ai Lý Giải Được

Nguồn: TradingView, CNBC, Bloomberg, Messari

Phổ rủi ro chạm đáy, theo quan sát

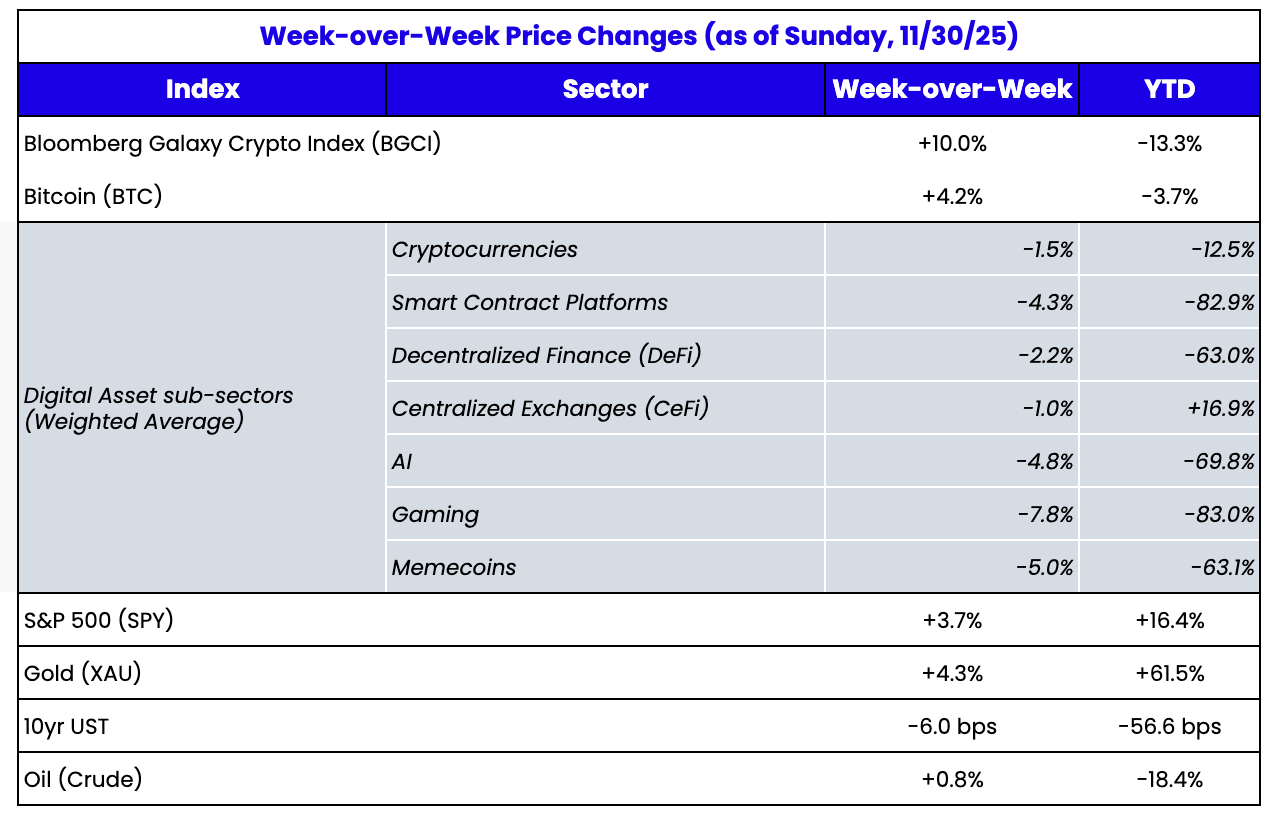

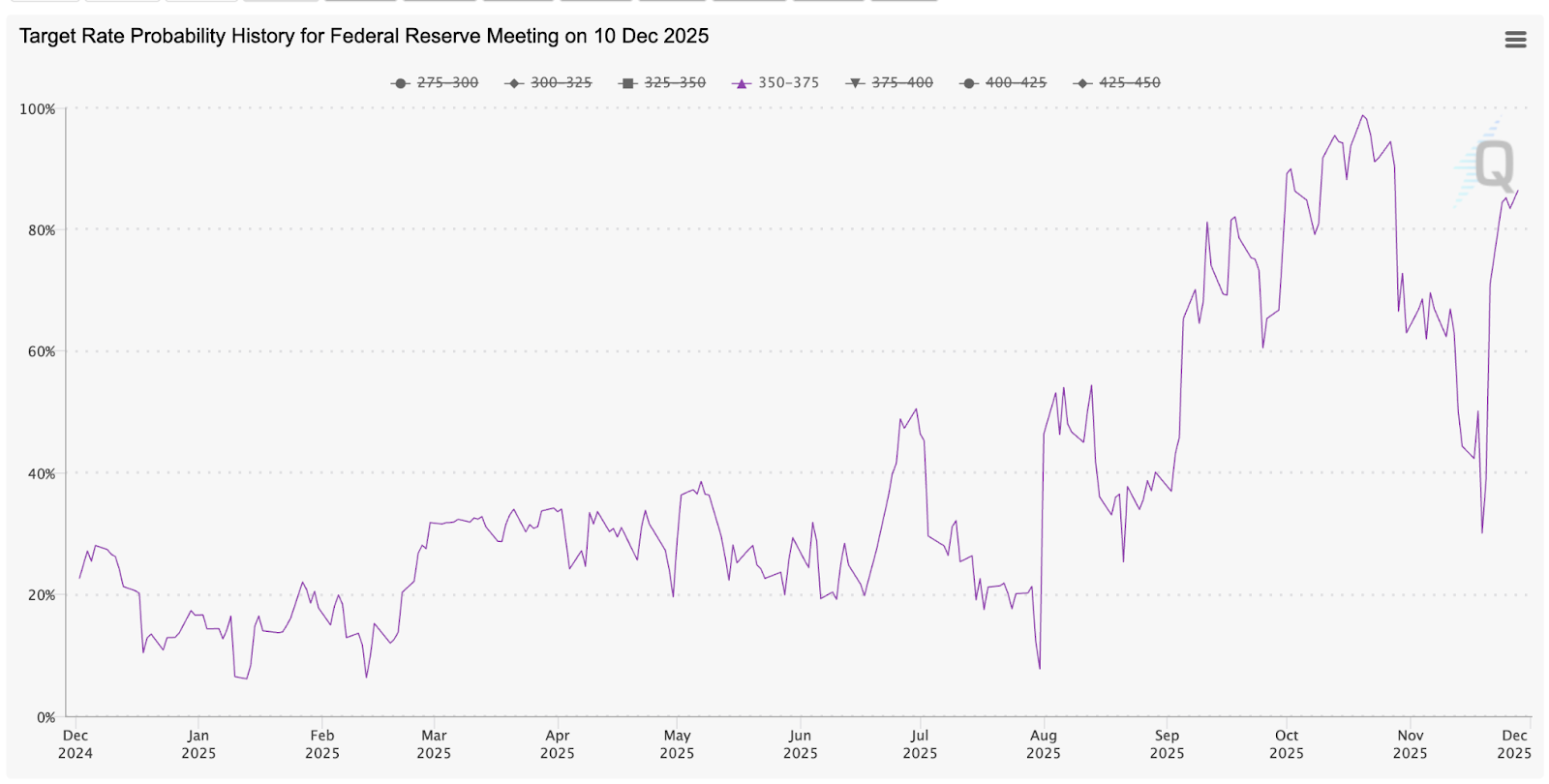

Thị trường tài sản số đã giảm giá trong 7 trên tổng số 8 tuần gần đây, chỉ phục hồi ngắn trong tuần lễ Tạ ơn trước khi lại lao dốc vào tối Chủ nhật khi thị trường Nhật Bản mở cửa (Nikkei giảm, lợi suất trái phiếu JPY tăng). Đợt giảm giá crypto ban đầu xuất hiện sau khi Binance và các sàn giao dịch khác gặp sự cố vào ngày 10 tháng 10, ba tuần trước cuộc họp FOMC, và phần lớn sự suy yếu trong tháng 11 được cho là do các phát biểu mang tính diều hâu của Chủ tịch Fed Powell. Kỳ vọng về việc cắt giảm lãi suất tháng 12 đã giảm mạnh trong tháng 11, từ gần 100% xuống chỉ còn khoảng 30%. Điều này khiến thị trường cổ phiếu và crypto cùng sụt giảm suốt tháng.

Tuy nhiên, tuần cuối tháng 11 lại có diễn biến bất ngờ. Lạm phát PPI cốt lõi giảm xuống 2,6%, thấp hơn mức dự báo 2,7%, và dữ liệu lao động sau khi chính phủ đóng cửa cho thấy thị trường lao động đang chậm lại hoặc thậm chí suy yếu. Kỳ vọng cắt giảm lãi suất tháng 12 nhanh chóng tăng lại gần 90%, thị trường cổ phiếu phục hồi mạnh mẽ và kết thúc tháng 11 trong sắc xanh. Thêm vào đó, Tổng thống Trump ám chỉ đã biết ai sẽ là Chủ tịch Fed tiếp theo, và thị trường dự đoán gần như đã định giá hoàn toàn Kevin Hassett, người nổi tiếng với quan điểm thúc đẩy cắt giảm lãi suất nhanh phù hợp với chính quyền Trump, và là một nhà lạc quan vĩ mô.

Nguồn: CME Fed Watch

Vậy tại sao tài sản số vẫn bị bán mạnh trước thông tin xấu nhưng lại không phục hồi khi có tín hiệu tích cực?

Không có câu trả lời rõ ràng.

Chúng ta từng chứng kiến những giai đoạn tương tự, khi mọi yếu tố đều tích cực ngoại trừ giá (ví dụ tháng 5/tháng 6 năm 2021 và tháng 4 năm 2025), nhưng lần này có sự khác biệt. Hiện tại, rất ít nhà đầu tư quan tâm đến tài sản số, nhưng không ai mà chúng tôi tiếp xúc có thể chỉ ra lý do cụ thể. Điều này khác hẳn những năm trước. Thường thì, dù trước hay sau một đợt giảm mạnh, chúng ta có thể trao đổi với quỹ, sàn, môi giới, lãnh đạo ngành để tìm hiểu nguyên nhân. Nhưng đến giờ, đợt bán tháo này dường như không có lý do rõ ràng.

Gần đây, Bill Ackman bình luận rằng các khoản đầu tư vào Freddie Mac và Fannie Mae của ông đang chịu ảnh hưởng do tương quan với giá crypto. Về lý thuyết, điều này không hợp lý vì các tài sản này khác biệt hoàn toàn về luận điểm đầu tư, nhưng lại hợp lý khi xét đến việc các nhà đầu tư truyền thống, bán lẻ và crypto ngày càng hội tụ. Ngành từng biệt lập giờ đã giao thoa với nhiều lĩnh vực khác. Về dài hạn, đây là điều tích cực (không nên có một nhánh tài chính tách biệt hoàn toàn), nhưng ngắn hạn lại gây ra vấn đề lớn, khi crypto thường là khoản bị loại khỏi danh mục đa dạng hóa đầu tiên. Điều này cũng giải thích vì sao giới crypto không hiểu nguồn bán đến từ đâu – có lẽ không phải từ nội bộ ngành. Crypto vốn minh bạch, còn thị trường truyền thống lại vận hành như một "hộp đen". Và chính "hộp đen" này đang chi phối dòng tiền và hoạt động hiện tại.

Một số nguyên nhân có thể lý giải sự suy yếu

Bên cạnh các nguyên nhân rõ ràng (thiếu kiến thức, nhiều tài sản kém), chắc chắn phải có lời giải thích hợp lý hơn cho vòng xoáy giảm giá của crypto.

Chúng tôi đã luôn cho rằng tài sản phải kết hợp giá trị tài chính, tiện ích và xã hội mới thực sự có giá trị. Vấn đề lớn nhất với phần lớn tài sản số là giá trị chủ yếu đến từ yếu tố xã hội, vốn khó định giá nhất. Thực tế, trong bài phân tích đầu năm, khi chúng tôi tổng hợp giá trị các thành phần của token blockchain lớp 1 (như ETH và SOL), chúng tôi phải tính ngược lại giá trị xã hội sau khi xác định được phần giá trị tài chính và tiện ích vốn nhỏ hơn nhiều.

Khi tâm lý ở mức thấp, bạn sẽ kỳ vọng các token mà giá trị chủ yếu đến từ yếu tố xã hội sẽ giảm mạnh (điển hình như Bitcoin, L1s, NFT, memecoin). Ngược lại, các tài sản có tỷ lệ giá trị tài chính và tiện ích cao hơn sẽ vượt trội – một số đúng (BNB), phần lớn lại không (token DeFi, PUMP). Đây là điểm bất thường.

Cũng có thể kỳ vọng lực mua bảo vệ giá, nhưng thực tế điều này khá hạn chế. Thậm chí còn có nhiều nhà đầu tư tham gia khi giá yếu, kỳ vọng sẽ còn yếu hơn nữa, dù không có lý do ngoài xu hướng và phân tích kỹ thuật. Dragonfly, một quỹ VC crypto lớn, đã lên tiếng bảo vệ định giá token blockchain lớp 1 bằng một bài viết phân tích sâu, ít nhiều chịu ảnh hưởng từ phương pháp định giá từng phần (SOTP) của chúng tôi về L1s. Dragonfly cơ bản đồng tình với hai đoạn cuối bài viết của chúng tôi, rằng định giá hiện tại dựa trên doanh thu và tiện ích là không quan trọng, vì tài sản toàn cầu rồi sẽ chuyển lên blockchain. Điều này không có nghĩa bất kỳ token lớp 1 nào cũng rẻ, nhưng tổng giá trị toàn bộ blockchain lại rẻ, và đặt cược vào từng token lớp 1 là xác suất thành công của nó. Cần có tầm nhìn xa hơn về tương lai ngành thay vì chỉ chú trọng mức sử dụng hiện tại. Quan điểm này khá hợp lý. Nếu giá tiếp tục giảm, dự kiến sẽ có thêm nhiều bài phân tích bảo vệ như vậy.

Mỗi lần thị trường crypto bán tháo, lại xuất hiện các bài viết chỉ trích Microstrategy (MSTR) và Tether. Dù chúng tôi đã nhiều lần chứng minh các vấn đề với MSTR là không đáng ngại (họ sẽ không bao giờ bị buộc phải bán), những nghi vấn vẫn xuất hiện. Tin đồn về Tether lại đúng thời điểm. Chỉ trong vài tuần, câu chuyện đã chuyển từ “Tether huy động 20 tỷ USD với định giá 500 tỷ USD” sang “Tether mất khả năng thanh toán”.

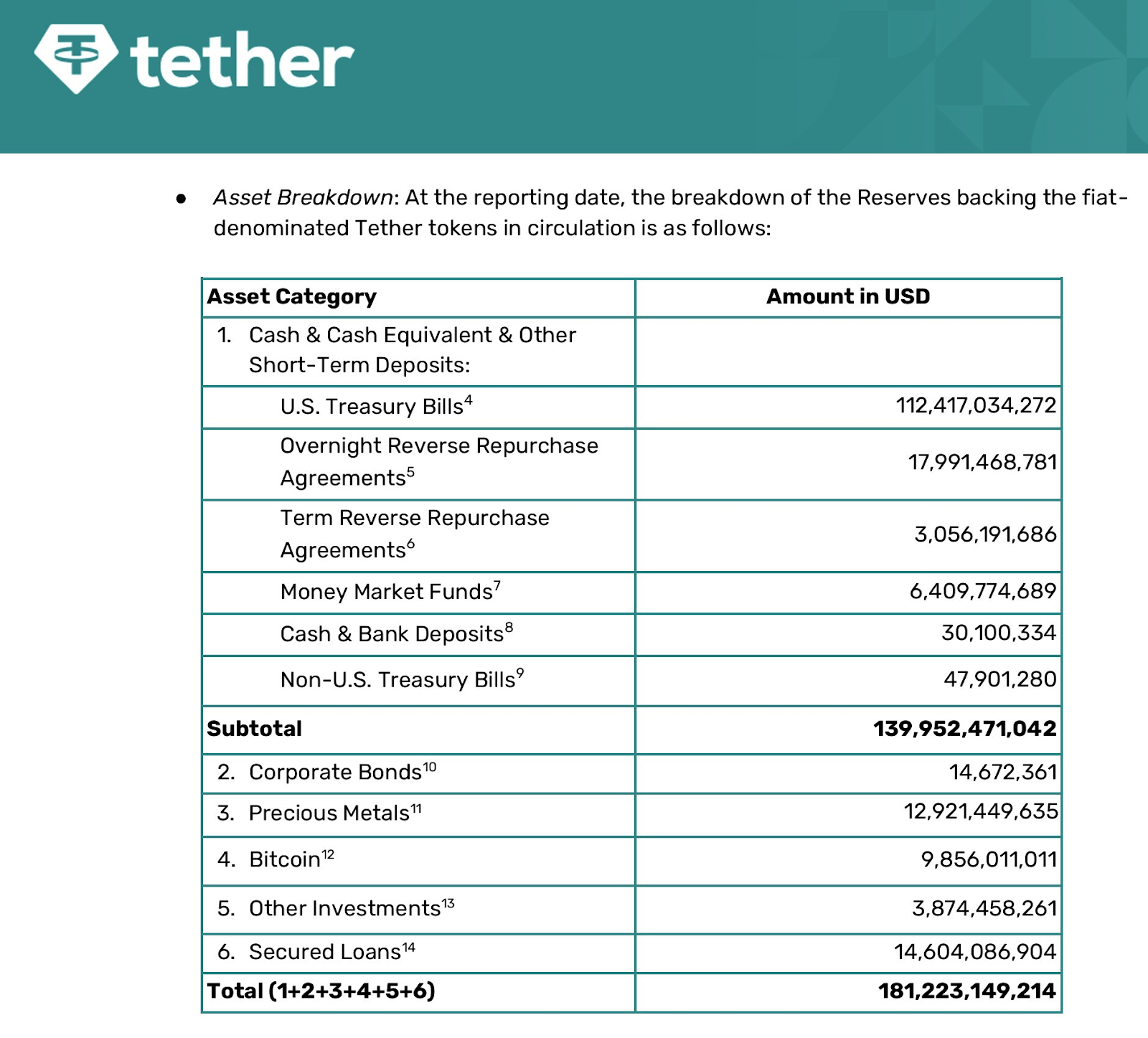

S&P vừa hạ xếp hạng Tether xuống mức rác, và báo cáo kiểm toán mới nhất của Tether (ngày 30 tháng 9 năm 2025) cho thấy stablecoin neo giá USD này được đảm bảo 70% bằng tiền mặt và các khoản tương đương tiền, 30% còn lại là vàng, bitcoin, các khoản vay doanh nghiệp và phần vốn chủ sở hữu.

Nguồn: Tether

Thông tin này có thể khiến nhiều người lo ngại, dù thực chất phù hợp với một công ty tư nhân không bị ràng buộc về cấu trúc tài sản. Việc gần như đảm bảo hoàn toàn bằng tiền mặt chắc chắn tốt hơn so với hệ thống ngân hàng phân mảnh. Tuy nhiên, chưa thể so sánh USDT với ngân hàng, ít nhất là cho đến khi GENIUS ACT có hiệu lực.

Không có kịch bản nào mà hơn 70% USDT bị rút trong một đêm, trừ trường hợp này thì mới phát sinh vấn đề thanh khoản. Do đó, các câu hỏi về thanh khoản không thực sự thuyết phục. Vấn đề về khả năng thanh toán lại khác. Nếu 30% tài sản gồm BTC, vàng và các khoản vay bị thua lỗ, Tether sẽ phải dùng đến các tài sản khác mà công ty mẹ nắm giữ nhưng không trực tiếp đảm bảo cho USDT. Với mức lợi nhuận công ty mẹ hiện nay, điều này cũng không phải vấn đề lớn, và khó có nhà đầu tư chuyên nghiệp nào coi đó là rủi ro. Tuy nhiên, CEO Tether Paolo Ardoino vẫn phải lên tiếng giải thích. USDT chưa từng mất giá, do đó thực sự không có vấn đề, nhưng có thể gây tâm lý bất ổn trên thị trường. Câu hỏi đặt ra là tại sao lại đầu tư vào các tài sản khác nếu thị trường chỉ muốn Tether nắm giữ tiền mặt và các khoản tương đương tiền, khi Tether vẫn có thể thu lợi nhuận lớn nhờ lãi suất chính phủ (3-4% mỗi năm trên 180 tỷ USD tài sản là hơn 5 tỷ USD lợi nhuận/năm).

Nhìn lại, có thể phần nào lý giải các nhịp giảm giá trên thị trường. Tuy nhiên, sự suy yếu kéo dài này vẫn là bài toán khó.

Tuyên bố miễn trách nhiệm:

- Bài viết này được đăng lại từ [ar.ca]. Mọi quyền tác giả thuộc về tác giả gốc [Jeff Dorman, CFA]. Nếu có ý kiến phản hồi về việc đăng lại, vui lòng liên hệ đội ngũ Gate Learn để được xử lý kịp thời.

- Tuyên bố miễn trách nhiệm: Quan điểm và ý kiến trong bài viết này hoàn toàn thuộc về tác giả và không cấu thành bất kỳ lời khuyên đầu tư nào.

- Bản dịch bài viết sang các ngôn ngữ khác do đội ngũ Gate Learn thực hiện. Trừ khi được phép, việc sao chép, phân phối hoặc đạo văn các bản dịch đều bị cấm.

Bài viết liên quan

Mọi điều bạn cần biết về giao dịch theo chiến lược định lượng

Nghiên cứu của Gate: bitcoin điều chỉnh sau khi vượt qua mốc 70.000 đô la, số giao dịch trên chuỗi của Solana vượt qua Ethereum

Gate Research: Thị trường Crypto ổn định và phục hồi, Bitcoin thử nghiệm 57.600 đô la, Ethereum gặp khó khăn

Mùa Alt 2025: Sự xoay chuyển về cốt truyện và tái cấu trúc vốn trong một Thị trường Bull bất thường

Đô la trên Mạng giá trị - Báo cáo nền kinh tế thị trường USDC năm 2025