Thử thách của MSTR: Bán khống và những mưu đồ nội bộ

Gần đây, các nhà đầu tư nắm giữ MSTR (Strategy) có thể đang gặp nhiều lo lắng.

Được ví như “Ngân hàng Trung ương của Bitcoin”, MSTR từng được đánh giá cao, nhưng giá cổ phiếu đã giảm mạnh. Khi Bitcoin giảm từ mức đỉnh 120.000 USD, giá cổ phiếu và vốn hóa thị trường của MSTR cũng suy giảm hơn 60% trong thời gian ngắn. MSTR thậm chí có nguy cơ bị loại khỏi chỉ số MSCI.

Việc giá Bitcoin và cổ phiếu MSTR giảm chỉ là biểu hiện ban đầu. Điều khiến Phố Wall lo ngại là ngày càng nhiều bằng chứng cho thấy MSTR đang ở trong cuộc cạnh tranh quyền lực về tiền tệ.

Đây không phải là phóng đại.

Những tháng gần đây, nhiều sự kiện tưởng như riêng lẻ lại có liên kết: JPMorgan bị cáo buộc tăng mạnh vị thế bán khống MSTR; người dùng gặp tình trạng chuyển cổ phiếu MSTR khỏi JPM bị chậm; thị trường phái sinh liên tục có động thái kìm giá Bitcoin; các cuộc tranh luận về “tiền ổn định do Bộ Tài chính phát hành” và “mô hình dự trữ Bitcoin” cũng trở nên sôi động.

Những sự kiện này không phải là các trường hợp riêng lẻ.

MSTR đang đứng trước lựa chọn giữa hai hệ thống tiền tệ cạnh tranh tại Mỹ.

Một bên là các tổ chức tài chính truyền thống: Cục Dự trữ Liên bang, Phố Wall, các ngân hàng thương mại (trong đó có JPMorgan). Bên còn lại là hệ thống tài chính mới: Bộ Tài chính, hạ tầng stablecoin, và hệ thống tài chính sử dụng Bitcoin làm tài sản thế chấp dài hạn.

Trong xung đột này, Bitcoin là nơi diễn ra cuộc cạnh tranh. MSTR là cầu nối quan trọng: chuyển đổi dòng tiền và nợ của các tổ chức truyền thống thành mức độ tiếp xúc với Bitcoin.

Nếu hệ thống mới chiếm ưu thế, MSTR là kênh dẫn chính. Nếu hệ thống cũ thắng thế, MSTR là đối tượng bị kiểm soát.

Đó là lý do sự giảm giá gần đây của MSTR không chỉ là biến động thị trường thông thường. Ba yếu tố đang cùng lúc tác động: sự điều chỉnh giá của Bitcoin, điểm yếu cấu trúc của MSTR, và ảnh hưởng từ sự thay đổi quyền lực trong hệ thống đồng USD.

Bitcoin đang củng cố vai trò trong kiến trúc tiền tệ tương lai của Bộ Tài chính, đồng thời làm giảm vị thế của Fed. Để duy trì khả năng tích lũy chi phí thấp, JPM phải tiếp tục kiểm soát giá Bitcoin.

Chiến dịch với MSTR diễn ra có hệ thống. JPMorgan hiểu rõ quy trình này—họ là bên đặt ra quy tắc. Họ phân tích MSTR về dòng vốn, cấu trúc nợ và câu chuyện thị trường một cách chi tiết.

Dưới đây là phân tích bốn kịch bản mà MSTR có thể đối mặt—mỗi kịch bản đều được hệ thống cũ tính toán kỹ lưỡng.

Tư thế Một: Khai thác khủng hoảng

Đây là kịch bản dễ nhận thấy và được bàn luận nhiều nhất: nếu BTC tiếp tục giảm, đòn bẩy của MSTR sẽ làm tăng mức thua lỗ, giá cổ phiếu giảm, các kênh tái cấp vốn mất đi và hiệu ứng sụp đổ có thể xảy ra.

Lý luận này đơn giản, nhưng không phải cốt lõi của vấn đề.

Nhiều người biết “nếu BTC giảm quá sâu, MSTR sẽ gặp rủi ro”, nhưng ít ai xác định được ngưỡng chuyển đổi từ trạng thái ổn định sang không ổn định của MSTR.

Bảng cân đối kế toán của MSTR có ba con số then chốt:

Tổng số BTC nắm giữ vượt 650.000 đồng (chiếm khoảng 3% tổng cung Bitcoin)

Giá vốn trung bình mỗi đồng khoảng 74.400 USD

Một số khoản nợ tiềm ẩn rủi ro giá (không bị thanh lý bắt buộc nhưng ảnh hưởng đến tài sản ròng)

Nhiều phân tích “MSTR về 0” xem như hợp đồng phái sinh có giá thanh lý bắt buộc, nhưng thực tế MSTR không có mức giá thanh lý cố định—mà có ngưỡng theo câu chuyện thị trường.

Điều này nghĩa là gì?

Dù chủ nợ không thanh lý, thị trường vẫn có thể khiến cổ phiếu giảm mạnh. Khi giá giảm sâu, MSTR không thể phát hành trái phiếu hay trái phiếu chuyển đổi mới để cải thiện vị thế.

JPMorgan và các tổ chức truyền thống đang bán khống MSTR trên thị trường quyền chọn Mỹ. Chiến thuật của họ là tận dụng việc Bitcoin giảm để bán mạnh MSTR, tạo hiệu ứng tâm lý tiêu cực. Mục tiêu: giảm uy tín của Michael Saylor.

Đây là rủi ro lớn đầu tiên của MSTR: Bitcoin giảm đến mức không còn ai sẵn sàng đầu tư thêm vốn.

Tư thế Hai: Nợ đến hạn

Trước khi đi sâu vào trái phiếu chuyển đổi, cần làm rõ chiến lược của CEO MSTR Michael Saylor.

Nhiều nhà đầu tư mới nghĩ MSTR chỉ dùng lợi nhuận để mua Bitcoin. Trên thực tế, MSTR đang thực hiện chiến lược chênh lệch giá sử dụng đòn bẩy.

Chiến thuật chính của Saylor: phát hành trái phiếu chuyển đổi, vay USD, và mua Bitcoin.

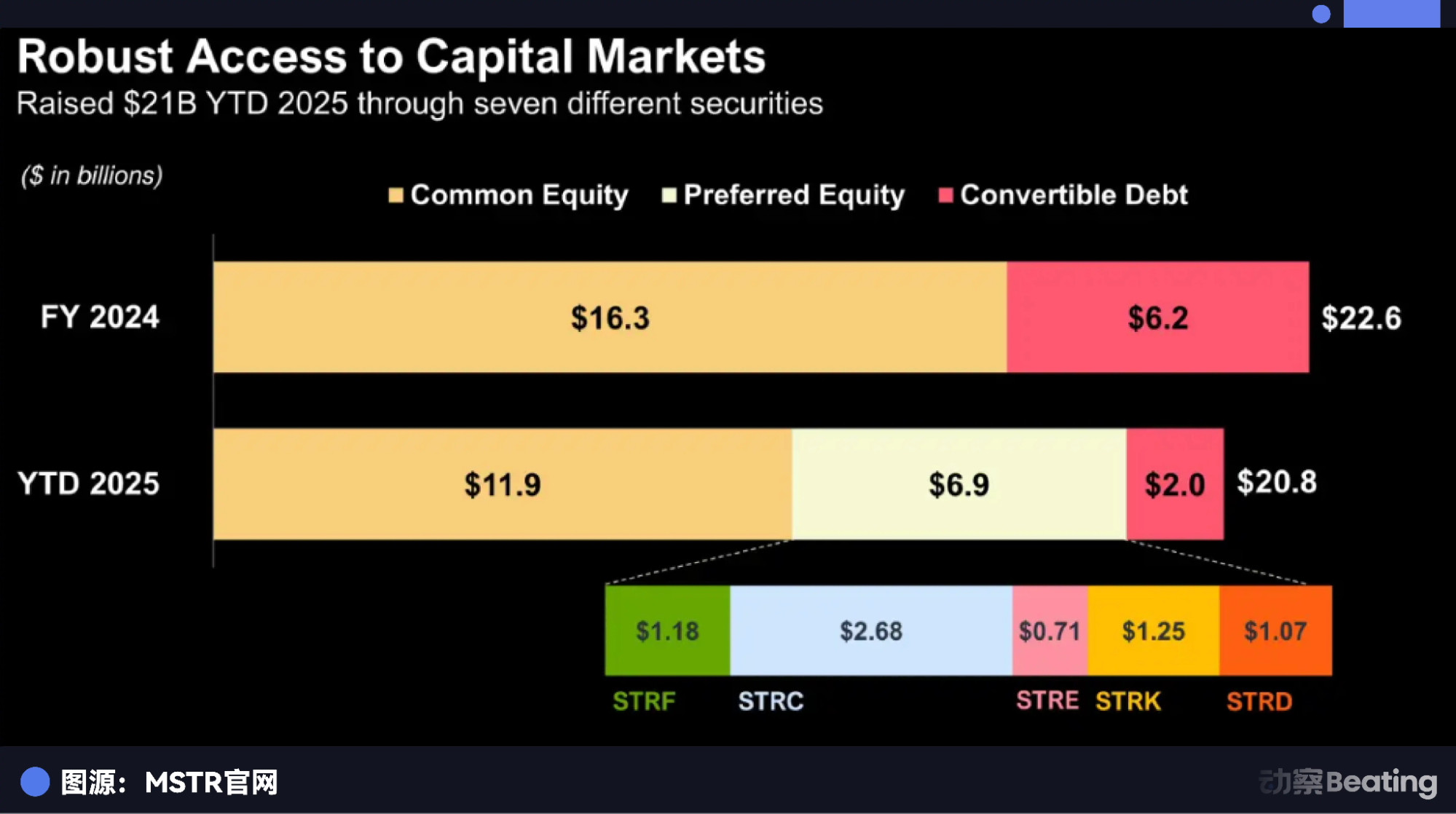

Năm nay, MSTR phát hành tổng cộng 20,8 tỷ USD chứng khoán—mức lớn hiếm có với công ty niêm yết tại Mỹ trong một năm. Bao gồm: 11,9 tỷ USD cổ phiếu phổ thông, 6,9 tỷ USD cổ phiếu ưu đãi và 2 tỷ USD trái phiếu chuyển đổi.

Nghe có vẻ đơn giản, nhưng chi tiết mới là yếu tố quan trọng.

Các trái phiếu này trả lãi suất rất thấp (nhiều khoản dưới 1%). Nhà đầu tư mua vì trái phiếu kèm quyền chọn mua cổ phiếu. Nếu cổ phiếu MSTR tăng, chủ nợ chuyển đổi thành cổ phiếu để hưởng lợi; nếu không, MSTR trả gốc và lãi khi đáo hạn.

Đây là cơ chế: phát hành nợ để mua Bitcoin, Bitcoin tăng, cổ phiếu MSTR tăng, chủ nợ hài lòng, giá cổ phiếu tăng, tiếp tục phát hành nợ mới, tiếp tục mua Bitcoin.

Điều này tạo ra chu trình tăng trưởng. Nhưng chu trình này cũng có rủi ro giảm sâu tương ứng.

Kịch bản sụp đổ này là “bị giảm đòn bẩy khi cạn thanh khoản”.

Giả sử trong tương lai, Bitcoin đi ngang kéo dài. Trái phiếu cũ đến hạn. Chủ nợ thấy cổ phiếu MSTR dưới giá chuyển đổi.

Chủ nợ là các tổ chức đầu tư. Họ không chuyển đổi trái phiếu thành cổ phiếu mà yêu cầu thanh toán bằng tiền mặt.

MSTR có tiền mặt không? Không. Tài sản chủ yếu là Bitcoin.

MSTR phải lựa chọn: phát hành nợ mới để trả nợ cũ—nhưng giá Bitcoin thấp, tâm lý thị trường kém, trái phiếu mới sẽ phải trả lãi suất cao, làm ảnh hưởng đến dòng tiền của công ty.

Hoặc, bán Bitcoin để trả nợ.

Nếu MSTR phải thông báo bán Bitcoin để trả nợ, điều này sẽ ảnh hưởng mạnh đến thị trường.

Tâm lý tiêu cực gia tăng, giá Bitcoin giảm thêm, cổ phiếu MSTR giảm mạnh, nhiều trái phiếu không được chuyển đổi, chủ nợ tiếp tục yêu cầu thanh toán.

Đây là kiểu tấn công có tính chủ động.

Đây là kịch bản sụp đổ nguy hiểm nhất. Không cần Bitcoin giảm mạnh—chỉ cần thời gian. Khi nợ đến hạn vào thời điểm thị trường trì trệ, chuỗi vốn bị gián đoạn.

Tư thế Ba: Mất niềm tin

Nếu tư thế hai là “hết tiền”, thì tư thế ba là “hết niềm tin”.

Đây là rủi ro tiềm ẩn lớn nhất của MSTR và cũng là điểm mù nhiều nhà đầu tư cá nhân bỏ qua: phần giá trị thặng dư của cổ phiếu.

Ví dụ: mua một cổ phiếu MSTR giá 100 USD. Chỉ 50 USD là giá trị Bitcoin thực. 50 USD còn lại là gì?

Đó là phần giá trị dựa trên niềm tin.

Tại sao phải trả gấp đôi cho giá trị Bitcoin?

Trước khi có ETF giao ngay như IBIT của BlackRock, các tổ chức phải mua cổ phiếu. Sau khi ETF ra mắt, nhiều người vẫn mua MSTR vì tin vào chiến lược vay nợ mua Bitcoin của Saylor sẽ hiệu quả hơn so với nắm giữ thông thường.

Nhưng logic này có điểm yếu.

Giá cổ phiếu MSTR dựa trên quan điểm “có thể vay tiền chi phí thấp để mua Bitcoin”. Nếu niềm tin này mất đi, phần giá trị thặng dư sẽ giảm.

Giả sử Phố Wall tiếp tục gây áp lực, Nhà Trắng cũng yêu cầu MSTR bán Bitcoin. Nếu SEC quy định “Công ty đại chúng nắm giữ Bitcoin là không tuân thủ”, niềm tin sẽ mất ngay lập tức.

Đây là kịch bản gọi là “Davis Double Kill”.

Khi đó, thị trường sẽ đặt câu hỏi: “Tại sao phải trả 2 USD cho 1 USD giá trị? Sao không mua ETF của BlackRock với tỷ lệ 1:1?”

Khi quan điểm này trở thành phổ biến, phần giá trị thặng dư của MSTR sẽ giảm từ 2,5x hoặc 3x xuống còn 1x, thậm chí thấp hơn (0,9x) do rủi ro hoạt động doanh nghiệp.

Điều này có nghĩa là ngay cả khi giá Bitcoin không giảm, cổ phiếu MSTR vẫn có thể giảm một nửa giá trị.

Đây là sự sụt giảm về câu chuyện thị trường. Không phải là vỡ nợ nhưng hậu quả rất lớn. Giá trị Bitcoin không giảm, nhưng giá trị cổ phiếu MSTR giảm 60%. Đây là tổn thất về định giá.

Tư thế Bốn: Rủi ro chỉ số

Tư thế bốn là phức tạp nhất, ít được biết đến và có tính chất nghịch lý.

MSTR đang nỗ lực tăng vốn hóa để được đưa vào nhiều chỉ số hơn như MSCI, NASDAQ và có thể là S&P 500.

Nhiều người cho rằng khi vào S&P 500, lượng vốn thụ động sẽ phải mua, cổ phiếu sẽ tăng trưởng mạnh.

Tuy nhiên, khi gia nhập các chỉ số chứng khoán Mỹ, MSTR không còn là cổ phiếu bị kiểm soát đơn thuần mà trở thành một phần trong hệ thống tài chính Mỹ. Phố Wall vừa bán khống MSTR, vừa lan truyền thông tin về nguy cơ bị loại khỏi chỉ số, khiến nhà đầu tư nhỏ lẻ có thể bán ra.

MSTR không còn kiểm soát hoàn toàn tình hình. Họ muốn tận dụng nguồn vốn từ Phố Wall nhưng lại bị ràng buộc bởi quy tắc của Phố Wall.

Họ muốn phát triển theo quy tắc Phố Wall, nhưng cũng có thể bị ảnh hưởng bởi chính các quy tắc đó.

Lời kết: Số phận của những cuộc cạnh tranh quyền lực

Michael Saylor vừa là nhà sáng tạo vừa là người sẵn sàng chấp nhận rủi ro. Ông nhận ra sự suy giảm giá trị của tiền pháp định và nắm bắt cơ hội. Ông đã chuyển đổi một công ty phần mềm thông thường thành nơi tích lũy tài sản cho nhiều nhà đầu tư.

Tuy nhiên, lượng Bitcoin mà ông nắm giữ đã vượt quá khả năng chịu đựng của doanh nghiệp.

Nhiều người dự đoán chính phủ Mỹ có thể sẽ đầu tư trực tiếp vào MSTR trong tương lai.

Điều này có thể bao gồm việc chuyển đổi trái phiếu chính phủ Mỹ lấy cổ phần MSTR, hỗ trợ cổ phiếu ưu đãi do chính phủ bảo lãnh hoặc can thiệp trực tiếp để nâng hạng tín nhiệm.

Vở kịch này vẫn chưa kết thúc. Cuộc cạnh tranh giữa các hệ thống tài chính tại Mỹ vẫn tiếp diễn. Cấu trúc của MSTR rất mong manh: chịu ảnh hưởng bởi biến động và thời gian.

Chỉ cần một yếu tố then chốt bị ảnh hưởng, bất kỳ tư thế nào trong bốn tư thế—sụt giá, vỡ nợ, mất phần giá trị thặng dư hoặc rủi ro bị loại khỏi chỉ số—đều có thể khiến MSTR giảm giá trị trong thời gian ngắn.

Ngược lại, nếu các yếu tố này cùng hội tụ, MSTR có thể trở thành một trong những tài sản tăng trưởng mạnh trên thị trường toàn cầu.

Đó là đặc điểm và rủi ro của MSTR.

Tài liệu tham khảo:

1. Trump’s Gambit: The Quiet War Between the White House and JPMorgan

Tuyên bố:

- Bài viết này được đăng lại từ [BlockBeats]. Bản quyền thuộc về tác giả gốc [Lin Wanwan]. Nếu bạn có ý kiến về việc đăng lại này, vui lòng liên hệ đội ngũ Gate Learn. Chúng tôi sẽ xử lý theo quy trình liên quan.

- Miễn trừ trách nhiệm: Quan điểm và ý kiến trong bài viết này hoàn toàn thuộc về tác giả, không phải là khuyến nghị đầu tư.

- Các phiên bản ngôn ngữ khác do đội ngũ Gate Learn dịch. Không sao chép, phân phối hoặc đạo văn bản dịch này nếu không dẫn nguồn Gate.

Bài viết liên quan

Mọi điều bạn cần biết về giao dịch theo chiến lược định lượng

Nghiên cứu của Gate: bitcoin điều chỉnh sau khi vượt qua mốc 70.000 đô la, số giao dịch trên chuỗi của Solana vượt qua Ethereum

Gate Research: Thị trường Crypto ổn định và phục hồi, Bitcoin thử nghiệm 57.600 đô la, Ethereum gặp khó khăn

Mùa Alt 2025: Sự xoay chuyển về cốt truyện và tái cấu trúc vốn trong một Thị trường Bull bất thường

Đô la trên Mạng giá trị - Báo cáo nền kinh tế thị trường USDC năm 2025