Thị trường đang bước vào thời điểm quyết định

Tóm tắt điều hành

- Bitcoin vẫn duy trì trong vùng “khoảng trống” $110.000–$116.000 sau đợt điều chỉnh từ mức đỉnh lịch sử tháng Tám. Cú phục hồi từ mức $107.000 được thúc đẩy bởi lực mua bắt đáy, nhưng áp lực bán từ nhóm nắm giữ ngắn hạn đã kìm hãm động lực tăng giá.

- Hoạt động chốt lời của nhóm nắm giữ từ 3–6 tháng và việc cắt lỗ của các nhà đầu tư mua đỉnh gần đây đã tạo ra lực cản rõ rệt. Để thị trường tiếp tục tăng, giá cần ổn định trên $114.000 để củng cố niềm tin và thu hút thêm dòng tiền mới.

- Thanh khoản on-chain vẫn tích cực nhưng đang có xu hướng giảm. Dòng tiền ETF cũng chững lại, hiện dao động khoảng ±500 BTC/ngày, làm suy yếu nhu cầu TradFi từng là động lực tăng giá chính hồi tháng 3 và tháng 12 năm 2024.

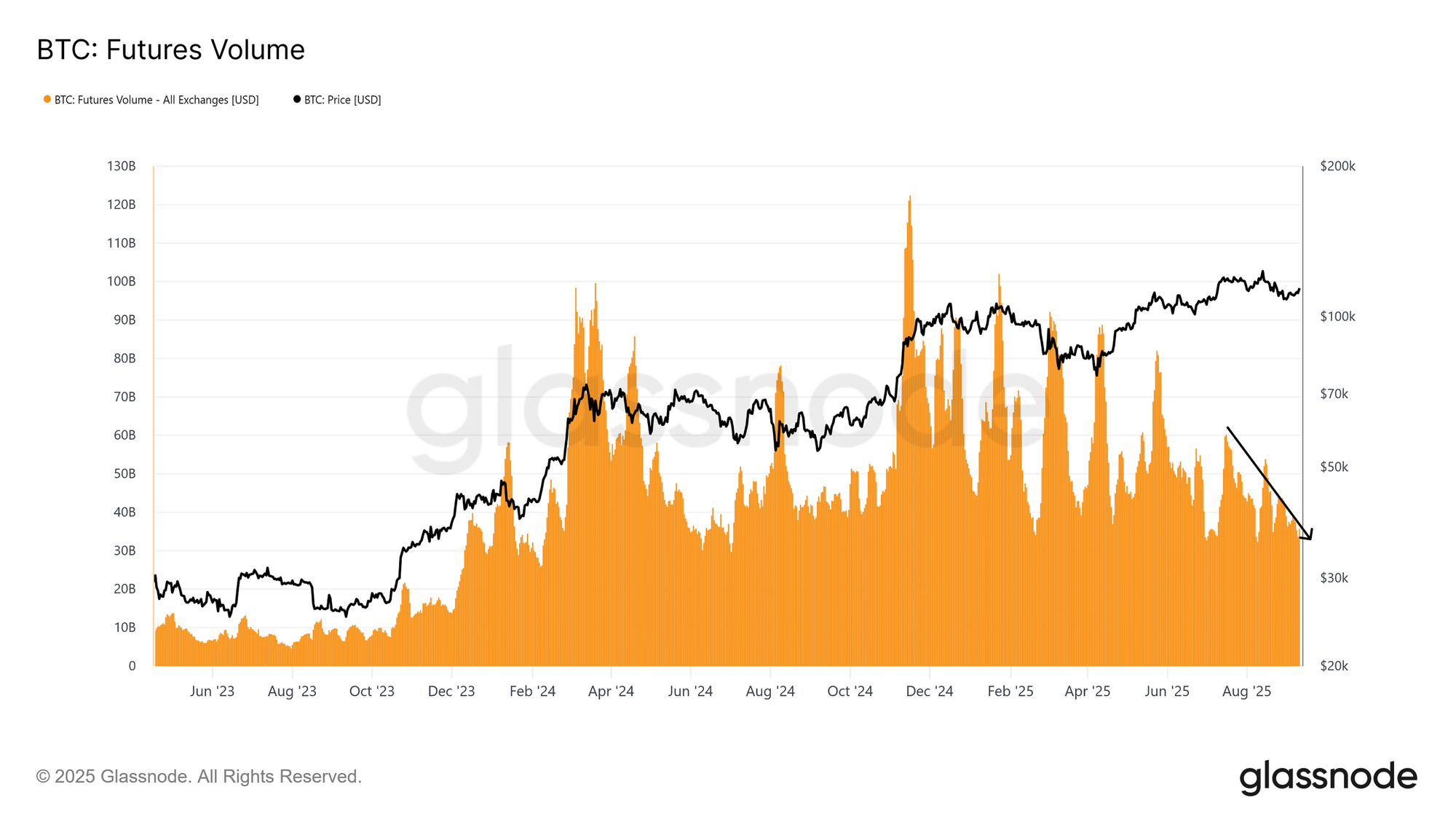

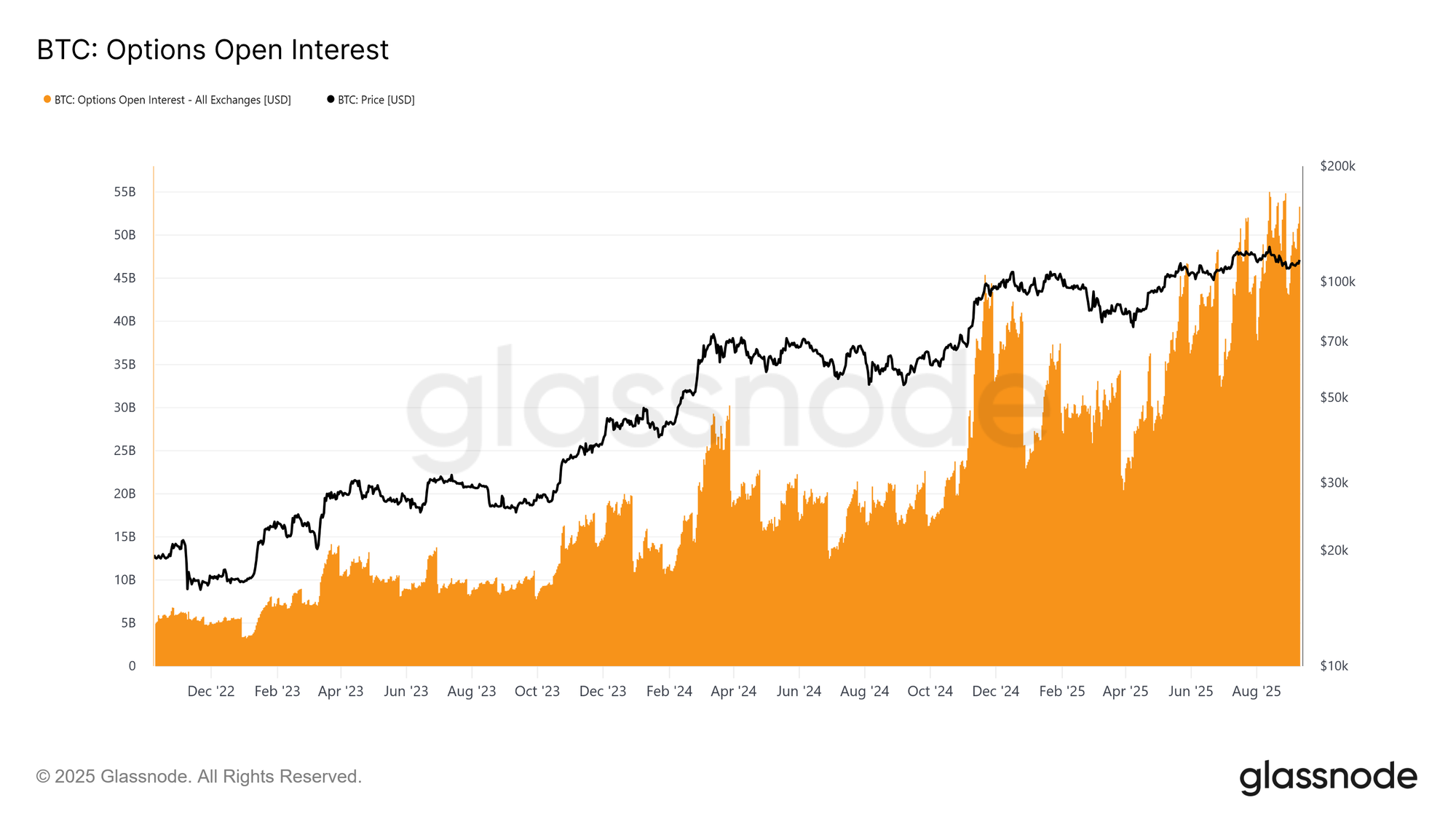

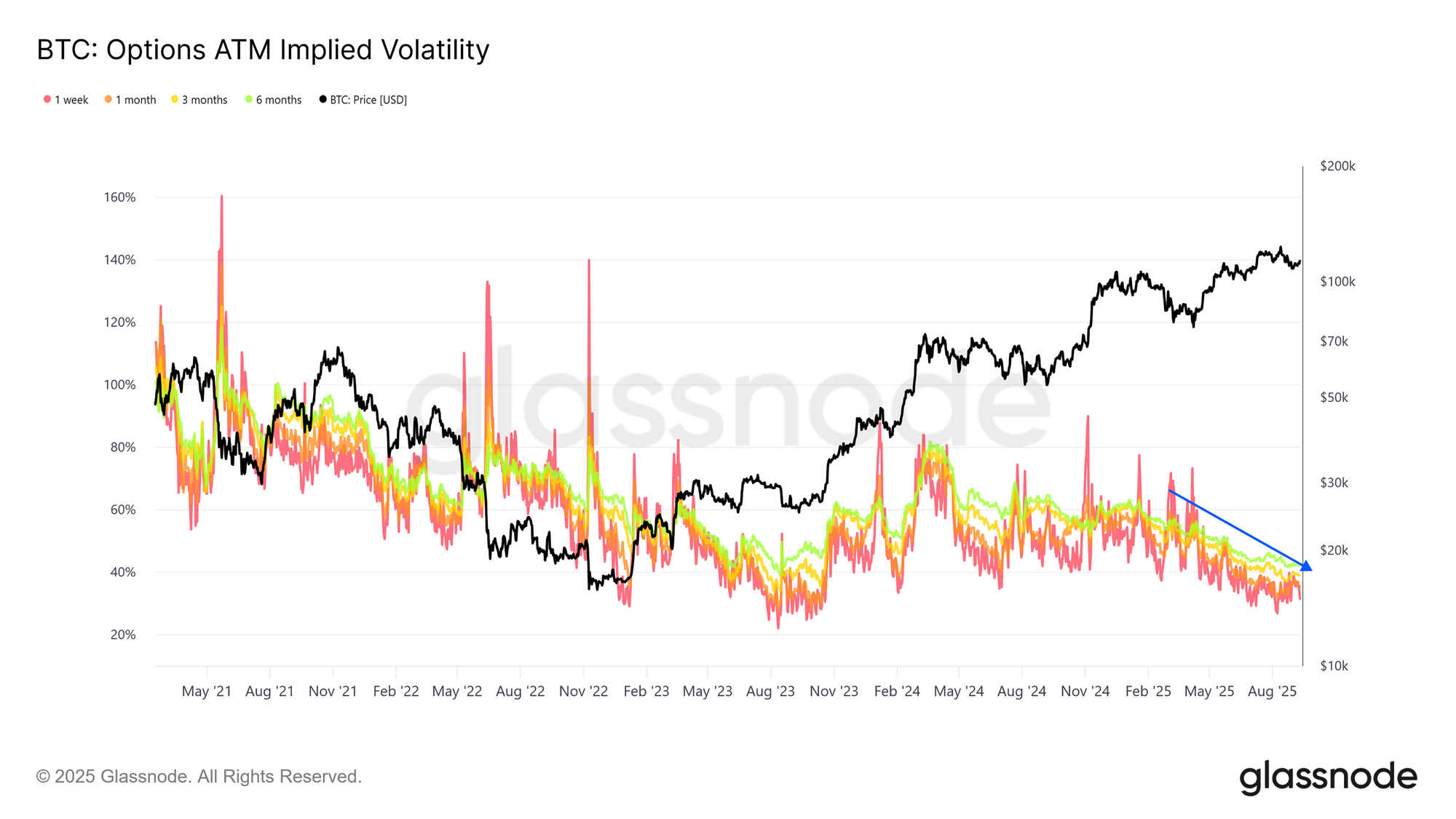

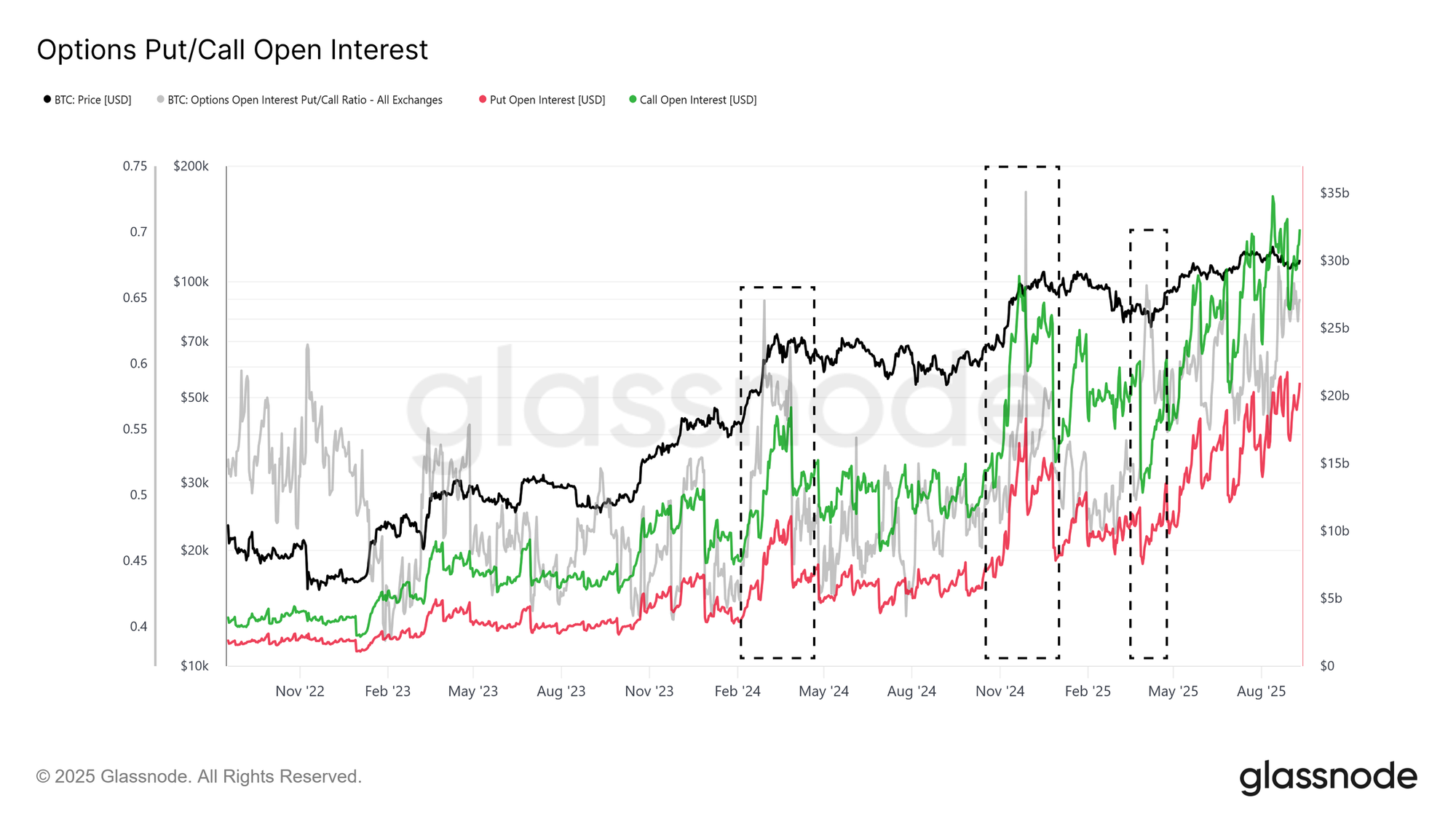

- Khi nhu cầu giao ngay giảm sút, thị trường phái sinh trở thành động lực chủ đạo. Chênh lệch giá kỳ hạn và khối lượng hợp đồng tương lai duy trì cân bằng, khối lượng vị thế mở quyền chọn tăng mạnh, chỉ báo cấu trúc thị trường quản lý rủi ro hiệu quả hơn.

- Thị trường đứng trước ngã rẽ: nếu lấy lại mốc $114.000, đà tăng mới có thể được kích hoạt; ngược lại, nếu mất mốc $108.000, thị trường sẽ đối diện nguy cơ điều chỉnh sâu về vùng hỗ trợ tiếp theo quanh $93.000.

Toàn bộ biểu đồ của bản tin này có tại Week On-chain Dashboard.

Giao dịch trong khoảng trống

Sau mức đỉnh giữa tháng Tám, động lực thị trường Bitcoin dần suy yếu, kéo giá xuống dưới giá vốn của các nhà đầu tư mua đỉnh và quay lại vùng “khoảng trống” $110.000–$116.000. Từ đó, giá biến động trong phạm vi này, nguồn cung được tái phân phối dần. Thời điểm này, câu hỏi cốt lõi là đây có phải giai đoạn tích lũy lành mạnh hay là khởi đầu cho một xu hướng điều chỉnh sâu hơn?

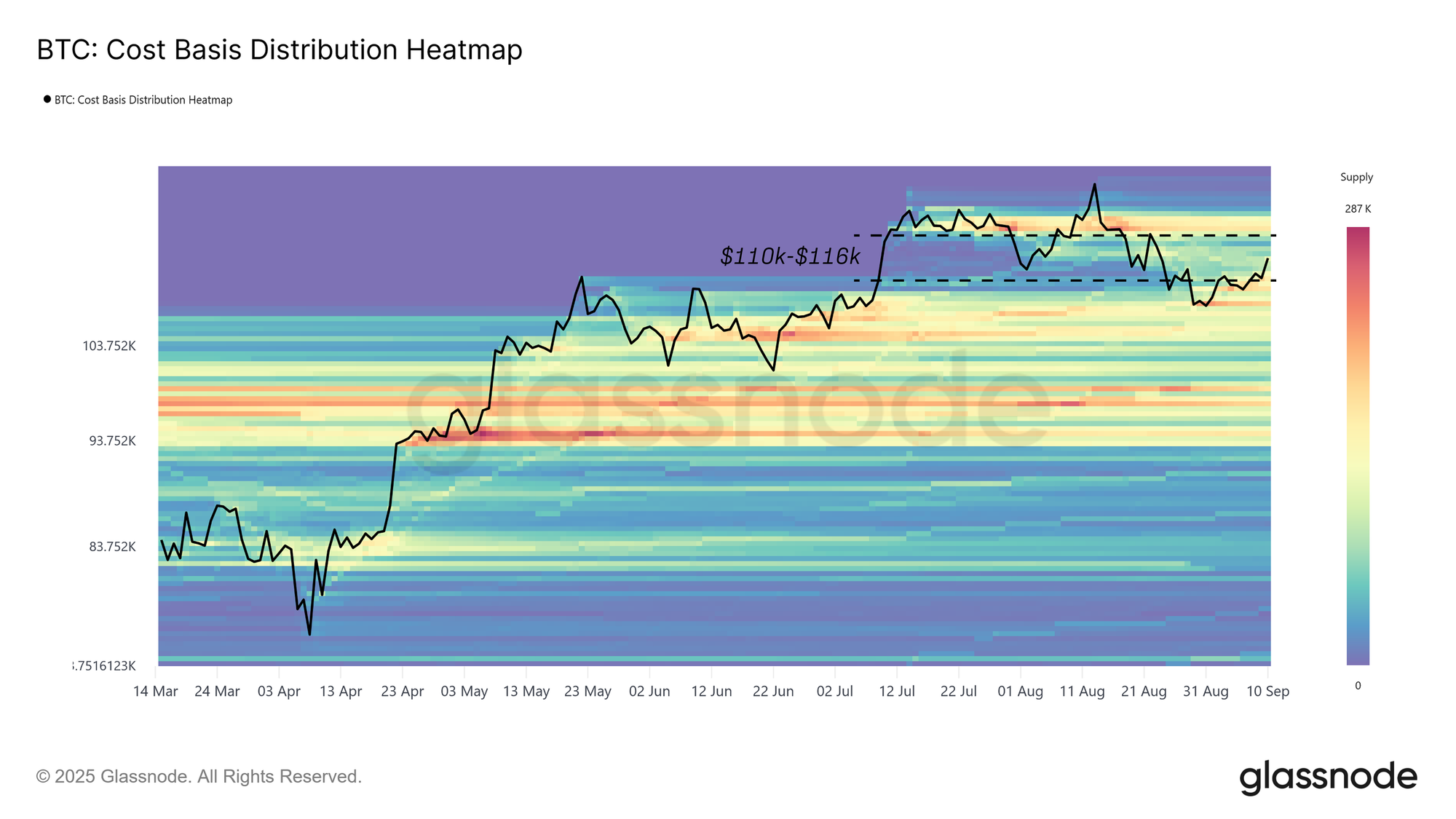

Dữ liệu Phân bố Giá vốn (CBD), thể hiện nguồn cung phân bổ trên từng mức giá, cho thấy cú bật lại từ $108.000 có lực mua on-chain rõ nét – “mua khi giá giảm” đã giúp duy trì sự ổn định thị trường.

Báo cáo tập trung phân tích biến động bên bán và động lực trên cả các chỉ báo on-chain lẫn off-chain, nhấn mạnh những yếu tố có khả năng dẫn dắt xu hướng mạnh tiếp theo của Bitcoin.

Phân tích cụm nguồn cung

Bắt đầu, phân tích giá vốn các cụm quanh vùng giá hiện tại, vì đây là các mốc neo quan trọng cho hoạt động giao dịch ngắn hạn.

Dựa trên heatmap CBD, ba nhóm nhà đầu tư đang ảnh hưởng đến diễn biến giá:

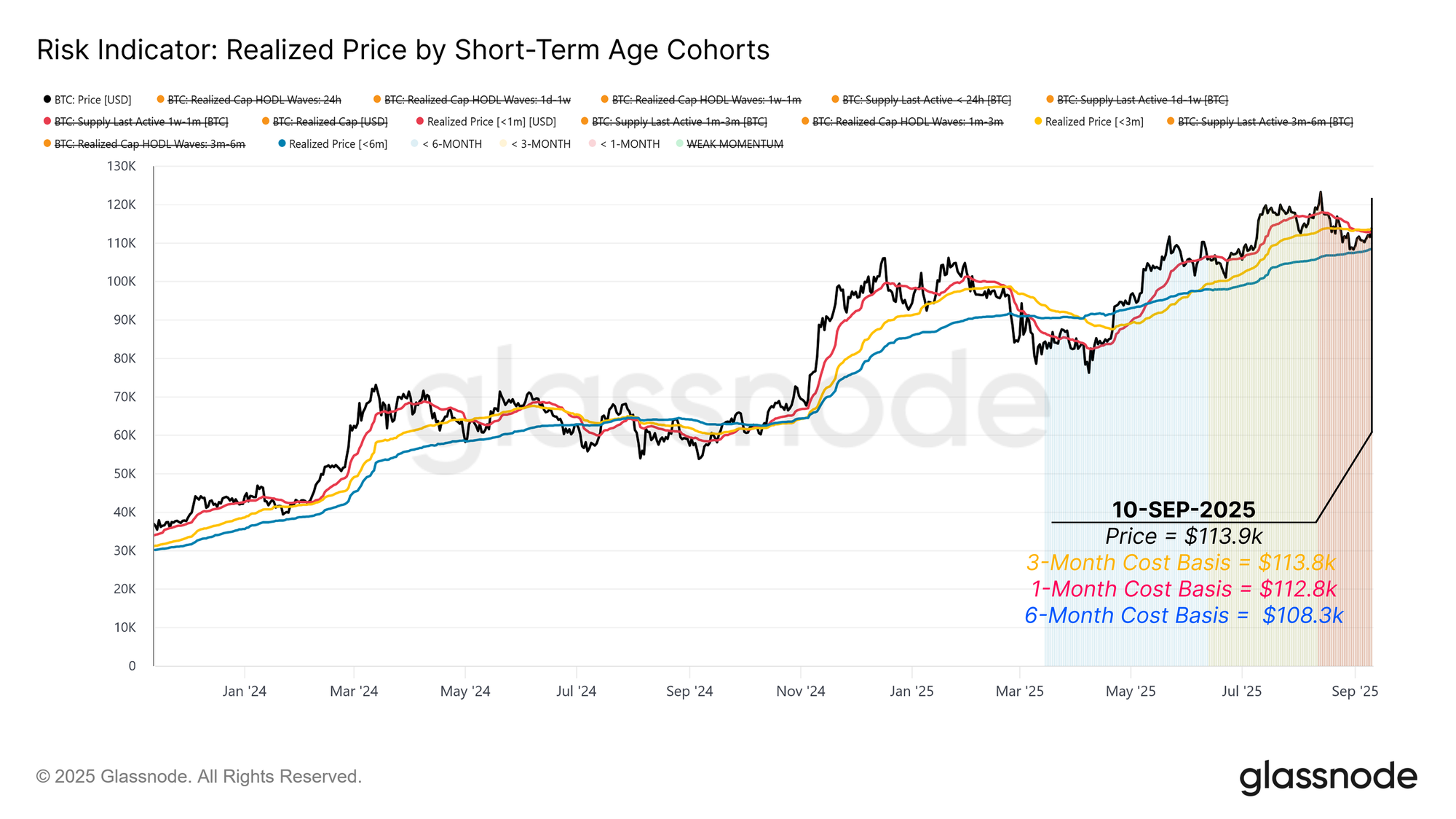

- Nhà đầu tư mua đỉnh trong 3 tháng gần nhất, giá vốn quanh $113.800.

- Nhà đầu tư bắt đáy trong tháng qua, giá vốn quanh $112.800.

- Nhóm nắm giữ ngắn hạn dưới 6 tháng, giá vốn neo quanh $108.300.

Các mốc này xác định vùng giao dịch hiện tại. Giành lại $113.800 sẽ đưa nhà đầu tư mua đỉnh về trạng thái có lãi, thúc đẩy xu hướng tăng. Ngược lại, thủng mốc $108.300 có thể đẩy nhóm nắm giữ ngắn hạn vào thua lỗ, kích thích áp lực bán và mở đường về nhóm hỗ trợ tiếp theo ở vùng $93.000.

Chốt lời của nhóm nắm giữ ngắn hạn kinh nghiệm

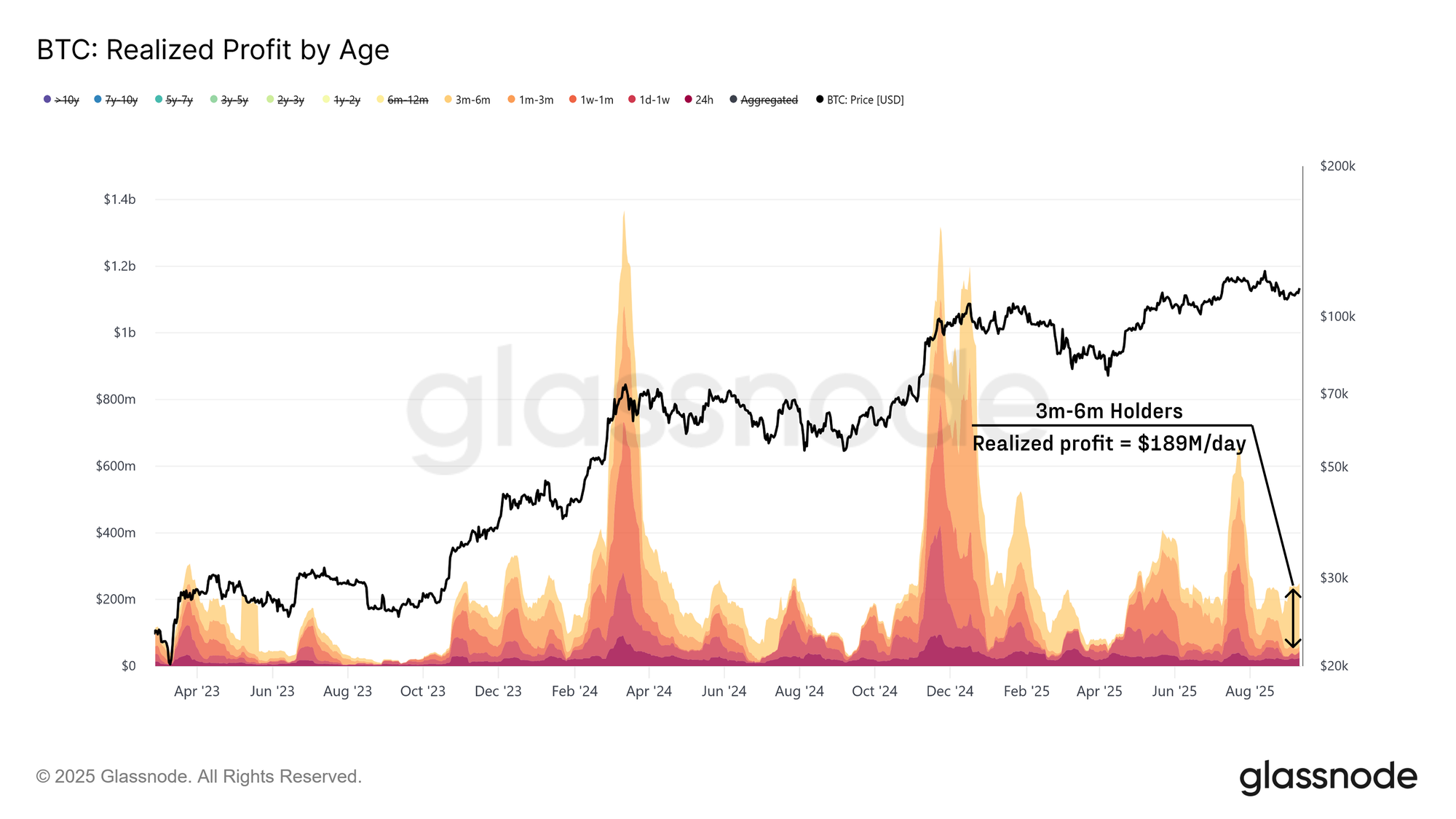

Sau khi nhận diện các cụm nguồn cung chủ chốt quanh vùng giá hiện tại, tiếp tục phân tích hành vi của từng nhóm nắm giữ trong giai đoạn giá hồi phục từ $108.000 lên $114.000.

Dù nhóm nhà đầu tư bắt đáy hỗ trợ cho giá, áp lực bán chủ yếu đến từ các holder ngắn hạn kỳ cựu. Nhóm nắm giữ 3–6 tháng chốt lời khoảng $189 triệu/ngày (SMA 14 ngày), chiếm khoảng 79% tổng lợi nhuận của nhà đầu tư nắm giữ ngắn hạn. Điều này cho thấy những nhà đầu tư mua trong đợt giảm từ tháng 2–5 đã tranh thủ nhịp hồi gần đây để chốt lãi, tạo ra lực cản rõ rệt.

Nhà đầu tư mua đỉnh hiện thực hóa thua lỗ

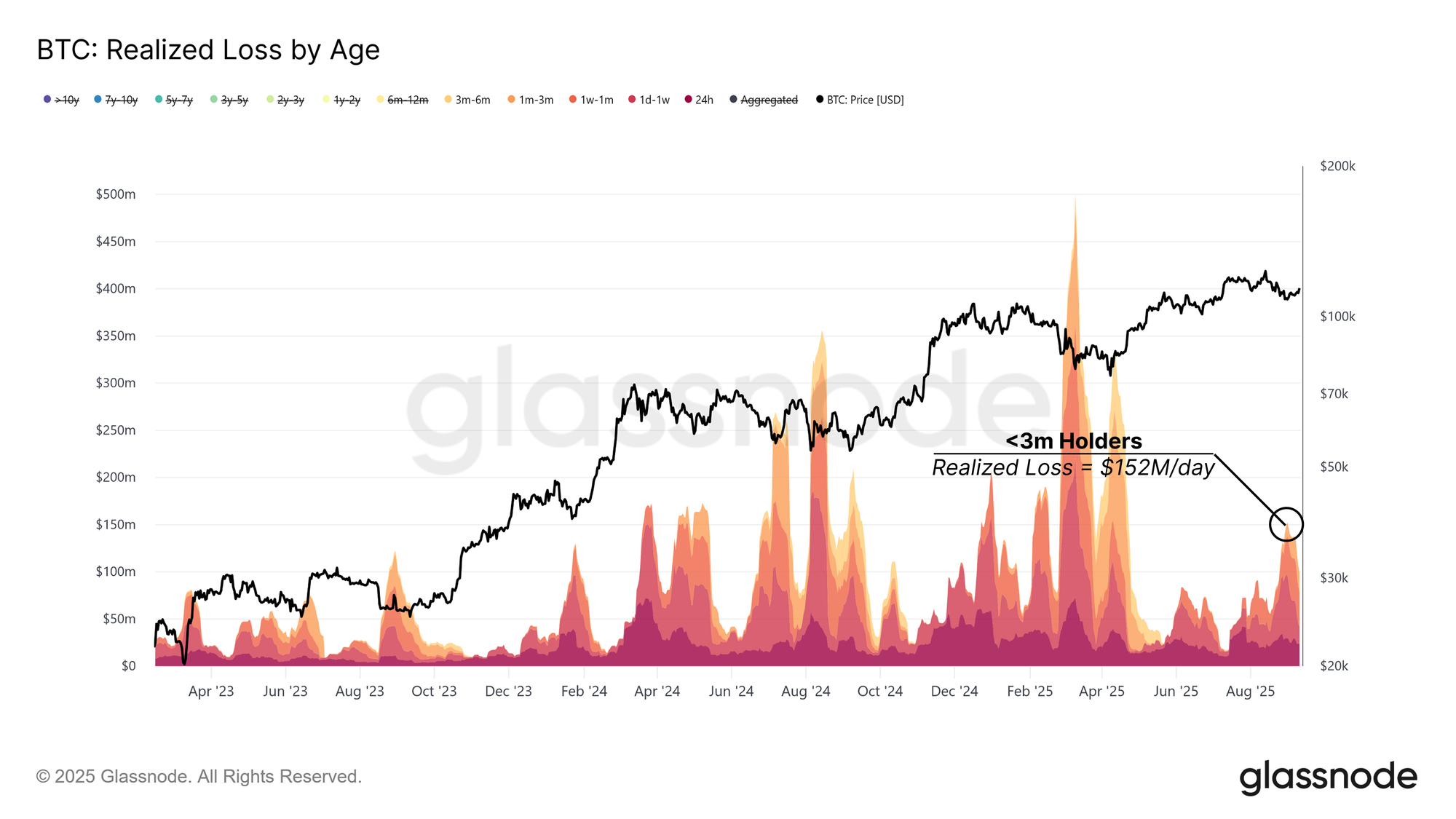

Bên cạnh việc chốt lời của nhóm nhà đầu tư nắm giữ ngắn hạn kỳ cựu, các nhà đầu tư mua đỉnh gần đây cũng tạo áp lực khi cắt lỗ trong nhịp phục hồi.

Nhóm nắm giữ dưới 3 tháng hiện thực hóa thua lỗ khoảng $152 triệu/ngày (SMA 14 ngày). Hành động này lặp lại các giai đoạn căng thẳng hồi tháng 4 năm 2024 và tháng 1 năm 2025, khi các nhà đầu tư mua đỉnh buộc phải thoát lệnh.

Để thị trường có thể hồi phục trong trung hạn, cần lực cầu đủ lớn để hấp thụ lượng thua lỗ này. Tín hiệu xác nhận là giá duy trì trên mốc $114.000, củng cố niềm tin và thúc đẩy dòng vốn mới.

Thanh khoản hấp thụ lực bán

Với việc hoạt động chốt lời và cắt lỗ cùng lúc gây áp lực lên thị trường, bước tiếp theo là đánh giá liệu dòng thanh khoản mới có đủ mạnh để hấp thụ khối lượng bán ra này.

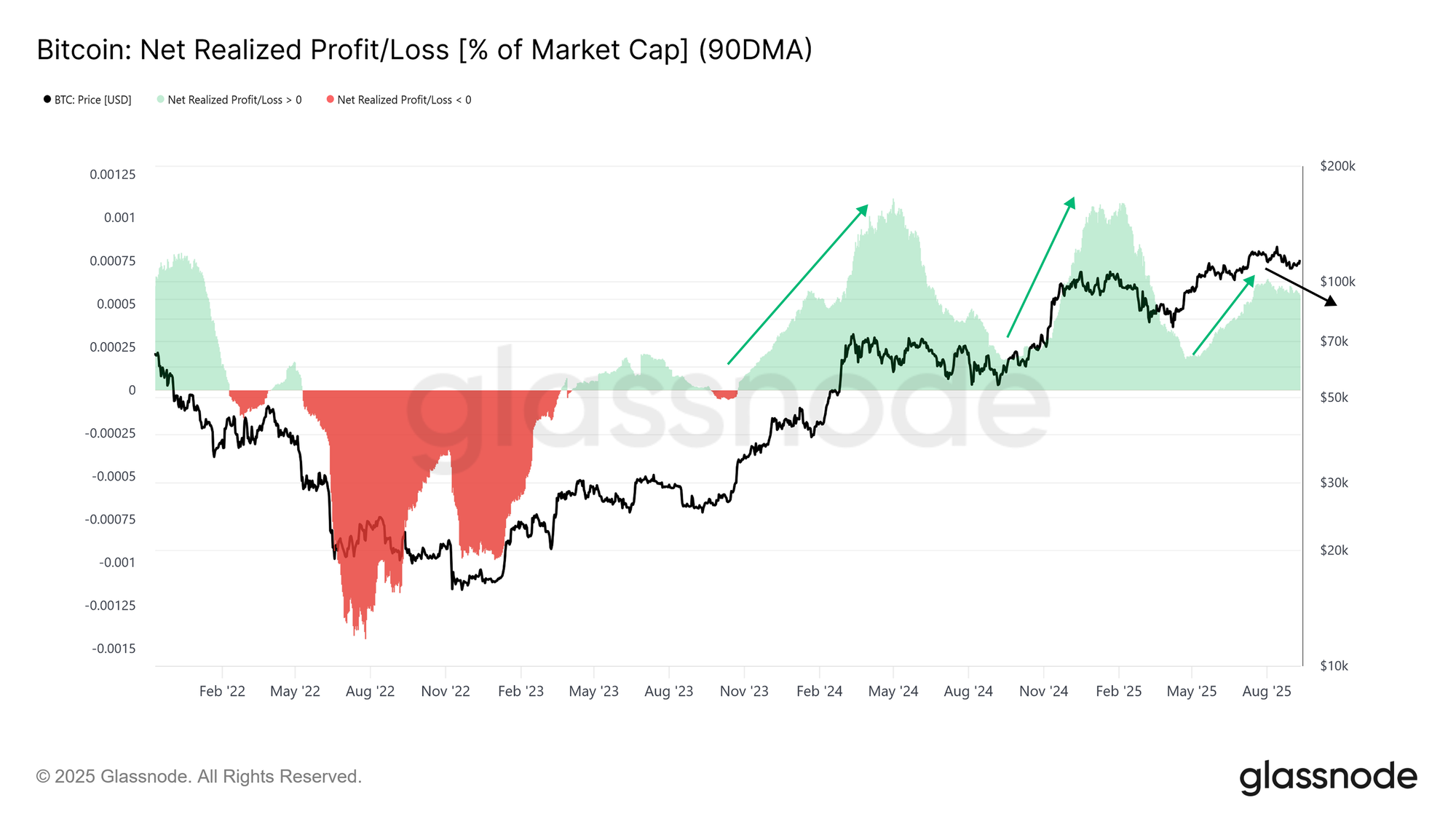

Lợi nhuận thực hiện ròng trên tỷ lệ vốn hóa thị trường là chỉ báo then chốt. Đường SMA 90 ngày từng đạt đỉnh 0,065% trong đà tăng tháng Tám, hiện đã giảm dần. Dù yếu hơn mức đỉnh, chỉ số vẫn cao, báo hiệu dòng vốn vẫn tham gia thị trường.

Miễn là giá giữ trên $108.000, nền tảng thanh khoản vẫn tích cực. Nếu thủng sâu hơn, dòng vốn có thể cạn kiệt, khiến đà phục hồi bị gián đoạn.

Dòng tiền TradFi suy giảm

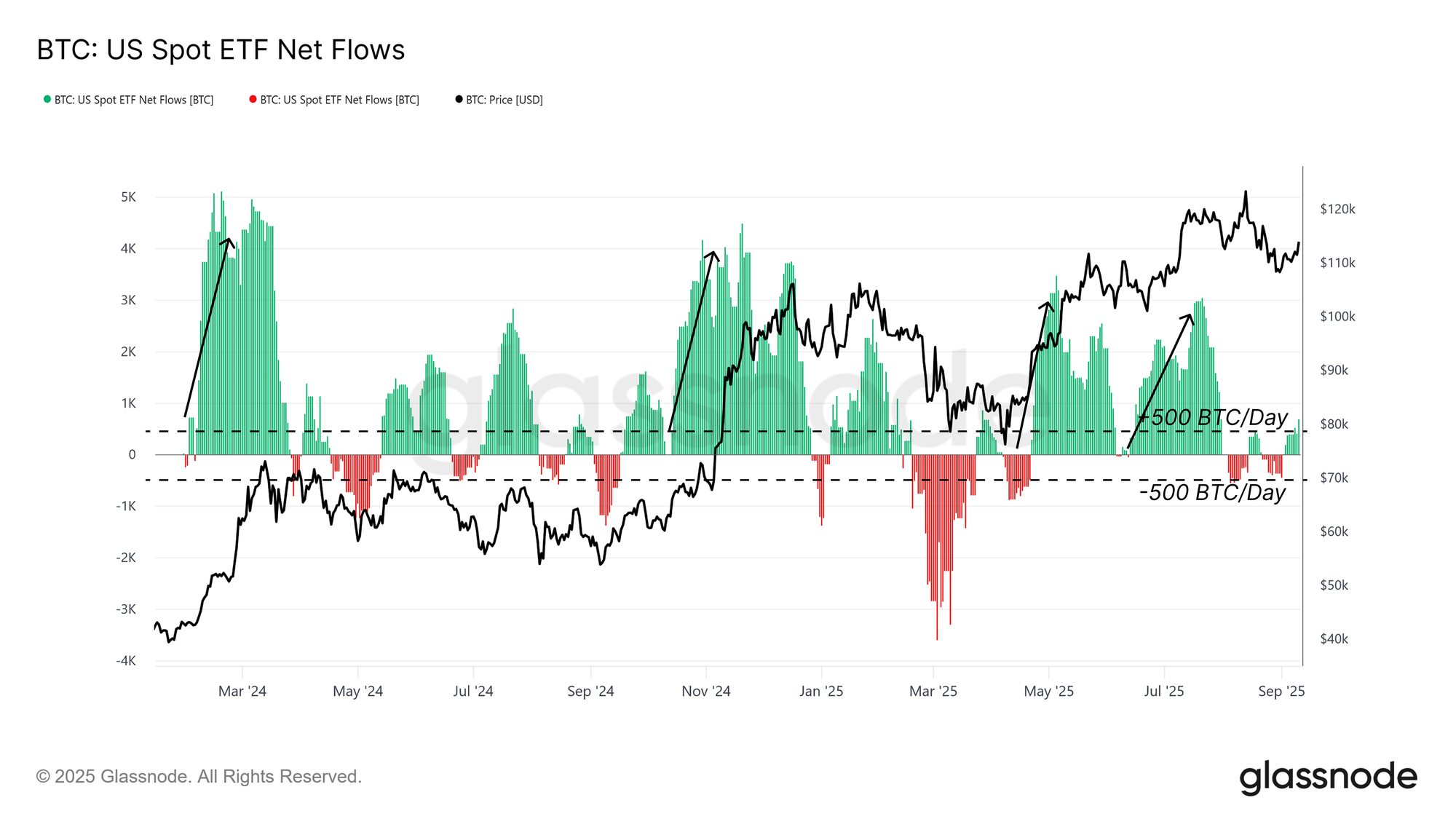

Bên cạnh dòng tiền on-chain, yếu tố ngoại lực qua ETF cũng rất cần được chú ý, bởi đây là động lực quan trọng của chu kỳ này.

Từ đầu tháng Tám, dòng tiền vào ETF giao ngay tại Mỹ giảm mạnh, hiện ở mức khoảng ±500 BTC/ngày (SMA 14 ngày), thấp hơn nhiều so với giai đoạn tăng giá trước, cho thấy động lực TradFi đã yếu đi rõ rệt. ETF từng là “chìa khóa” cho các đợt tăng giá, nên sự chững lại này khiến cấu trúc thị trường thêm phần mong manh.

Thị trường phái sinh chiếm ưu thế

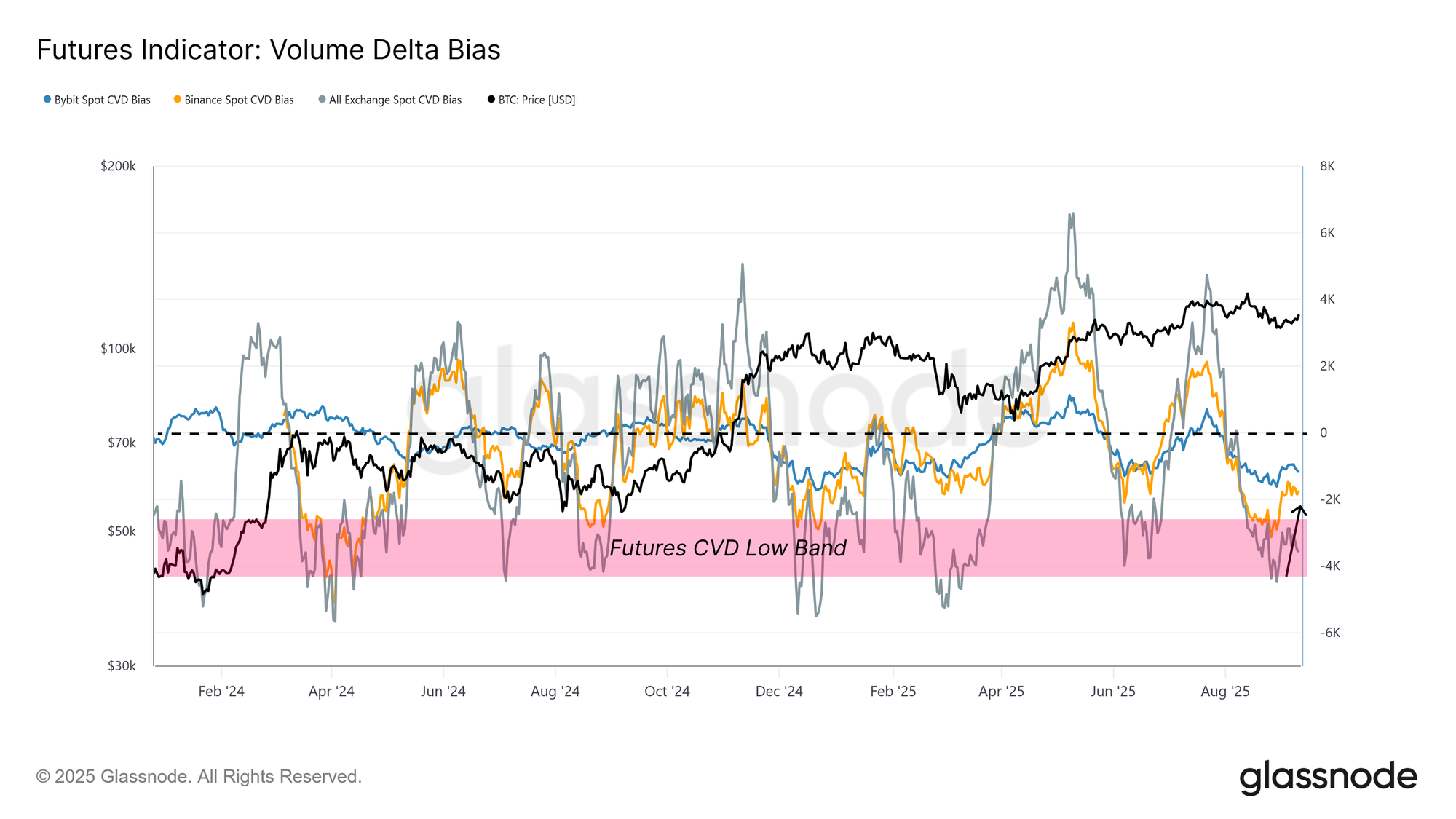

Khi thanh khoản on-chain và ETF đều yếu đi, tâm điểm chuyển sang thị trường phái sinh – vốn thường dẫn dắt xu hướng khi giao dịch giao ngay giảm mạnh.

Độ lệch khối lượng giao dịch (Volume Delta Bias), đo độ lệch khối lượng kỳ vọng 90 ngày, đã phục hồi tại nhịp bật lên từ $108.000, thể hiện sự cạn kiệt bên bán trên các sàn lớn như Binance, Bybit. Các trader hợp đồng tương lai đã hấp thụ phần lớn áp lực bán gần đây.

Trong giai đoạn sắp tới, biến động vị thế phái sinh sẽ là chỉ báo quan trọng để điều hướng thị trường trong môi trường thanh khoản giao ngay thấp.

Thị trường hợp đồng tương lai cân bằng

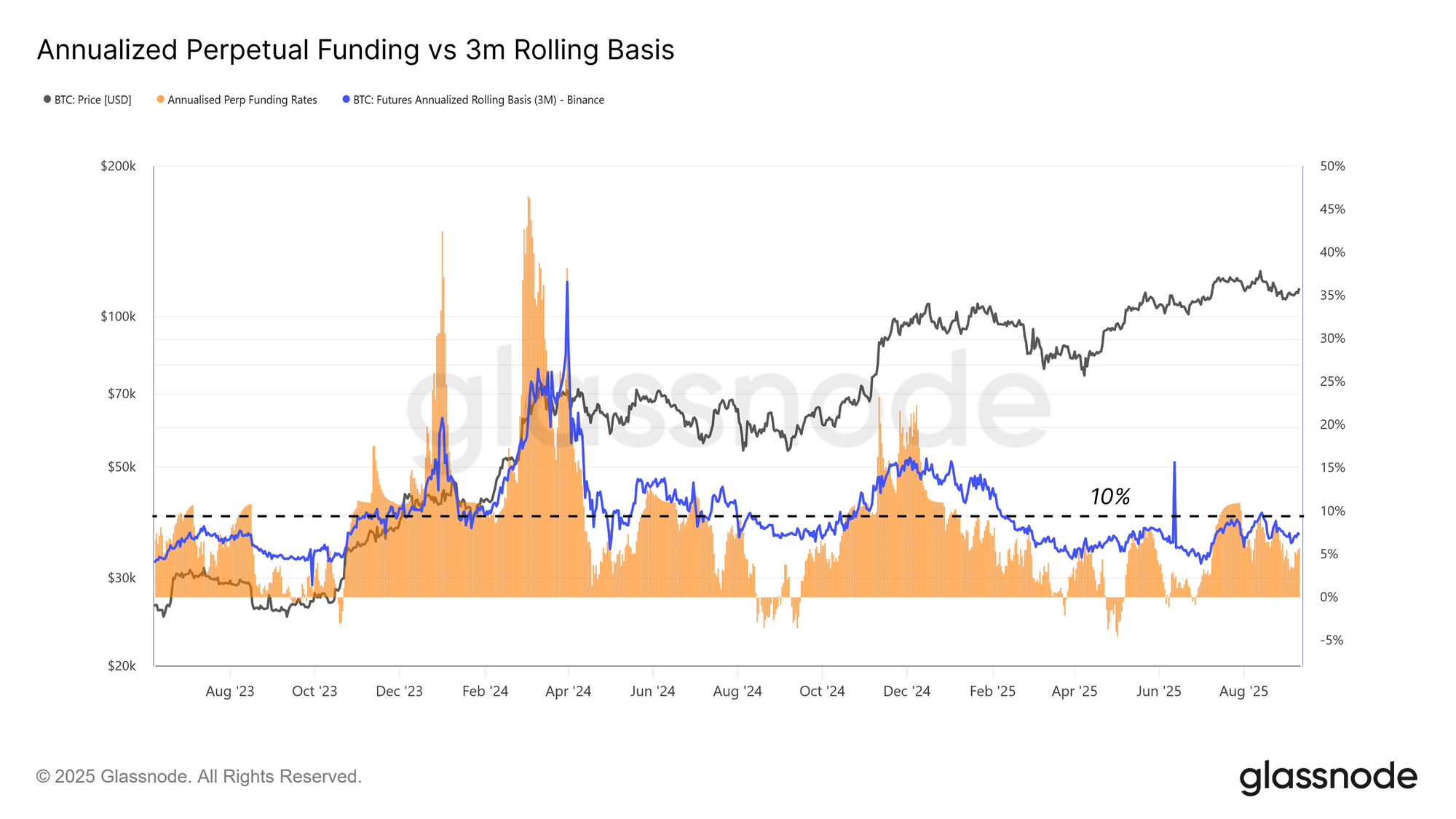

Xem xét chi tiết thị trường hợp đồng tương lai, cấu trúc hiện tại khá cân bằng, không xuất hiện trạng thái “quá nóng”.

Chênh lệch giá kỳ hạn hợp đồng 3 tháng tiếp tục giữ dưới 10%, dù giá Bitcoin tăng mạnh, phản ánh nhu cầu đòn bẩy ổn định, không có dấu hiệu đầu cơ cực đoan như các chu kỳ thanh lý trước. Điều này cho thấy cấu trúc thị trường thiên về tích lũy hơn là đầu cơ.

Khối lượng giao dịch hợp đồng tương lai vĩnh viễn cũng ở mức thấp, phù hợp với giai đoạn “nguội” sau các đợt hưng phấn. Việc không xuất hiện những đợt tăng mạnh đòn bẩy cho thấy chu kỳ phục hồi lần này dựa trên nền tảng bền vững hơn so với đầu cơ.

Quyền chọn và vai trò quản trị rủi ro

Thị trường quyền chọn cung cấp góc nhìn bổ sung về cách các tổ chức quản trị rủi ro, điều chỉnh vị thế đầu tư.

Khối lượng vị thế mở quyền chọn Bitcoin lên mức cao kỷ lục, cho thấy tầm quan trọng ngày càng lớn. Khi ETF tạo điều kiện đầu tư giao ngay, nhiều tổ chức sử dụng quyền chọn để phòng ngừa rủi ro bằng quyền chọn bán bảo vệ, quyền chọn mua có bảo hiểm hoặc cấu trúc định mức.

Biến động kỳ vọng tiếp tục giảm, cho thấy thị trường trưởng thành và thanh khoản cao. Chiến lược bán quyền chọn – vốn phổ biến trong TradFi – đều đặn đẩy chỉ số này xuống thấp, tạo nền tảng giá ổn định hơn các chu kỳ trước.

Cơ cấu khối lượng vị thế mở nghiêng hẳn về quyền chọn mua trong giai đoạn tạo đỉnh – biểu hiện tâm lý thị trường thiên về tăng giá nhưng vẫn có biện pháp phòng ngừa rủi ro giảm. Nhìn chung, các động lực này giúp cấu trúc thị trường quản lý rủi ro hiệu quả hơn, giảm thiểu tác động của những đợt biến động cực đoan kế tiếp.

Kết luận

Thị trường Bitcoin hiện tồn tại sự cân bằng mong manh giữa áp lực bán ra và sự suy yếu của dòng tiền vào. Nhóm nhà đầu tư nắm giữ ngắn hạn kỳ cựu chốt lời, cộng với hành động cắt lỗ từ các nhà đầu tư mua đỉnh, đã làm giới hạn động lực tăng giá và củng cố vùng $110.000–$116.000 trở thành chiến tuyến chính.

Thanh khoản on-chain vẫn tích cực nhưng giảm dần, ETF — từng là động lực của chu kỳ tăng giá — nay đã yếu đi rõ rệt. Do đó, thị trường phái sinh ngày càng đóng vai trò chủ đạo, với hoạt động hợp đồng tương lai và quyền chọn giúp hấp thụ lực bán và định hướng giá. Cả chênh lệch giá kỳ hạn hợp đồng tương lai và vị thế quyền chọn đều phản ánh cấu trúc cân bằng hơn so với các thời kỳ đầu cơ trước đây, thể hiện thị trường phát triển trên nền tảng vững chắc hơn.

Thời gian tới, việc lấy lại và duy trì trên $114.000 sẽ là yếu tố quyết định để phục hồi niềm tin và hút vốn mới. Nếu không thành công, áp lực sẽ gia tăng với nhà đầu tư nắm giữ ngắn hạn, với các vùng $108.000 và $93.000 là ngưỡng hỗ trợ quan trọng. Tóm lại, Bitcoin đang ở bước ngoặt lớn, phái sinh là điểm tựa, nhưng thị trường rộng cần mạnh lên để kích hoạt chu kỳ tăng mới bền vững.

Miễn trừ trách nhiệm:

- Bài viết này đăng lại từ [insights.glassnode]. Bản quyền thuộc về tác giả gốc [Chris Beamish, CryptoVizArt, Glassnode]. Nếu có khiếu nại, liên hệ nhóm Gate Learn để được xử lý nhanh chóng.

- Miễn trừ trách nhiệm: Quan điểm trong bài chỉ phản ánh ý kiến cá nhân của tác giả, không phải khuyến nghị đầu tư.

- Các bản dịch bài viết sang ngôn ngữ khác do Gate Learn thực hiện. Nếu không được phép, nghiêm cấm sao chép, phân phối và đạo văn bản dịch.

Bài viết liên quan

Tronscan là gì và Bạn có thể sử dụng nó như thế nào vào năm 2025?

Coti là gì? Tất cả những gì bạn cần biết về COTI

Stablecoin là gì?

Mọi thứ bạn cần biết về Blockchain

Thanh khoản Farming là gì?