Чи остаточно DEX витіснять CEX?

Децентралізовані фінанси суттєво трансформувалися у структурі протягом кількох ринкових циклів. Централізовані біржі (CEX) стабільно лідирували за обсягом торгів, однак децентралізовані біржі (DEX) щоразу збільшували свою частку ринку, і цьогоріч розрив у конкуренції зменшився до історичного мінімуму.

Головна причина стійкої різниці у ринкових частках — у фундаментальних обмеженнях інфраструктури, які наклала децентралізація. Блокчейни стали новою фінансовою інфраструктурою, але протягом більшої частини минулого десятиріччя не могли забезпечити швидкість, ліквідність і користувацький досвід, властиві CEX.

Однак із кожним циклом DEX активно скорочували цю відстань. У 2025 році логічно поставити питання: чи зможуть DEX остаточно витіснити CEX?

Циклічна боротьба: чому DEX поки не наздогнали CEX

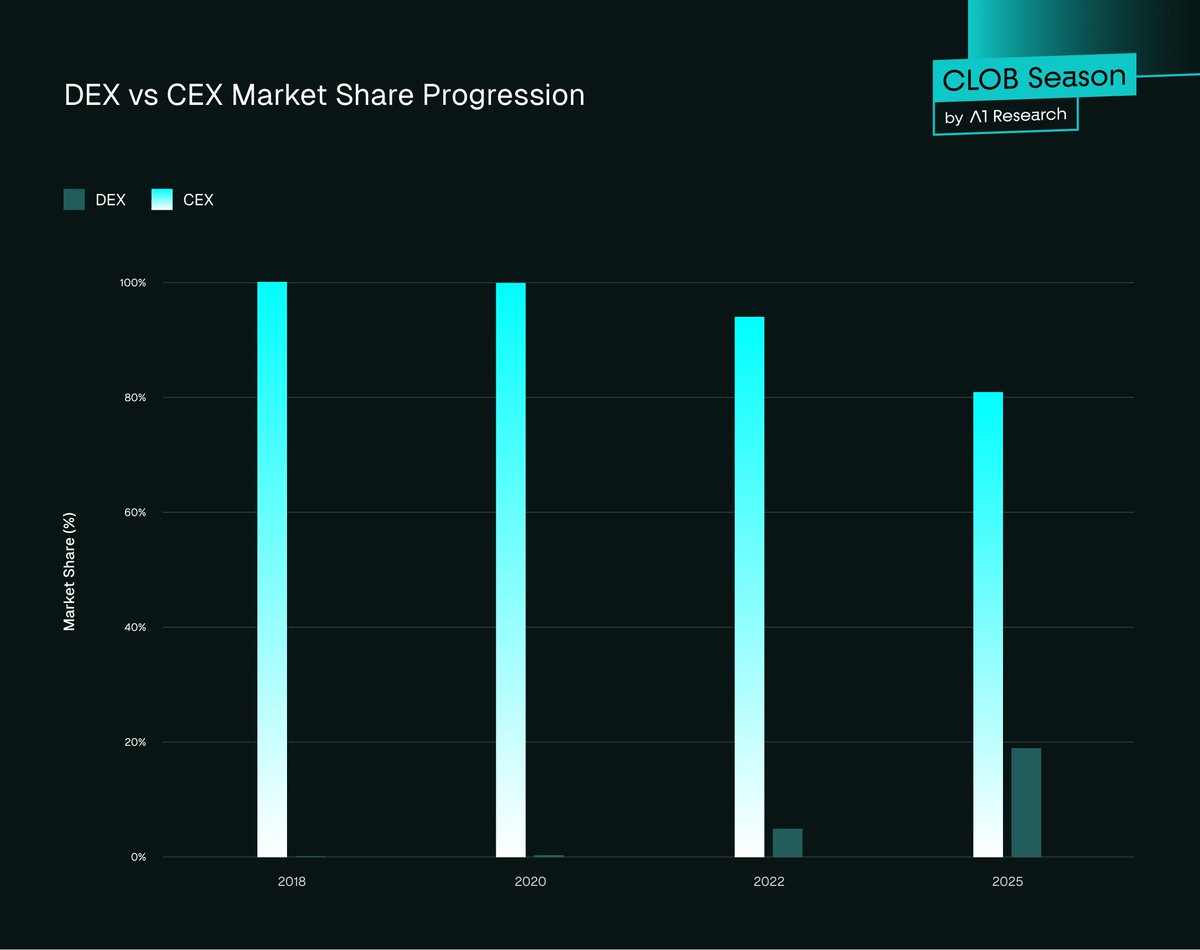

Аналіз ринкових циклів демонструє поступове дозрівання інфраструктури DEX і роль кожного циклу у формуванні сучасного ринку.

2017–2018: епоха експериментів

Перші DEX, такі як @ EtherDelta, працювали напряму на Ethereum Layer 1. Розрахунок займав хвилини, інтерфейси були малозручними, а ліквідність — недостатньою. Натомість Binance масштабувалась як Web2-майданчик: швидко, ліквідно, комфортно для користувача, стрімко залучаючи як роздрібних, так і інституційних клієнтів.

Частка DEX: ~0%

Частка CEX: ~100%

Цей етап продемонстрував важливе: децентралізація можлива, але продуктивність і комфорт — суттєві бар’єри.

2020: прорив DeFi Summer

Запуск @ Uniswap із моделлю AMM (Automated Market Maker) став революцією: відсутність книг ордерів і можливість будь-кому надавати ліквідність без дозволів. Це була перша значуща архітектурна інновація для DEX, хоча вона й надалі обслуговувала переважно “довгий хвіст” токенів, а не основні із глибокою ліквідністю.

Зі зростанням навантаження на Ethereum комісії за газ виросли з менш ніж 20 gwei до понад 400 gwei, торгівля стала дорогою. Інтерфейси були неквапливі, і професійні трейдери залишалися на CEX — Bybit чи Binance.

Частка DEX: 0,33%

Частка CEX: 99,67%

Для боротьби з ліквідністю у 2021 році Uniswap V3 запровадив концентровані пул ліквідності — складне архітектурне рішення, що дозволило LP розподіляти ліквідність у власних цінових діапазонах. Незважаючи на збереження impermanent loss (IL), що стримувало багато LP від надання ліквідності для малих токенів, це був серйозний поступ. DEX стали реальними торговими майданчиками для вузьких сегментів ринку.

2022: після краху FTX

Крах FTX у листопаді 2022 року сколихнув ринок: мільярди доларів клієнтських активів зникли за ніч, довіра до централізованих кастодіанів була підірвана. Хештег “not your keys, not your coins” став вірусним у крипто Twitter, трейдери масово переходили на самостійне зберігання.

DEX на кшталт Uniswap і dYdX зафіксували зростання обсягів після краху, обсяг Uniswap перевищив $5 млрд, dYdX — приріст на 400% через масовий перехід користувачів із централізованих платформ. Проте залишалися ключові проблеми — незручні гаманці, фрагментація ліквідності між мережами, відсутність фіатних шлюзів. Як тільки гострі ризики минали, більшість користувачів поверталися на CEX.

Частка DEX: ~5%

Частка CEX: ~100%

Екосистема відповідала інноваціями: кросчейновий роутинг Uniswap, покращення UX у гаманцях @ Rabby_io та @ phantom.

Втім, досягти затримки на рівні CEX було все ще неможливо. Кожен цикл давав покращення, але різниця у швидкості залишалася значною. Блокчейни не підтримували професійний рівень торгівлі; архітектура книг ордерів з ультранизькою затримкою фундаментально несумісна з AMM.

2025: переломний момент

2025 року ринок демонструє якісний зсув: вперше інфраструктура достатньо дозріла для справжньої конкуренції. Високопродуктивні блокчейни, ончейн Central Limit Order Books (CLOB), прямі інтеграції з фіатом і затримка, близька до CEX, інтегровані у ончейн-протоколи. Perp DEX, такі як @ HyperliquidX, @ tradeparadex, @ Lighter_xyz, пропонують ончейн-торгівлю, яка наближається до функціонального паритету із централізованими платформами.

Агрегація ліквідності, пришвидшення блоків, уніфіковані маржинальні системи дозволяють трейдерам реалізовувати стратегії від споту до деривативів прямо на блокчейні без тих труднощів, які раніше супроводжували ончейн-торгівлю.

Частка DEX: ~19% (23% на піку у II кварталі)

Частка CEX: ~81%

Хоча паритет ще не досягнуто, DEX перестали бути альтернативою — стали прямими конкурентами.

Рис. 1. Динаміка ринкових часток DEX vs CEX

2025 у цифрах: CEX все ще домінують, але DEX стрімко наздоганяють

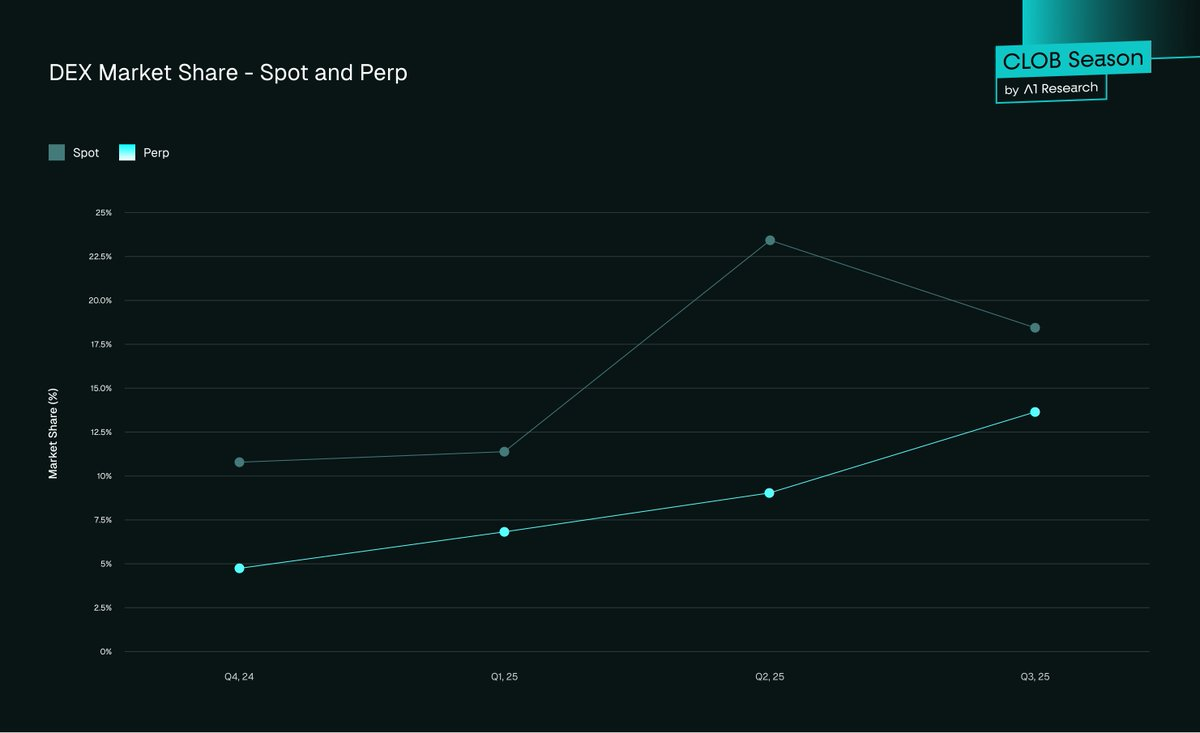

Статистика показує: централізовані біржі (CEX) залишаються лідерами глобальної ліквідності, але DEX скорочують розрив із кожним циклом та кварталом. Від споту до деривативів — у кожному сегменті торгові обсяги переходять на блокчейн.

- На спот-ринках DEX отримали 19% на кінець III кварталу 2025 року (з 10,5% у IV кварталі 2024 року)

- На ринку ф’ючерсів DEX зайняли приблизно 13% ринку на кінець III кварталу 2025 року (зростання з 4,9% у IV кварталі 2024 року)

Рис. 2. Частка DEX — спот і perp

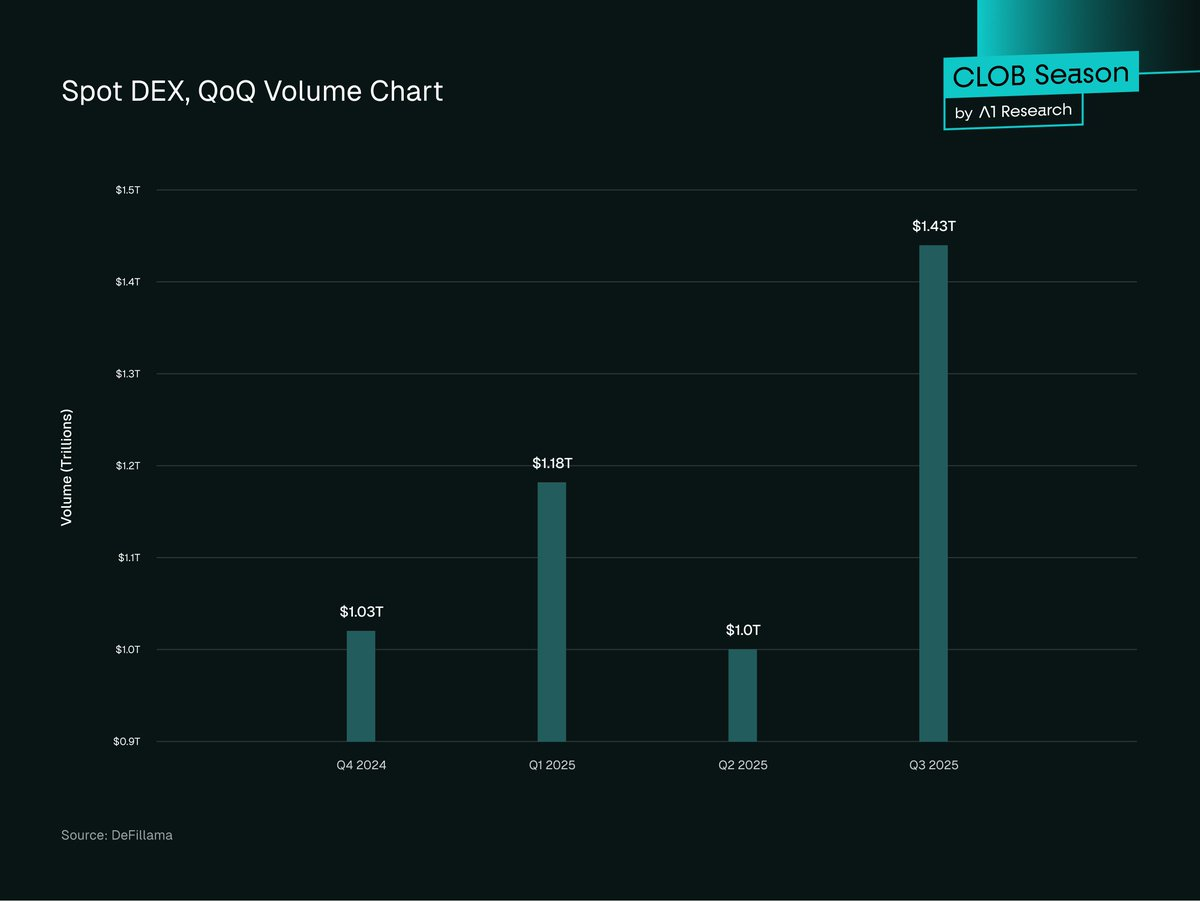

- На споті DEX досягли рекордного $1,43 трлн обсягу спот-торгівлі у III кварталі 2025 року, що на 43,6% більше квартал до кварталу, порівняно з $1 трлн у II кварталі 2025 року. Це перевищує попередній максимум — близько $1,2 трлн у I кварталі 2025 року.

Рис. 3. DEX спот: квартальний обсяг

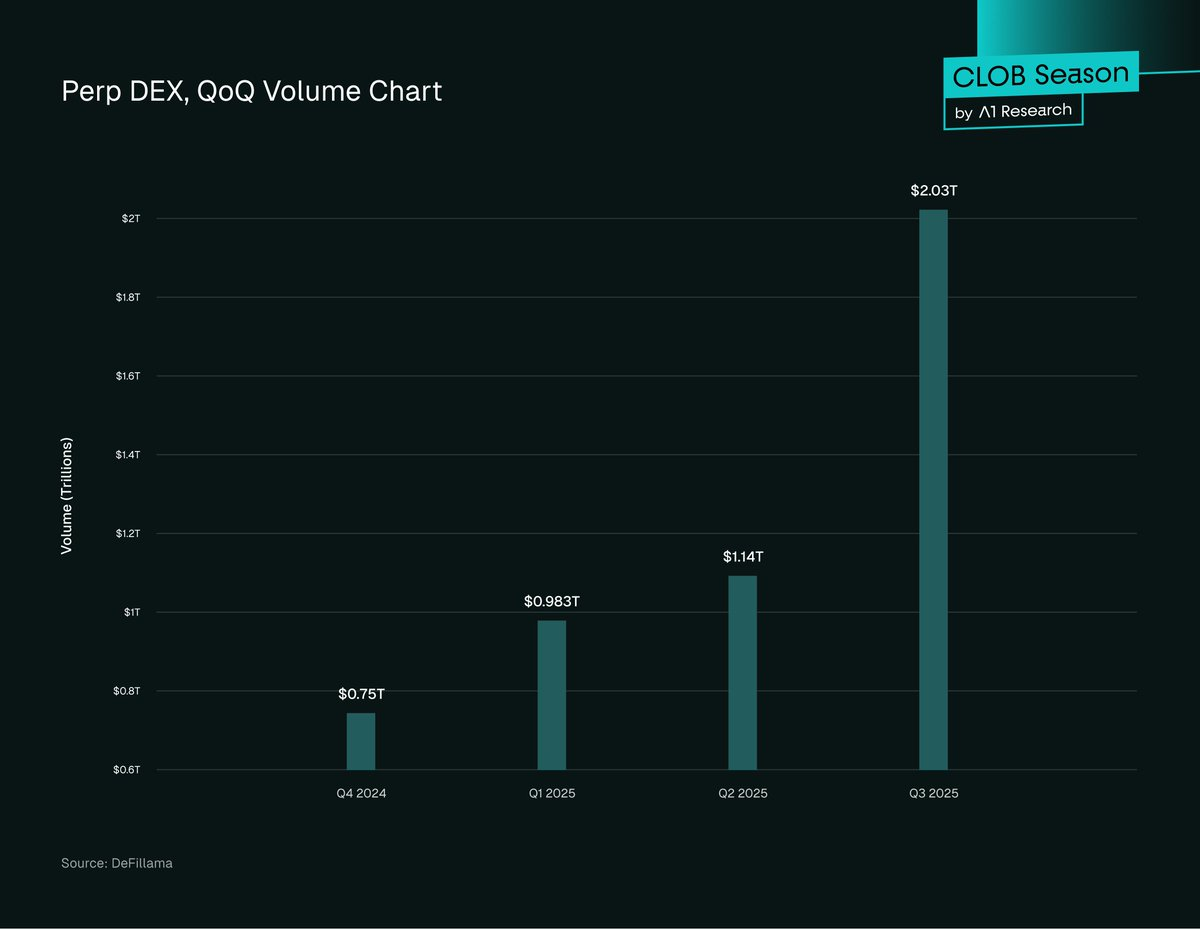

Обсяги perpetual swap на DEX суттєво зросли у 2025 році, досягнувши $2,1 трлн кумулятивно на ончейн у III кварталі, на 107% більше проти II кварталу 2025 року і перевищуючи спот-обсяги на DEX.

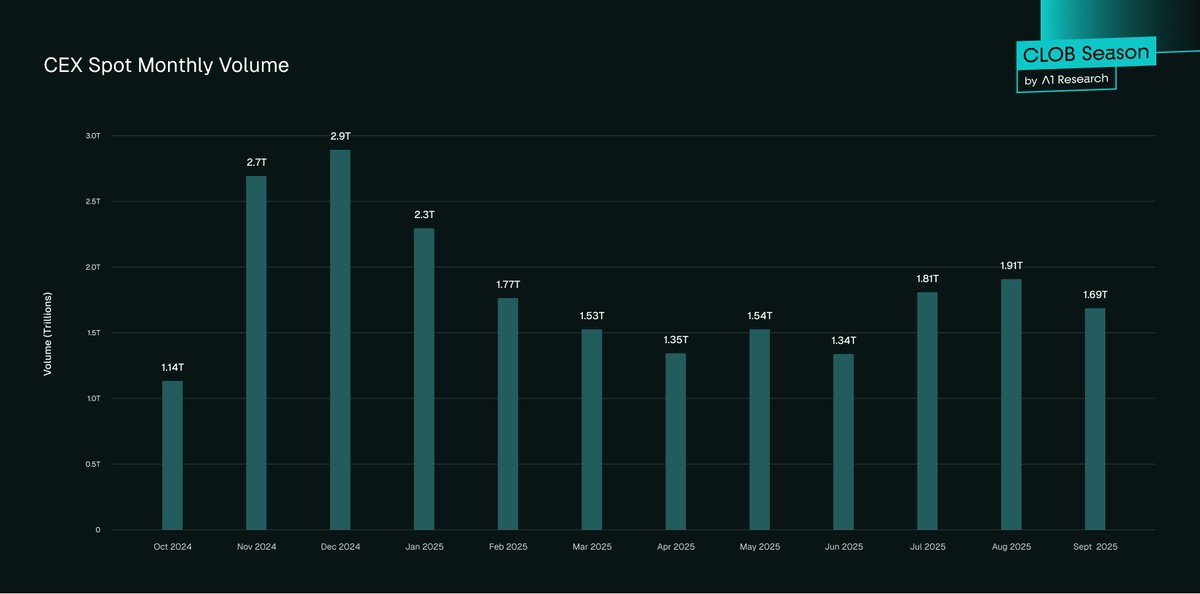

Рис. 4. DEX perp: квартальний обсягСпотовий обсяг CEX оцінено у $5,4 трлн+ у III кварталі, зберігаючи домінування, зростання — 25% від II кварталу 2025 року

Рис. 5. Місячний спотовий обсяг CEX

Динаміка показує стійке прискорення: обсяги спот-торгівлі DEX зросли на 43,6% квартал до кварталу і на 33% рік до року, а обсяги perpetual-торгівлі виросли більш ніж у 5 разів за 12 місяців — із 3,45% до 16,7% від загальної ф’ючерсної активності. Якщо тенденція збережеться, 2025 рік стане точкою перегину для позиціонування DEX.

Тенденції прийняття

Хоч DeFi розширюється, зростання нерівномірне за регіонами і сегментами користувачів. Різні ринки, профілі користувачів та інституційна поведінка визначають глобальну еволюцію децентралізованих фінансів. Ось основні патерни, які показують, де зростання набирає обертів, чим відрізняється участь професійних і роздрібних користувачів, і що це означає для майбутнього розвитку.

- Глобальний, але нерівномірний розподіл: регіон APAC лідирує із 69% річного приросту ончейн-активності, за ним Латинська Америка та Африка на південь від Сахари. Північна Америка та Європа зберігають абсолютне домінування за обсягом, але темпи зростання — 42–49%. Азія й Африка демонструють швидке розширення, особливо у дрібних угодах на ланцюгах з низькими комісіями, що говорить про органічне, роздрібне зростання.

- Інституційна активність: серед інституцій прийняття має свою специфіку. Великі торгові фірми дедалі частіше використовують кросплатформенний роутинг, поєднуючи ліквідність CEX і DEX для оптимізації виконання та хеджування. Гібридний підхід свідчить, що професійні трейдери вже сприймають DEX не як ризиковану альтернативу, а як доповнення до класичних майданчиків.

- Запуски токенів: більшість нових проєктів стартують на DEX для первинного визначення ціни, після чого шукають лістинг на CEX, оскільки запуск токена на DEX не потребує дозволу і комісій. Водночас великі проєкти з капіталом часто обирають централізовані біржі для запуску і ширшої дистрибуції.

- DeFi TVL: сукупний TVL DeFi-протоколів досягнув рекордних $157 млрд у III кварталі 2025 року, понад 50% — на DEX та пул ліквідності. Ethereum утримує близько 63% частки DeFi TVL.

- Активні трейдери: CEX лідирують за кількістю користувачів — понад 300 млн зареєстрованих. Binance має 290 млн. DEX — близько 10–15 млн активних щомісячних користувачів, менш численно, але більш DeFi-нативні й досвідчені.

Загалом, DEX скорочують конкурентний розрив, а ключовим фактором наближення до продуктивності рівня CEX є еволюція торгової архітектури. Наступний стрибок — це ончейн-моделі книг ордерів (CLOB), які поєднують децентралізацію з ефективністю CEX і традиційних фінансів.

Подолання бар’єру AMM: ера високопродуктивних CLOB DEX

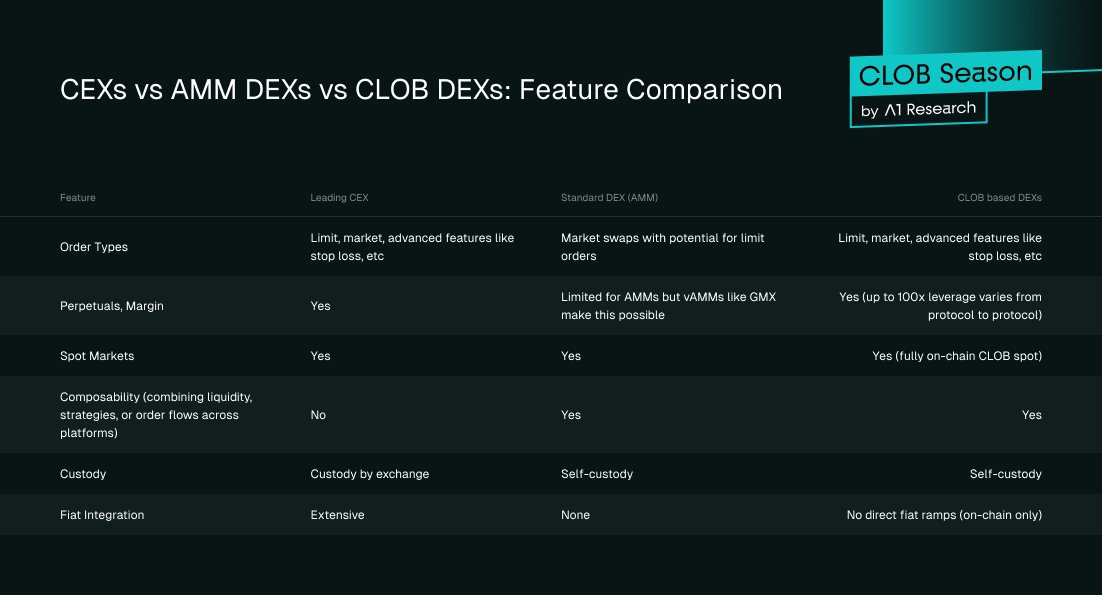

Automated Market Makers (AMM) стали рушієм першої хвилі DeFi: доступ до торгівлі без дозволу, але компроміси щодо ефективності, пошуку ціни та використання капіталу. Нове покоління ончейн CLOB DEX — це якісний стрибок уперед.

Проєкти на кшталт Hyperliquid демонструють, що можна досягти продуктивності рівня CEX із ончейн-прозорістю. Повернення механіки книг ордерів у децентралізовані системи вирішує більшість проблем, що змушували трейдерів залишатися на централізованих платформах: затримки, точність виконання, ефективність капіталу — особливо при лімітних ордерах і деривативах.

- Затримка: Медіанна підтвердження 0,07 сек (консенсус HyperBFT). Це співставно з провідними CEX, значно швидше ніж AMM DEX (2–30 сек).

- Глибина ліквідності: ончейн CLOB на кшталт Hyperliquid встановлюють нові стандарти ліквідності. Платформа обробляє до 200 тис. ордерів за секунду з $6,5 млрд відкритих позицій, забезпечуючи глибокі книги для великих угод із мінімальним ціновим впливом. Для топових пар (BTC, ETH) slippage — менше 0,1%, рівень виконання як на CEX. У AMM slippage і impermanent loss залишаються проблемою навіть із новими механізмами, як ve(3,3). Для менш ліквідних пар на Hyperliquid спреди ширші, що показує неоднорідність глибини ліквідності на ринку.

- Комісії: Дизайн CLOB Hyperliquid також знижує торгові витрати. Середня комісія для “taker” — 0,035–0,045% для ф’ючерсів, 0,07% для споту, “maker” отримують рібейти — це співставно з топовими CEX і значно нижче комісій AMM (0,3%–0,5%). На відміну від AMM, трейдери не несуть impermanent loss чи неефективність роутингу, що робить CLOB капіталоефективними для активних і інституційних учасників.

Рис. 6. Порівняння: CEX vs AMM DEX vs CLOB DEX

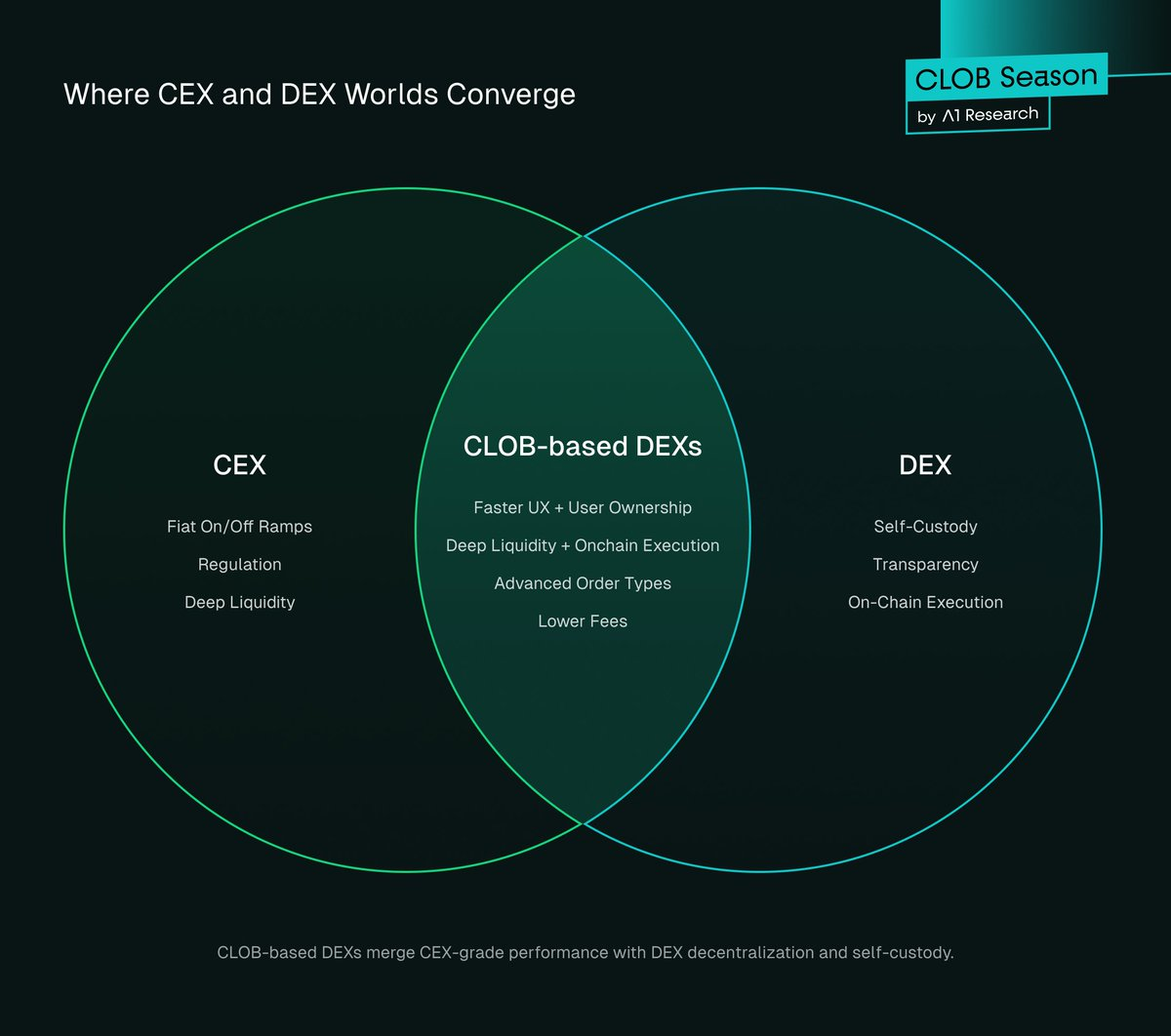

DEX на основі CLOB — це точка сходження CEX та DEX. Вони поєднують продуктивність і глибоку ліквідність CEX із самостійним зберіганням, прозорістю та ончейн-виконанням DEX.

Рис. 7. Де перетинаються світи CEX і DEX

Чому трейдери мігрують?

Міграція трейдерів часто пояснюється ідеологічним вибором — торгувати на децентралізованій платформі замість кастодіальної. Проте для переходу потрібні реальні переваги у безпеці, ефективності чи зручності. CEX домінували завдяки кращому досвіду користувача та глибшій ліквідності.

DEX почали скорочувати відставання, і у 2025 році досягли майже паритету, а в окремих аспектах — конкурентних переваг. Сучасні DEX мають низку структурних переваг: децентралізація із UX рівня CEX, низькі (або нульові) комісії, безпека й справедливість ринку.

- Децентралізація з UX, що не поступається CEX

DEX мають дві природні переваги:

- Прозорість: Ончейн-розрахунок дає повну видимість угод, підтверджену ліквідність і proof-of-reserves, користувачі можуть аудіювати активність протоколу.

- Самостійне зберігання: Трейдери контролюють свої активи, що виключає ризик зламів CEX. Сума викрадених коштів із CEX до середини 2025 року перевищила $2,17 млрд.

Однак інфраструктура виконання залишалась обмеженням. Інтерфейси були недостатньо розвиненими, ліквідність фрагментована із значними втратами на slippage, а розрахунок часто повільний або дорогий. Трейдери погоджувались на ризики CEX лише через швидкість і комфорт. Проблему почали вирішувати з запуском dYdX, а з Hyperliquid якість покращилась у рази.

2025 рік ознаменував появу DEX на основі CLOB — Lighter, Paradex, Bullet тощо. Вони зрівнюються, а подекуди й перевершують централізованих конкурентів у швидкості й ефективності, зберігаючи переваги децентралізації.

Сучасні покращення включають:

- Оновлення інтерфейсів: Hyperliquid, Paradex і Lighter не поступаються дизайном і швидкістю Binance.

- Трансформація ліквідності: AMM поступаються місцем ончейн CLOB із глибокими книгами, вузькими спредами й низьким slippage.

- Швидкий онбординг: Інтеграція гаманців, торгівля в один клік, фіатні шлюзи й навчальні матеріали роблять онбординг на DEX іноді швидшим, ніж проходження KYC на CEX.

Наприклад, Hyperliquid обробив $655,5 млрд обсягу торгів у II кварталі. Такий обсяг для DEX можливий лише завдяки тому, що DEX тепер забезпечують досвід користувача рівня CEX без втрати контролю чи прозорості.

- Моделі з нульовою комісією

Головна відмінність від моделей CEX — комісії за торгівлю. CEX давно монетизуються через комісії “taker/maker”, рібейти та афілійований дохід. DEX перебудовують цю модель.

Тоді як Binance на perpetual стягує 0,020% за “maker” і 0,040% за “taker”, Paradex і Lighter повністю скасували комісії. Вони перейшли на @ RobinhoodApp-подібну модель, усуваючи прямі торгові комісії для користувачів і заробляючи на маркет-мейкерах, які платять за доступ до потоку ордерів і пріоритет виконання.

Paradex, наприклад, запровадив моделі Retail Price Improvement (RPI) і Payment for Order Flow (PFOF), які підвищують якість виконання для користувачів і забезпечують стабільний дохід протоколу. Такі підходи повторюють революцію Robinhood у роздрібній торгівлі акціями, але у повністю ончейн і прозорому середовищі. (Детальніше про модель Paradex тут)

Наслідки фундаментальні. DEX без комісій:

- Руйнують економіку афілійованих CEX. DEX із нульовими комісіями змінюють традиційну модель CEX. Трейдери більше не платять комісії “maker” чи “taker”, а протоколи заробляють через PFOF, RPI, преміум-функції тощо, зменшуючи залежність від афілійованих комісій і змінюючи винагороди учасників ринку.

- Знижують бар’єри для участі. Професійним трейдерам на CEX доступні пільгові тарифи, але більшість користувачів платить стандартні ставки й дуже чутливі до рібейтів чи безкомісійних моделей.

- Перебудовують стимули. DEX пропонують ончейн-реферальні програми, винагороди за управління, airdrop токенів, бонуси за ліквідність. Вони менш передбачувані, ніж афілійовані CEX, але більше відповідають активності користувача.

Хоча комісії здаються незначними, вони суттєво впливають на поведінку трейдерів у масштабі. Для активних користувачів навіть мінімальні відмінності накопичуються, особливо на ринку perpetual. Зростання DEX із нульовими чи ультранизькими комісіями ймовірно змусить CEX переглянути цінову політику, як Robinhood змінив ринок акцій. Довгостроково це може змістити конкуренцію з ціни на ліквідність, якість виконання й інтегровані фінансові послуги.

Великі централізовані біржі активно інвестують у децентралізовану інфраструктуру, що може вплинути на ринкове домінування. Співзасновник Binance @ cz_binance, наприклад, консультує @ Aster_DEX — DEX на BNB Chain, і публічно заявляє про розширення некастодіальних і ончейн-бізнесів Binance.

Bybit та інші великі CEX також інтегрують ончейн-функціонал або інвестують у нову DEX-інфраструктуру. Це і хедж, і визнання, що наступний етап розвитку бірж може бути ончейн, інтероперабельним, орієнтованим на спільноту.

- Безпека, доступ і справедливість ринку

DEX — довірчі та стійкі: користувачі завжди контролюють свої активи, кошти не можуть бути вилучені, правила протоколу незмінні. Аудиторські сліди назавжди зберігаються ончейн, ринки працюють навіть якщо команда платформи зникне, користувачі захищені від довільних змін чи дискримінації.

DEX також відкривають глобальний доступ. Трейдери можуть працювати 24/7 без KYC, погоджень на лістинг чи географічних обмежень. Будь-який токен можна лістити миттєво, без комісій і централізованого контролю, а DEX інтегруються з іншими DeFi-протоколами та смарт-контрактними додатками, створюючи висококомпозиційну екосистему.

DEX забезпечують прозорі ринкові механізми. Відкритий код, підтверджена ліквідність і ончейн-книги ордерів ускладнюють маніпуляції. Архітектура мінімізує операційні помилки під час волатильності, трейдери впевнені у надійності ринку у критичні моменти.

9-10 жовтня 2025 року крипторинок пережив найбільшу ліквідаційну подію, було ліквідовано понад $19 млрд позицій з кредитним плечем, постраждало 1,6 млн трейдерів, спричинено заявою Президента Трампа про 100% тариф на імпорт з Китаю. Централізовані біржі, як Binance, зазнали нестабільності, а децентралізовані протоколи, такі як @ aave, захистили $4,5 млрд завдяки стійким оракулам, Hyperliquid зберіг прозорість і безперервність роботи.

Ця подія продемонструвала різкий контраст у довірі й стабільності: централізовані біржі втратили репутацію, а ончейн-платформи забезпечили безперервність операцій. Подія підкреслила переваги прозорих механізмів розрахунку під час шоків ринку і прискорила перехід до децентралізованої торгівлі.

Ці характеристики підтверджують структурну перевагу DEX, доповнюючи вигоди продуктивності та вартості, які забезпечують сучасні CLOB і AMM.

Перспективи

CEX залишаються незамінними для фіатних шлюзів, регуляторних продуктів, страхування й перевіреного онбордингу нових користувачів та інституцій. DEX переважають там, де децентралізація має найбільше значення: ончейн-прозорість, самостійне зберігання, запуск інноваційних фінансових продуктів, функції збереження приватності.

Все більше трейдерів, особливо досвідчених та інституційних, працюють у двох екосистемах: використовують ліквідність CEX для введення/виведення фіату, а DEX — для виконання угод, DeFi-стратегій і самостійного зберігання. Такий підхід швидко стає нормою. Якщо технологічний прогрес і прийняття збережуть темпи, DEX ймовірно стануть домінуючими.

Ключові драйвери

Технологічні досягнення вже зробили DEX значно потужнішими. Якщо індустрія й далі розвиватиме глибшу ліквідність, ефективніше використання капіталу, інтеграцію фіату й чіткіші регуляторні рамки, ці зміни ще більше прискорять прийняття й зменшать розрив між CEX і DEX.

- Масштабування ончейн-CLOB: Мережі на кшталт Hyperliquid чи майбутні appchain вже забезпечують глибоку ліквідність із затримкою менше секунди. Якщо вони досягнуть аналогічної глибини для менш ліквідних пар, розрив у виконанні суттєво скоротиться, залучаючи більше досвідчених трейдерів на DEX.

- Композиційність і нові класи продуктів: Перпетуали залишаються відмінністю DEX; наразі опціони переважно недоступні ончейн. Якщо це зміниться, притік TVL від роздрібу й інституцій зросте.

- Регуляторна прозорість і конвергенція: Як CEX, такі як Binance, стикаються з обмеженнями у багатьох юрисдикціях, регулятори починають розглядати рамки, що визнають некастодіальні платформи легітимними ринковими майданчиками. Сінгапур і Японія вже впроваджують compliant DeFi пісочниці, ймовірно, інші країни теж розглядатимуть такі рішення. Регуляторна прозорість може стати каталізатором для масового прийняття, дозволяючи користувачам і інституціям брати участь без юридичної невизначеності, підвищуючи довіру до екосистеми DeFi.

- Ончейн-приватність із dark pools: Ончейн dark pools створюють конфіденційні майданчики для великих угод у DEX, дозволяючи виконувати великі блокові торги без публічного розкриття книги ордерів. Це допомагає уникнути front-running і полювання на ліквідації, залучає інституційних трейдерів, які прагнуть ефективного виконання без маніпуляцій. Підвищення конфіденційності й зниження ризику маніпуляцій dark pools прискорить прийняття DEX серед інституційних гравців.

- Бренд та інновації з фіатом: Нові “децентралізовані фінтех” стартапи, такі як PayPal і Stripe, можуть поєднувати банківську підтримку з безшовними фіатними шлюзами, додатково зменшуючи перевагу CEX.

Висновок: неминучий підйом DEX

Зростання ринкової частки DEX підтверджується цифрами. У IV кварталі 2024 року DEX захопили 10,5% спот-торгівлі і 4,9% perpetual. У III кварталі 2025 року ці показники зросли до 19% і 13,3% відповідно. Це відповідає середньому квартальному приросту 25–40% залежно від сегменту. Екстраполяція поточної динаміки дає такі прогнози:

- Обсяг спот-торгівлі на DEX може перевищити 50% ринку до середини 2027 року

- Обсяг perpetual на DEX може перевищити 50% ринку на початку 2027 року

Навіть за консервативними сценаріями DEX перевищують поріг 50% вже за два роки, переходячи від нішевих альтернатив до домінуючих платформ.

Держави дедалі активніше взаємодіють із DeFi. Сінгапур і Японія вже тестують DeFi-пісочниці, а регулятори на кшталт SEC і MiCA незабаром можуть впровадити аналогічні механізми. Це легітимізує некастодіальні платформи, дозволяючи більшій кількості людей і інституцій брати участь без юридичних ризиків.

“Чорні лебеді”, як подія 9–10 жовтня, показали структурні переваги DEX у прозорій ліквідації: CEX не впоралися, Hyperliquid залишався повністю операційним. DEX переважають не лише ідеологічно, а й операційно.

Надалі ми побачимо ончейн dark pools і більш композабельні шари ліквідності, що привернуть досвідчених трейдерів і інституції. DEX на основі CLOB вже наближаються до рівня виконання CEX, а інтеграція функцій конфіденційності створить унікальну цінність, недосяжну для централізованих платформ.

Конкурентна динаміка свідчить, що 2025 рік — точка перегину: DEX перейшли від експериментальних альтернатив до повноцінних конкурентів, здатних захопити більшість ринку за два-три роки.

Матеріал має суто інформаційний характер і не є фінансовою чи інвестиційною порадою. Цифрові активи надзвичайно волатильні й несуть великі ризики. Результати минулого не гарантують майбутнього. Завжди проводьте власний аналіз і консультуйтесь із професійними радниками. A1 Research не несе відповідальності за можливі втрати, понесені на основі цієї статті. Матеріал містить спонсорований контент. A1 Research та афілійовані можуть володіти позиціями у згаданих проєктах.

Застереження:

- Стаття передрукована з [a1research__]. Всі авторські права належать оригінальному автору [a1research__]. Якщо маєте заперечення щодо передруку, зверніться до команди Gate Learn для оперативного вирішення.

- Відмова від відповідальності: погляди та думки автора не є інвестиційною рекомендацією.

- Переклад виконаний командою Gate Learn. Якщо не зазначено інакше, копіювання, розповсюдження чи плагіат перекладу заборонені.

Пов’язані статті

Що таке Coti? Все, що вам потрібно знати про COTI

Що таке Стейблкойн?

Все, що вам потрібно знати про Blockchain

Що таке Gate Pay?

Що таке BNB?