Gate Research: BTC впевнено рухається вгору, токен CONSCIOUS демонструє лідерство з приростом обсягу торгів на 900%, а інтерес до малокапіталізованих проєктів на ринку значно зростає

Огляд криптовалютного ринку

Згідно з даними CoinGecko, у період з 2 по 15 вересня 2025 року криптовалютний ринок демонстрував стійку диверсифіковану динаміку зростання.【1】

- BTC продовжував рух у висхідному каналі, неодноразово тестуючи рівень опору $117 400.

- ETH досягнув $4 950, після чого перейшов у фазу консолідації через опір на піковому значенні.

Динаміка альткоїнів:

Лідерами ротації капіталу виступили середньо- та малокапіталізовані активи.

- MYX і CONSCIOUS зафіксували понад 900% приросту, супроводжуваного значним зростанням обсягів торгівлі.

- PUMP виріс більш ніж на 120% за рахунок потужної активності спільноти й спекулятивного імпульсу, що різко покращило ринкові настрої.

У поточному циклі токени з потужними наративними драйверами та високою еластичністю стали основними вигодонабувачами притоку капіталу, забезпечивши ключове відновлення ринку в умовах загальної бокової динаміки.

Екосистемні оновлення:

- У Solana казначейський проєкт DeFi Development запустив доменні сервіси “.dfdv” для розвитку ончейн-ідентифікації.

- На Arbitrum зафіксовано чистий притік $204 млн, а TVL виріс до $3 531 млн під впливом програми стимулювання DRIP і зростання активності у стейблкоїнових та кредитних протоколах.

- Pump.fun повернув лідерство на ринку завдяки викупу токенів і стимулюванню творців, що дало новий імпульс обсягу торгів і доходу платформи.

У секторі інституційних інвесторів Asset Entities та Strive Enterprises оголосили про залучення $1,5 млрд для купівлі Bitcoin, що свідчить про відновлення довіри до довгострокового потенціалу криптоактивів.

Сегменти стейблкоїнів, кредитних протоколів та економіки творців фіксують стійкий притік капіталу, з ростом обсягів торгівлі і TVL. У сукупності з відновленням BTC і ETH ці тенденції підтверджують зміцнення інвесторських очікувань та розвиток структурних ротацій і інституціонального прийняття.

1. Огляд цінової динаміки

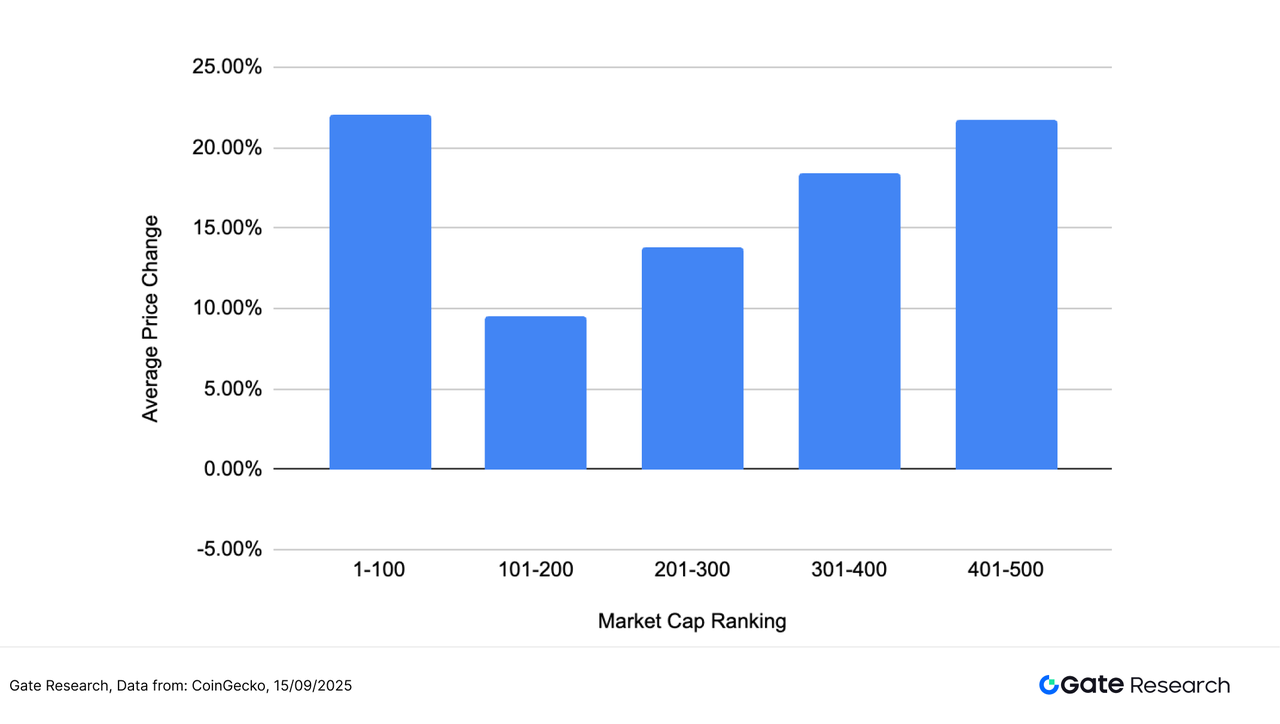

Розділ подає зведений аналіз результативності 500 найбільших токенів за капіталізацією на основі середньої зміни ціни у період з 2 по 15 вересня.

Загальний середній приріст склав 17,12%; ринок продемонстрував структуру “Top and Bottom Heavy”: найбільші (Top 100) й найменші (401–500) капіталізації перевершили інші групи. Зокрема:

- Топ-100 токенів показали +22,07%, що свідчить про інституційну зацікавленість до великих активів.

- Сегмент 401–500 також виріс на +21,76%, підтверджуючи високий рівень волатильності та привабливість для ризик-орієнтованого капіталу.

- Сегменти 301–400 (+18,45%) і 201–300 (+13,84%) показали здорову динаміку всередині середньокапіталізованої групи.

- 101–200 — найслабший показник: лише +9,48%.

Ці результати підтверджують бівалентну структуру ринку: інституційний капітал рухається у блакитні фішки, а спекуляції розвиваються у малі капіталізації. “Штанговий” розподіл ефективності свідчить про посилення ротації й диверсифікації з потенціалом для нового раунду наративних чи екосистемних ралі.

Методологія: Рейтинг CoinGecko: топ-500 токенів поділено на 5 груп по 100 (ранги 1–100, 101–200 тощо). Для кожної групи розраховано середній приріст ціни з 2 по 15 вересня 2025 року. Середнє значення (+17,12%) — це невиважене середнє всіх приростів токенів із топ-500.

Рисунок 1: Загальний середній приріст — 17,12%; токени топ-100 капіталізації лідирують із середньою дохідністю понад 22%.

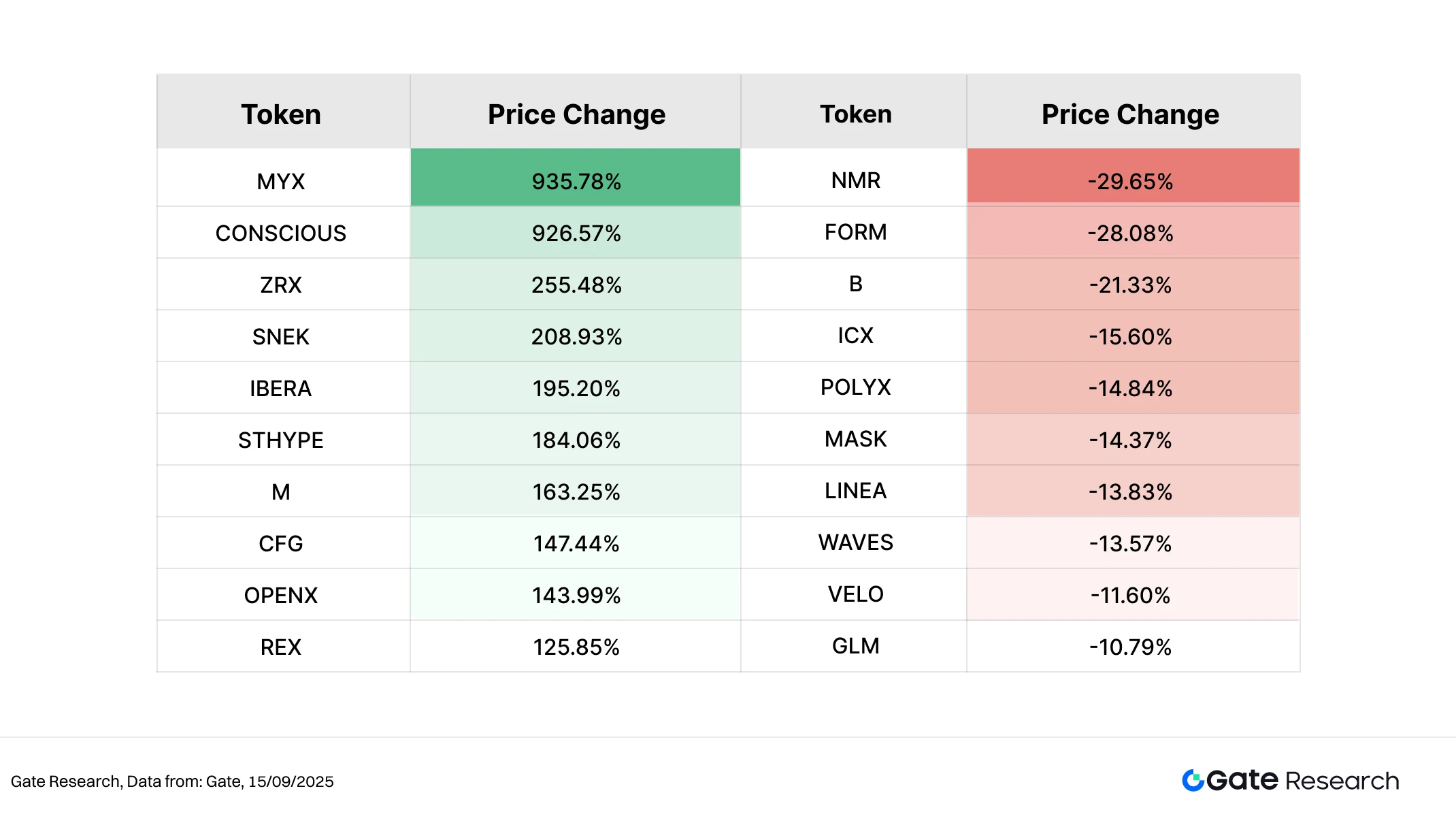

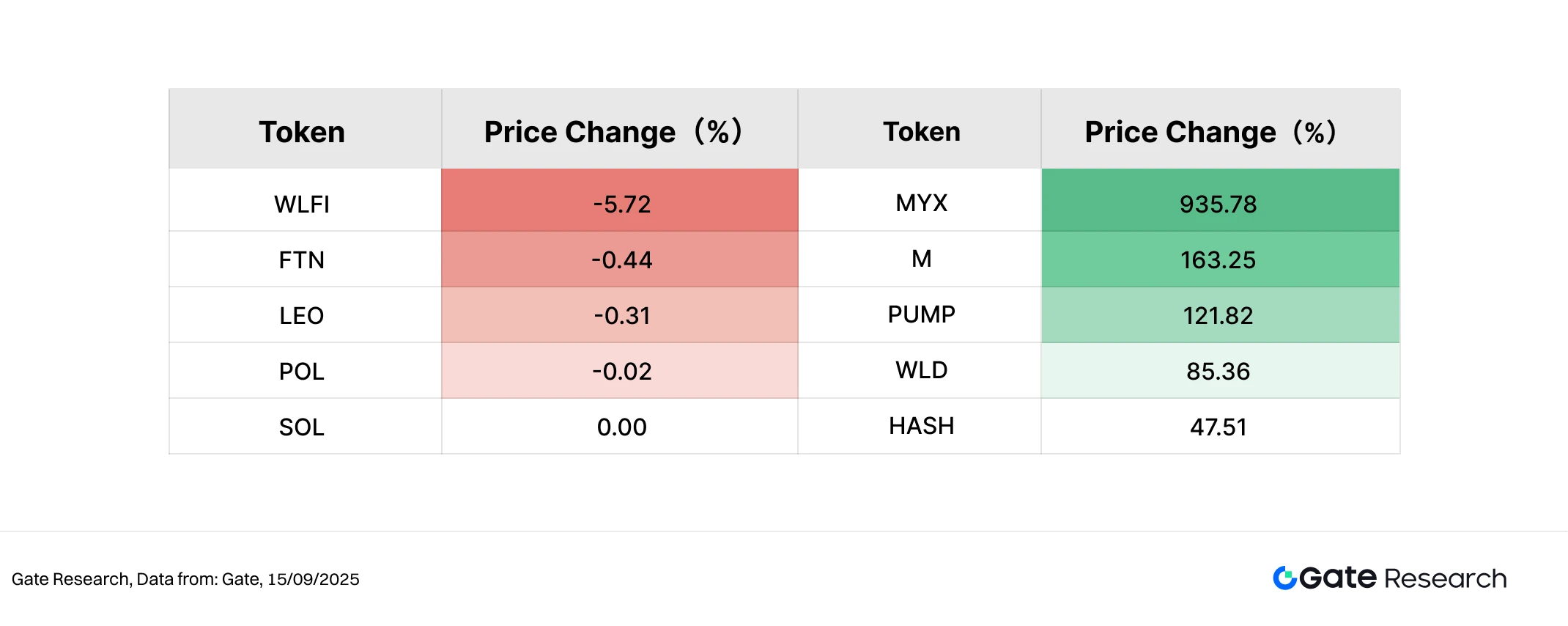

Найсильніші та найслабші токени

Протягом останніх двох тижнів ринок зберіг висхідний імпульс, а активна ротація капіталу забезпечила стрімке ралі багатьох середньо- і малокапіталізованих токенів. Серед топ-10 лідерів переважають meme-коїни, ранні проєкти та нові екосистеми додатків — активи з високою наративною складовою та сильною спекулятивною динамікою, що приваблюють короткостроковий капітал.

Лідер — MYX (+935,78%), що показав надзвичайно високий приріст. MYX — некостодіальна деривативна біржа для ончейн-торгівлі будь-якими перпетуалами. Механізм Matching Pool забезпечує низьку просадку, велике плече та заставу в USDC, залучаючи високочастотних трейдерів. Очікування оновлення V2, акумуляція “китами”, наратив розблокування токену та активний розвиток спільноти створили ефект flywheel — класичний приклад поєднання наративного та соціального драйверу.

CONSCIOUS (+926,57%) також злетів, об’єднавши трендові наративи DID, AI та SocialFi; його раптове зростання стимулювали ліквідні інсентиви і активна участь спільноти. Серед інших помітних — ZRX (+255,48%), SNEK (+208,93%), IBERA (+195,20%), що виграли від високої еластичності та підтримки екосистеми. Додатково STHYPE, CFG, OPENX та REX увійшли до списку завдяки чітким наративам і мотиваційним структурам, ставши мішенями для короткострокового капіталу.

Втрати серед аутсайдерів були відносно помірними. NMR (-29,65%) — лідер падіння, FORM (-28,08%) і B (-21,33%) — наступні. ICX, POLYX, MASK, LINEA та WAVES втратили 10–20% через згасання наративу чи менший ринковий інтерес.

У підсумку ринок зберігає орієнтацію на високобета- та наративні активи. Токени з ефективними механізмами активізації спільноти та притоку капіталу й надалі залучають трейдерів, а проєкти з низькою ліквідністю чи згасаючим хайпом поступово маргіналізуються. Структурна ротація цього циклу збережеться у короткостроковій перспективі.

Рисунок 2: MYX — топовий токен поточного ралі завдяки очікуванням V2, активності “китів” та потужному ажіотажу спільноти. Модель Matching Pool — низьке прослизання, високе плече — забезпечила стрибок на 935,78% за два тижні.

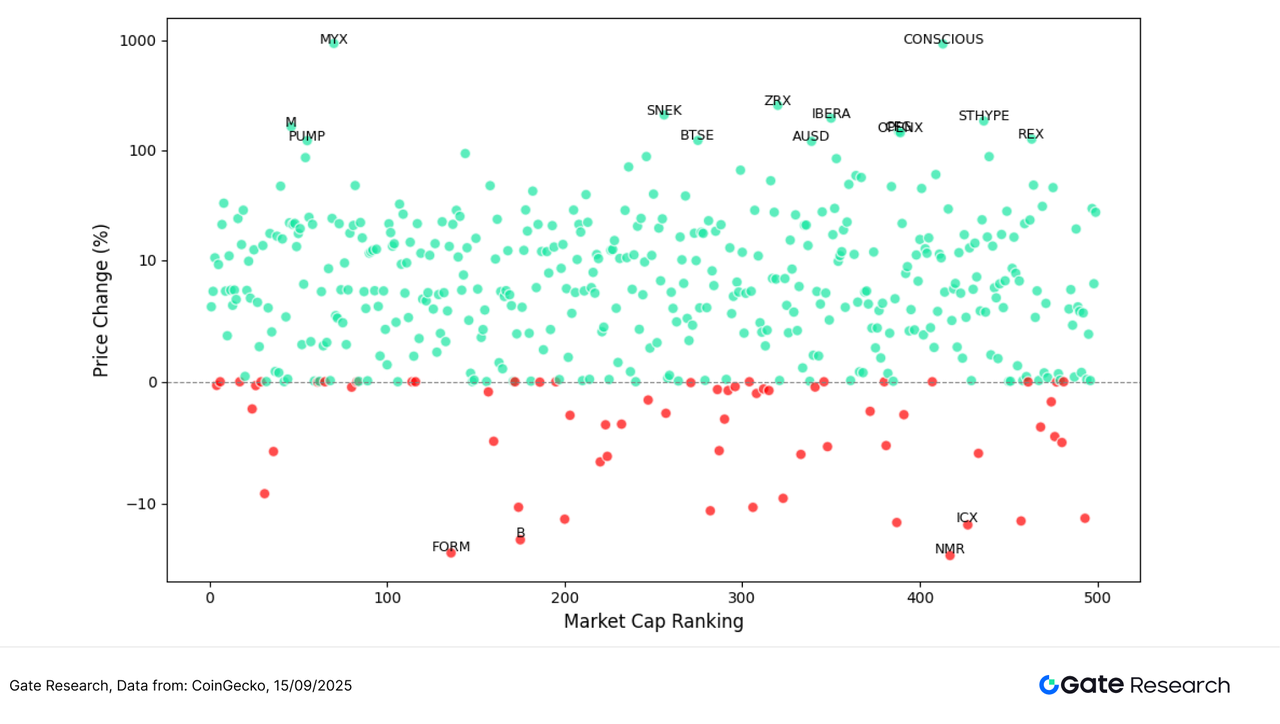

Взаємозв’язок капіталізації й ціни

Для глибшого аналізу структурних особливостей нинішнього ралі побудовано діаграму розсіювання для топ-500 токенів: вісь Х — рейтинг капіталізації (нижче — більша капіталізація), вісь У — зміна ціни у логарифмічному масштабі за період з 2 по 15 вересня. Кожна точка — токен: зелена — приріст, червона — зниження.

Загалом кількість зростаючих токенів значно перевищує число падаючих, що ознаменувало перехід від широкої корекції ринку до нової фази структурної ротації. Більшість лідерів зафіксували приріст 10–100%, а токени з понад 100% приростом концентруються у середньо- та малокапіталізованих сегментах.

Видатні результати показали:

- MYX (+935,78%): децентралізована деривативна платформа, ралі якої стимулювали хайп V2, акумуляція “китами”, потужний соціальний імпульс.

- CONSCIOUS (+926,57%): токен з акцентом на наративи DID, AI, SocialFi, що вибухнув через ліквідні стимули та вірусну популярність.

- ZRX, SNEK, REX, OPENX — серед інших, що продемонстрували значне зростання як середньо- та малокапіталізовані активи із потужною підтримкою наративу та капіталу.

Найбільші втрати зафіксували токени з послабленою наративною значимістю чи зниженням хайпу:

- NMR (-29,65%) і FORM (-28,08%) — основні аутсайдери.

- Інші: B, ICX, POLYX — втратили понад 10% через зниження інвесторського інтересу та капітального відтоку.

Таким чином, капітал спрямовується у високоволатильні, наративно орієнтовані токени середніх і малих капіталізацій, тоді як топові активи залишаються стабільними. Структурна ротація залишається домінуючою тенденцією.

Рисунок 3: Серед топ-500 токенів лідери значно переважають аутсайдерів; капітал концентрується у наративно-волатильних середньо- та малокапіталізованих активах, що підкреслює розвиток структурної ротації.

Лідери топ-100 капіталізації

У поточний період консолідації токени топ-100 капіталізації демонструють стабільне зростання: середня дохідність — 22%, що підтверджує стійкість та інвестпривабливість основних активів. Більшість токенів торгуються горизонтально, однак кілька волатильних, орієнтованих на спільноту токенів демонструють помітний приріст і стають об'єктами короткострокових спекуляцій.

Топ-5 лідерів — токени із сильним наративом і підтримкою спільноти. MYX вийшов у лідери завдяки інноваційним деривативним механізмам та зростаючому інтересу спільноти. Токен M виріс на тлі івенту MemeCore “HALLO MEME” з обмеженим доступом для холдерів, що підкреслило дефіцитну ексклюзивність і викликало FOMO-попит. PUMP — ще один ринковий акцент: приріст обсягу торгівлі, регулярні викупи і віральність у соцмережах, незважаючи на відсутність фундаментальних змін. WLD і HASH привертають увагу завдяки перспективам екосистемного розвитку й актуальності наративу.

Серед аутсайдерів відкат був помірним, без ознак панічних продажів — топові активи й далі підтримують стабільну ліквідність. Layer 1 SOL і POL залишаються в боковику, ознакою чого є незавершеність структурної ротації у базових активах.

Рисунок 4: З-поміж топ-100 токенів п’ятірка лідерів має високу волатильність і потужний наратив, що робить їх точкою притоку короткострокового капіталу.

2. Аналіз зростання обсягів торгівлі

Аналіз приросту обсягу торгівлі

У цьому розділі розглянуто зміну динаміки обсягів торгівлі окремих токенів у поточному ринковому циклі. Вихідні обсяги взяті як базис; для кожного токена розраховано мультиплікатор приросту до 15 вересня, що дозволяє проаналізувати інтерес і переміщення торгової активності.

HASH, ATH і UB продемонстрували зростання обсягу у 27,50x, 26,05x та 25,94x відповідно. Їх ціни паралельно зросли на 47,51%, 92,95% та 47,92%, формуючи чіткі структури резонансу ціна-обсяг. Це свідчить про стійкий ринковий консенсус і посилену торгівельну активність навколо цих токенів. HASH як токен топ-100 особливо виділяється завдяки суттєвому капіталу і фундаментальному ралі.

MYX, показуючи дещо менший приріст обсягу (18,77x), досягнув екстраординарного +935,78% приросту ціни, що свідчить про винятковий рівень спекуляцій і соціального хайпу. OPENX, із 11,90x приросту обсягу та 143,99% приросту ціни, також виділяється серед середньо- та малокапіталізованих активів із потужним імпульсом.

Більшість токенів із високим приростом обсягу концентруються у середньо- та малокапіталізованих сегментах, де зростання обсягу корелює із стрибками ціни. Така торгова модель свідчить: ринок віддає перевагу активним, наративним токенам для короткострокових спекуляцій. Різкі сплески обсягу часто слугують провідним індикатором для пошуку об'єктів ротації капіталу.

Рисунок 5: HASH, ATH, UB та інші продемонстрували суттєве розширення обсягу разом із суттєвим приростом ціни, залишаючись класичними точками притоку короткострокового капіталу.

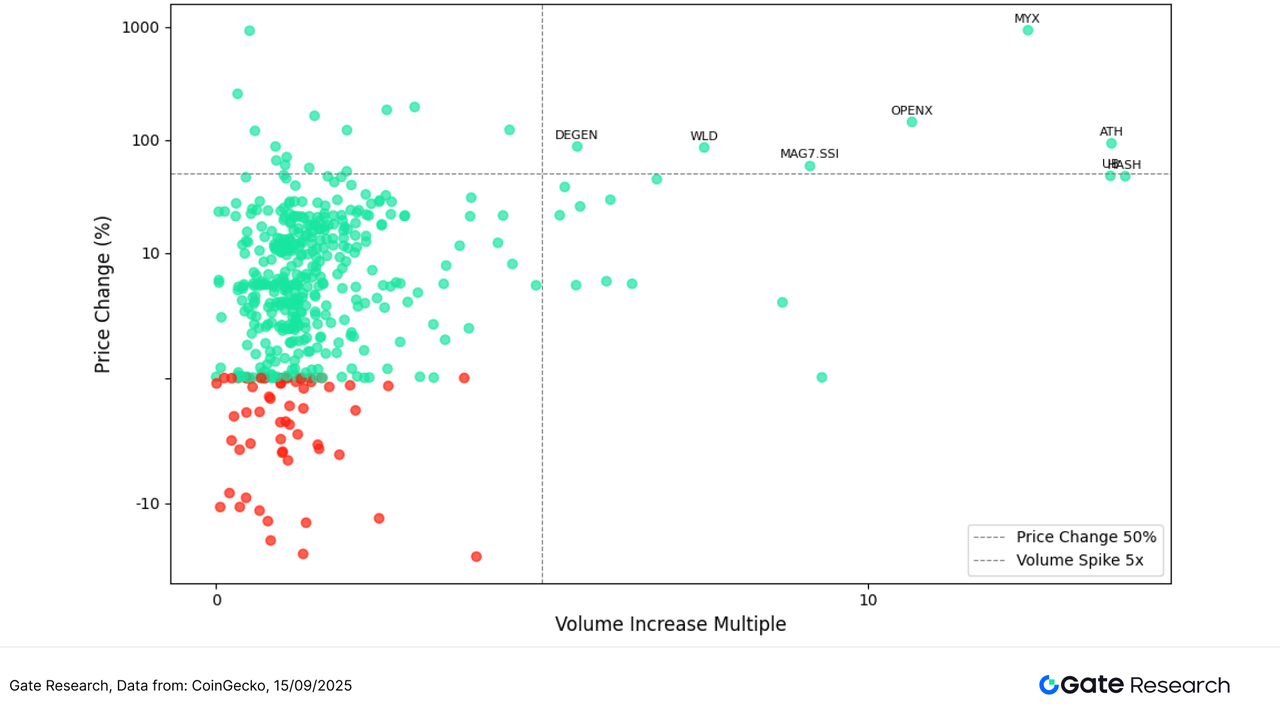

Аналіз взаємозв’язку обсяг-ціна

На основі аналізу токенів із сильними сплесками обсягу цей розділ поєднує результати цін і формує діаграму Volume Increase Multiple (вісь X) проти Price Change % (вісь Y). Для обох осей використано логарифмічний масштаб для чіткого відображення структурного зв’язку приросту обсягу й ціни за два тижні.

На графіку спостерігається концентрація токенів у правому верхньому секторі — це основні точки ротації капіталу із суттєвим зростанням обсягу та ціни. Серед лідерів:

- MYX: обсяг збільшився у 18,77 разів, ціна — на +935,78%, за рахунок потужного соціального імпульсу і спекулятивного ажіотажу.

- OPENX: зафіксував 11,9x приріст обсягу і +143,99% приросту ціни, ставши класичним прикладом резонансу ціна-обсяг.

- ATH, UB, HASH: понад 25-кратне зростання обсягу з приростом ціни на 40–90%, що свідчить про підвищений інтерес до середньо- та малокапіталізованих токенів.

Серед інших у правому верхньому секторі — WLD, MAG7, SSI, DEGEN. Хоча приріст обсягу не настільки радикальний, цінові імпульси підтримуються новими лістингами чи наративними драйверами, що підтверджує стабільний попит на токени з високою історичною цінністю.

У протилежних секторах:

- Лівий сектор містить токени з помірним приростом ціни й обмеженим приростом обсягу, що засвідчує низьку переконливість рухів.

- Нижній правий сектор — токени з високим приростом обсягу, але малою ціновою динамікою; такі кейси свідчать про слабкий наратив чи фундаментал, обмежений капітал.

Токени верхнього правого сектора мають спільні риси: чіткі каталізатори, ефективне залучення спільноти, ліквідність — вони стають пріоритетними для короткострокових спекулятивних стратегій. Модель ринку підкреслює важливість сили наративу та вказує на перехід від емоційної торгівлі до позиціонування, що базується на фундаменталі та історії проєкту.

Рисунок 6: MYX, OPENX, ATH — приклади класичних “великий обсяг — велика ціна” структур, залишаються ключовими точками ротації короткострокового капіталу.

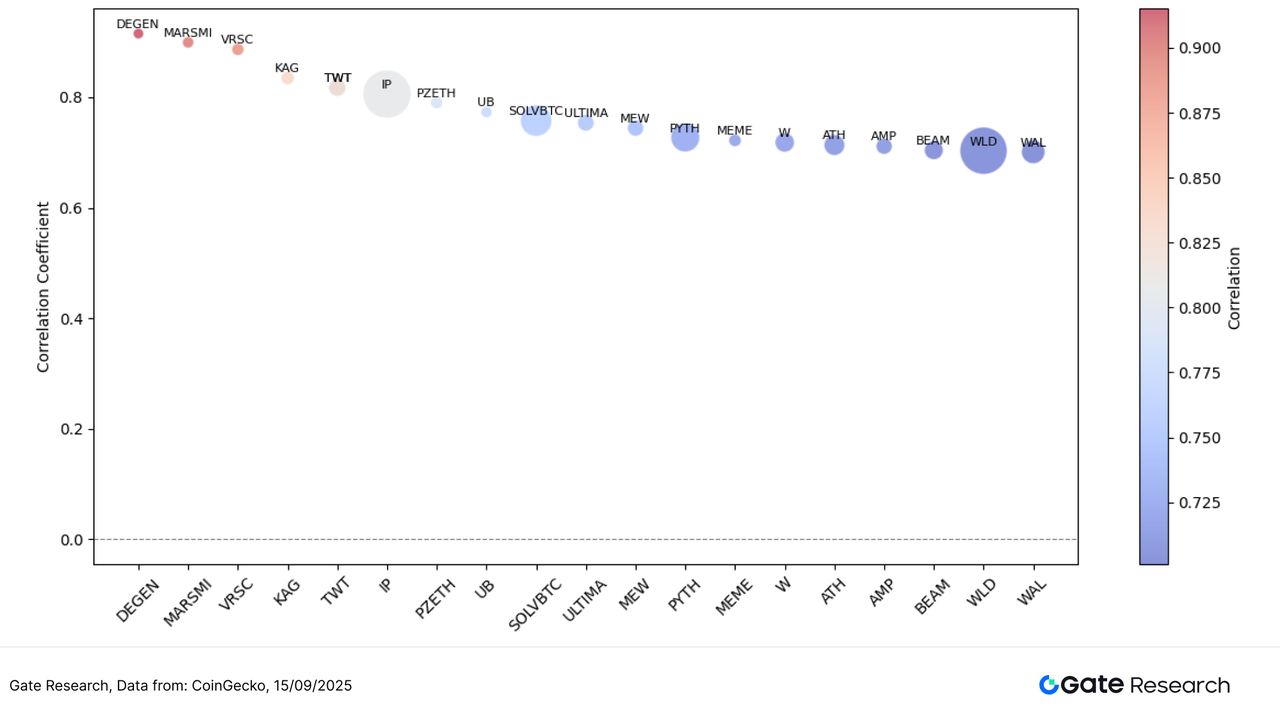

Кореляційний аналіз

У цьому розділі поглиблено вивчено структурний взаємозв’язок між торговою активністю та результативністю токенів. Щоб оцінити системний вплив ліквідності на волатильність ціни, використано співвідношення обсяг-капіталізація як індикатор активності і розраховано його кореляцію з ціновими змінами. Це дозволяє виділити токени, найбільш чутливі до притоку капіталу, та оцінити силу зв’язку обсяг-ціна загалом.

За графіком, більшість токенів мають кореляційний коефіцієнт у межах 0,70–0,85, що засвідчує переважно позитивний взаємозв’язок між обсягом торгівлі та змінами ціни. Колір бульбашки — сила кореляції (червоний — вища, синій — нижча), розмір — капіталізація, що дає змогу аналізувати структуру ринку.

Токени верхнього лівого сектора — DEGEN, MARSMI, VRSC — мають кореляцію майже 0,9, тобто ціна максимально чутлива до змін обсягу. Це класичні “високоеластичні” середньо- та малокапіталізовані активи, які підходять для короткострокових спекуляцій завдяки сильному резонансу ціна-обсяг.

У правому секторі — WLD, WAL, BEAM, ATH — кореляція середня (~0,72–0,75), хоча обсяг і ціна суттєво зростають. Висока капіталізація забезпечує ліквідність і глибину ринку, але ціна реагує помірно — тренди стабільні й привабливі для інституціональних та довгострокових інвесторів.

Підсумок по структурі ринку:

- Токени середньо- та малокапіталізованого сектору: висока кореляція і волатильність, хороші для короткострокових стратегій.

- Великі капіталізації: нижча кореляція, вища стабільність, відповідають консервативній чи довгостроковій моделі інвестування.

- Стратегії участі варто підбирати під власний рівень ризику й інвестиційний горизонт.

Рисунок 7: DEGEN, VRSC, MARSMI — найсильніший резонанс ціна-обсяг, високоволатильні активи; WLD, ATH — слабший зв’язок, проте більша стабільність ціни завдяки великій капіталізації.

Ринок зберігає тенденцію до структурної ротації, оптимізму та посилення кореляції ціна-обсяг. MYX, OPENX, ATH із середньої та малої капіталізації фіксують потужне зростання на фоні підвищення обсягів, стаючи точками короткострокового капіталу. Великі активи, як WLD, ATH, WAL, демонструють стабільність, приваблюючи довгострокових інвесторів ліквідністю — чіткий розподіл ринку за ризик-профілем.

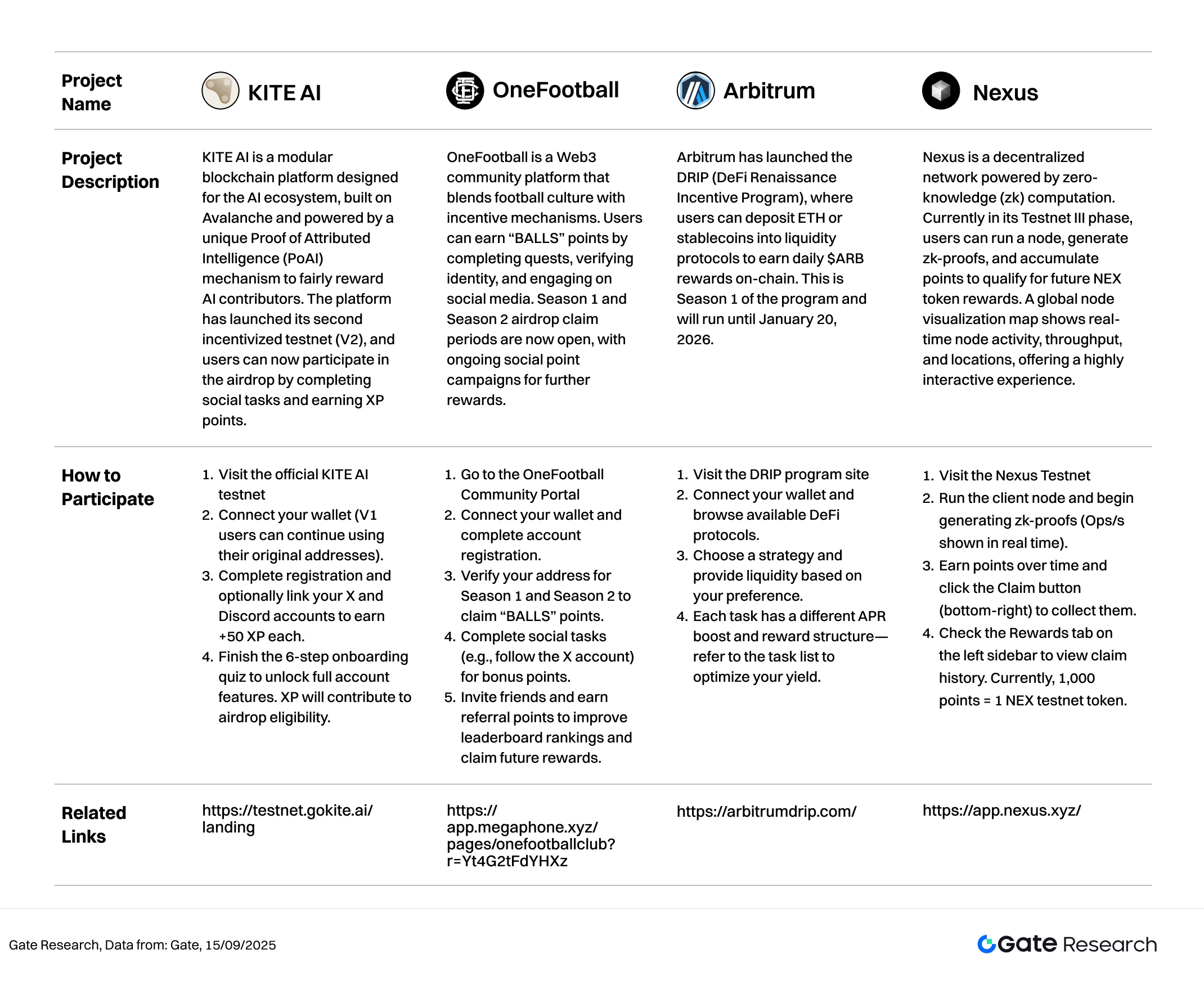

Окрім цінової динаміки, активно розвиваються проєкти із потенційними airdrop: AI-модульні блокчейни, Web3-спільноти зі стимулюванням, DeFi-протоколи зі стейблкоїнами, децентралізовані zk-мережі. Взаємодія та активність у таких проєктах дозволяє отримати ранній доступ до токенів та airdrop, формуючи стратегічну перевагу у фазі ринкової консолідації. Далі — огляд чотирьох актуальних проєктів і алгоритм участі для системного зарезервування Web3-інсентивів.

Ключові можливості airdrop

У статті підсумовано основні ранньостадійні проєкти з airdrop-потенціалом у період з 2 по 15 вересня 2025 року: KITE AI (модульний AI-блокчейн на Avalanche), OneFootball (спільнотна платформа із поєднанням футбольної культури та Web3-стимулювання), Arbitrum DRIP (Layer 2 програма винагород для стейблкоїнових депозитів і кредитних стимулів), Nexus (децентралізована zk-мережа вузлів).

Для накопичення “credentials” слід реєструвати обліковий запис, підключати гаманець та соцмережі, виконувати завдання і стейкати активи. Далі — позиціонування проєктів, поточні шляхи стимулювання й основні інтеракції для майбутніх airdrop Web3.

KITE AI

KITE AI — модульна блокчейн-платформа для AI-екосистеми на Avalanche, з унікальним Proof of Attributed Intelligence (PoAI) механізмом для справедливої винагороди AI-контриб’юторів. Другий інсентивізований тестнет (V2) вже працює; участь в airdrop можлива через виконання соціальних завдань і набір XP-балів.【2】

Інструкція з участі:

- Перейдіть на офіційний тестнет KITE AI

- Підключіть гаманець (V1-користувачі можуть використовувати старі адреси).

- Зареєструйтеся та, за бажанням, додайте X і Discord для +50 XP кожен.

- Пройдіть 6-крокове квіз-онбординг для доступу до повного функціоналу. XP впливають на право airdrop.

OneFootball

OneFootball — спільнотна Web3-платформа, що поєднує футбольну культуру і механіки інсентивів. Бали “BALLS” нараховуються за виконання завдань, верифікацію та соцактивність. Періоди “claim” для Season 1 і Season 2 відкрито, тривають кампанії соціальних балів для додаткових винагород.【3】

Інструкція з участі:

- Відвідайте OneFootball Community Portal

- Підключіть гаманець і зареєструйтеся.

- Пройдіть верифікацію для Season 1 і Season 2, щоб отримати “BALLS”.

- Виконуйте соціальні завдання (наприклад, підписка на X) для бонусних балів.

- Запрошуйте друзів і отримуйте реферальні бали для підвищення позицій та доступу до майбутніх винагород.

Arbitrum

Arbitrum запустив DRIP (DeFi Renaissance Incentive Program): користувачі можуть депонувати ETH або стейблкоїни у протоколи ліквідності, отримуючи щоденні $ARB на ончейн. Сезон 1 триватиме до 20 січня 2026 року.【4】

Інструкція з участі:

- Перейдіть на сайт DRIP

- Підключіть гаманець і перегляньте доступні DeFi-протоколи.

- Виберіть стратегію і внесіть ліквідність.

- Кожне завдання має різне APR і структуру винагород — оптимізуйте стратегію за списком.

Nexus

Nexus — децентралізована zk-мережа, в фазі Testnet III. Користувачі можуть запускати вузли, генерувати zk-докази і накопичувати бали для майбутнього отримання NEX-токенів. Глобальна інтерактивна мапа вузлів відображає активність, пропускну здатність і локації у реальному часі.【5】

Інструкція з участі:

- Перейдіть на Nexus Testnet

- Запустіть клієнтський вузол і генеруйте zk-докази (Ops/s — у реальному часі).

- Накопичуйте бали і натискайте Claim, щоб отримати їх.

- Перевіряйте історію Claim у розділі Rewards. Зараз 1 000 балів = 1 тестовий токен NEX.

Нагадування

Умови airdrop та способи участі можуть змінюватися. Рекомендується стежити за офіційними каналами проєктів для актуальних оновлень, уважно оцінювати ризики й детально вивчати проєкти перед участю. Gate не гарантує отримання наступних винагород airdrop.

Висновок

З 2 по 15 вересня 2025 року криптовалютний ринок підтримував модель “ротація секторів + наративне зростання” зі зростаючою синхронізацією ціни й обсягів торгівлі. BTC і ETH випробували ключові рівні: $117 400 і $4 950, підтримуючи висхідний імпульс і визначаючи тон ринку.

Топ-100 токенів залишилися стабільними, продовжуючи приваблювати інституційний капітал, тоді як середньо- та малокапіталізовані активи забезпечили вибухове зростання внаслідок ротації. MYX і CONSCIOUS зросли понад 900%, супроводжувалися різким приростом обсягу торгівлі — хрестоматійний приклад наративних токенів циклу. У середньому ранги 1–100 і 401–500 продемонстрували найбільшу ефективність, підвищивши середній приріст ринку до понад 17%.

Динаміка ринку демонструє потужний позитивний зв’язок обсяг-ціна. HASH, ATH, OPENX показали понад 20-кратне збільшення обсягу разом із приростом ціни, концентруючись у верхньому правому секторі діаграми — капітал фокусується на “висока активність + сильний наратив” у межах малих капіталізацій. Більшість токенів мають кореляцію обсяг/капіталізація — ціна 0,70–0,90, що підтверджує все більший вплив торгової активності на ціноутворення.

В цілому, ринок зараз має бівалентну структуру: домінують спекуляції на наративних токенах, тоді як великі активи консолідуються в очікуванні макро- чи технічних каталізаторів. Капітал орієнтується на високоактивні токени з сильним ком’юніті для швидких ротацій, а основні активи очікують сигналів нового імпульсу.

У цьому звіті акцентовано увагу на чотирьох ранніх проєктах: KITE AI, OneFootball, Arbitrum і Nexus. Вони працюють у сфері модульних AI-блокчейнів, спортивних Web3-спільнот, Layer2-програм стимулювання та zk-мереж. Всі перебувають на ранній фазі інсентивів із чіткими алгоритмами участі та винагороди. Користувачі отримують можливість майбутніх токенів чи airdrop за виконання завдань, підключення соцмереж, депонування активів чи запуск вузлів. Рекомендовано залишатися активним — це дозволить не лише слідкувати за розвитком проєктів, а й застрахувати потенційну вигоду з наступної хвилі Web3-можливостей.

Джерела:

- CoinGecko, https://www.coingecko.com/

- KITE AI, https://testnet.gokite.ai/landing

- OneFootball, https://app.megaphone.xyz/pages/onefootballclub?r=Yt4G2tFdYHXz

- Arbitrum, https://arbitrumdrip.com/

- Nexus, https://app.nexus.xyz/

Gate Research — це сучасна платформа для поглибленої аналітики блокчейну та криптовалюти, що пропонує читачам професійні огляди — технічний аналіз, ринкові інсайти, галузеві дослідження, прогнозування трендів і аналіз макроекономіки.

Відмова від відповідальності

Інвестування у криптовалютний ринок пов’язане з високим ризиком. Користувачам слід проводити власний аналіз і глибоко розбиратись у природі активів і продуктів до прийняття інвестиційних рішень. Gate не несе відповідальності за будь-які втрати чи збитки, спричинені такими рішеннями.

Пов’язані статті

Як використовувати APIs для початку кількісного трейдингу

Як найкраще читати графіки криптовалют

Топ 20 Крипто Аірдропів у 2025 році

дослідження Gate: Огляд ринку криптовалют на 2024 рік та прогноз трендів на 2025 рік

Коротка історія десантування та стратегій проти Сибіл: про традиції та майбутнє культури вільної їзди