Біткоїн ще не знайшов дна! Індикатор VRP різко знизився на 45%, експерти попереджають про другу хвилю падіння

Згідно з аналізом GreekLive, останнім часом ринок стабілізувався, але прихована волатильність (IV) явно знизилася, що спричинило швидке зниження ризикової премії волатильності (VRP) за один цикл з +20% минулого тижня до -25%, що становить приблизно 45% падіння, рекордне за історією. Це відображає швидке зниження ринкових очікувань щодо майбутньої волатильності, але волатильність Біткоїна має значну концентрацію, а настрої інституцій можуть бути надмірно оптимістичними. Нерівномірність ринку опціонів зростає, і досвід показує, що дно Біткоїна ще не підтверджене.

VRP знизилася на 45%: небезпечний сигнал для інституційного оптимізму

(Джерело: GreekLive)

Згідно з останніми даними GreekLive, ринок останнім часом стабілізувався, і прихована волатильність (IV) для основних термінів значно знизилася. Однак, фактична волатильність (RV) за останній тиждень залишалася високою, що спричинило рекордне середнє зниження VRP на 45% за один тиждень. Конкретно, VRP з рівня +20% минулого тижня швидко впала до -25%, що в історії Біткоїна трапляється дуже рідко.

VRP (ризикова премія волатильності) — ключовий індикатор, що вимірює різницю між очікуваною волатильністю ринку та реальною. Позитивне значення VRP означає, що ринок очікує більшої волатильності у майбутньому, ніж у минулому, що зазвичай свідчить про обережність. Негативне — що ринок вважає майбутню волатильність меншою, що часто пов’язано з надмірним оптимізмом. Зі зростання +20% до падіння -25% на 45 відсоткових пунктів, ринкові настрої швидко змінюються з обережних на надмірно оптимістичні.

Ця ситуація небезпечна тим, що волатильність Біткоїна має сильну концентрацію. Волатильність із концентрацією означає, що високі рівні волатильності зазвичай тривають кілька днів або тижнів, а не є ізольованими подіями. За останній тиждень Біткоїн знизився більш ніж на 45% від історичного максимуму, а фактична волатильність досягла дуже високих рівнів. Водночас ринок швидко знизив очікування щодо майбутньої волатильності, що свідчить про надмірний оптимізм інституцій.

GreekLive чітко зазначає, що така необережність, якщо вона зіткнеться з другою хвилею падінь, поставить інституції у дуже пасивну позицію. Нерівномірність ринку опціонів явно зросла, і інституції тепер здивовані останніми рухами. Історично подібні ситуації часто свідчать про те, що дно Біткоїна ще не досягнуто, а ринок готується до подальших тестів волатильності.

Три головні попереджувальні сигнали про зниження VRP на 45%

Ризики позицій інституцій: надмірний оптимізм може змусити інституції тримати надмірно високий ризик-профіль, і при другому падінні вони будуть змушені закривати позиції

Нерівновага у цінуванні опціонів: занизькі очікування волатильності призводять до недооцінки пут-опціонів, ринок недостатньо готується до зниження

Перевірка історичних закономірностей: подібне швидке зниження VRP у 2022 та 2018 роках передували фазовим днами ринку

З точки зору торгових стратегій, поточна структура VRP створює можливості для контрінвесторів купити волатильність. Якщо Біткоїн справді зазнає другої хвилі падінь, фактична волатильність знову зросте, а нинішня занижена прихована волатильність швидко скоригується, і покупці волатильності отримають значний прибуток.

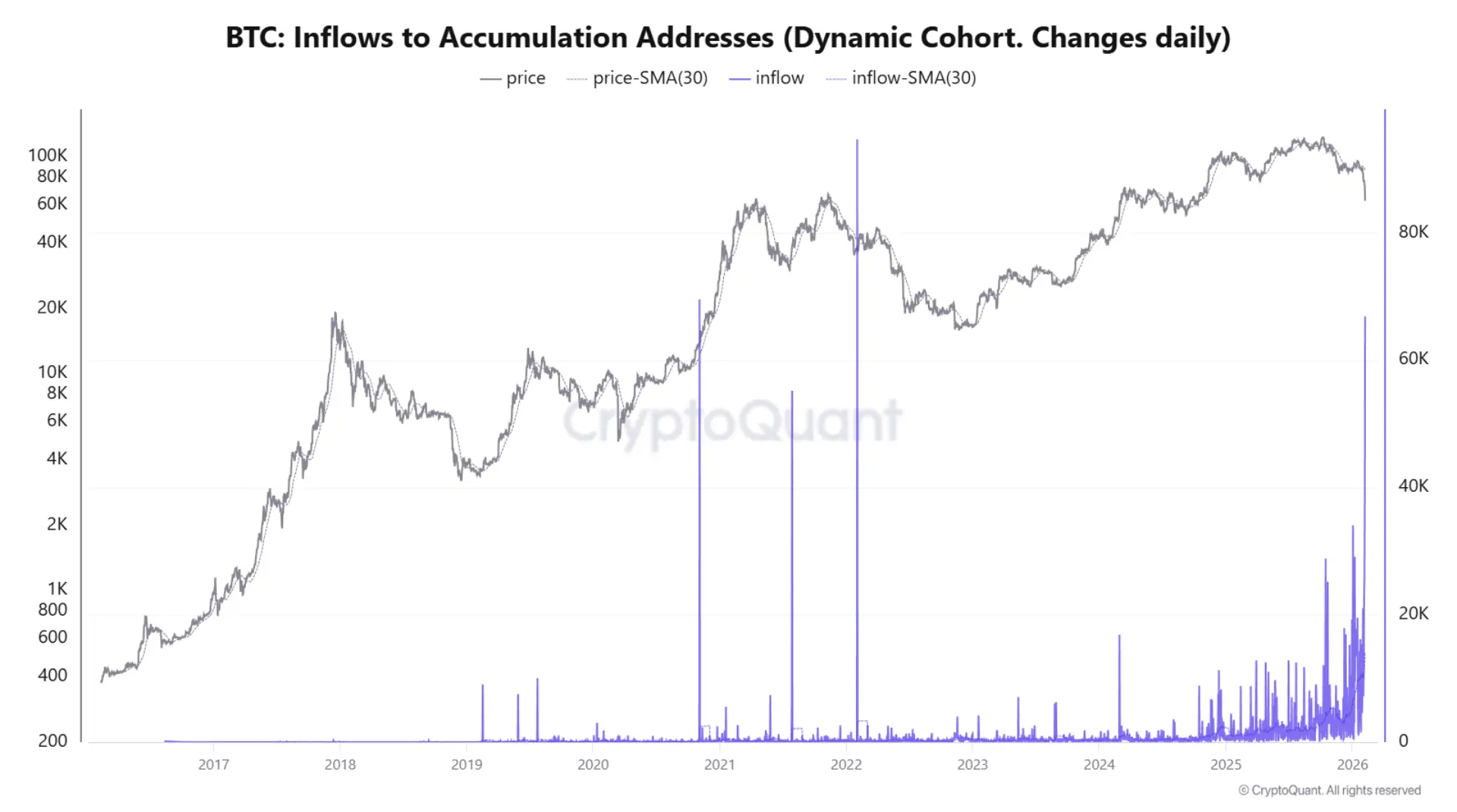

Кит проти тренду: 66,940 BTC надійшло на накопичувальні адреси

Незважаючи на попередження GreekLive, дані блокчейну свідчать, що великі власники активно купують на зниженнях. За даними CryptoQuant, 6 лютого близько 66,940 BTC було переведено на накопичувальні адреси — це найбільший одноденний обсяг за цей період. Це означає, що крупні власники використовують падіння для поглинання пропозиції, зберігаючи ці монети самостійно, а не залишаючи їх на біржах для продажу.

Накопичувальні адреси — це гаманці, що тривалий час тримаються і не використовуються для транзакцій, їх власники зазвичай вважаються довгостроковими інвесторами або інституціями. 66,940 BTC за поточним курсом близько 70 000 доларів США — це приблизно 4,68 мільярдів доларів інвестицій. Такий масштаб одноденної купівлі в історії Біткоїна трапляється рідко і свідчить про те, що деякі великі учасники вважають поточну ціну привабливою.

Інакше кажучи, трейдери переводять Біткоїн у ті гаманці, які за історією розподіляються повільніше. Це важливо, оскільки панічний розпродаж зазвичай відбувається лише тоді, коли покупці йдуть з ринку. Тут ситуація навпаки: чим глибше падіння, тим більше монет потрапляє до тих інвесторів, які зазвичай не продають у короткостроковій перспективі, що звужує пропозицію і підвищує ймовірність стабілізації цін.

Дані Glassnode підтверджують цю тенденцію: кількість Біткоїна, що належить гаманцям з 1 000 до 10 000 BTC, значно зросла під час останніх хвиль розпродажу, що свідчить про те, що китові інвестори збільшують свої позиції. Ці власники зазвичай поглинають пропозицію під час зняття левериджу, що допомагає швидше завершити хвилі розпродажу.

Однак потрібно обережно ставитися до окремих даних. Одноденні піки можуть бути шумом, наприклад, внутрішні реорганізації, переміщення холодних і гарячих гаманців бірж тощо. Реальне підтвердження того, що китові інвестори купують дно, — це тривалі зростання обсягів входів протягом кількох днів. Якщо протягом наступного тижня накопичувальні адреси продовжать високий рівень входів, це суттєво підсилить аргумент, що «падіння не триватиме».

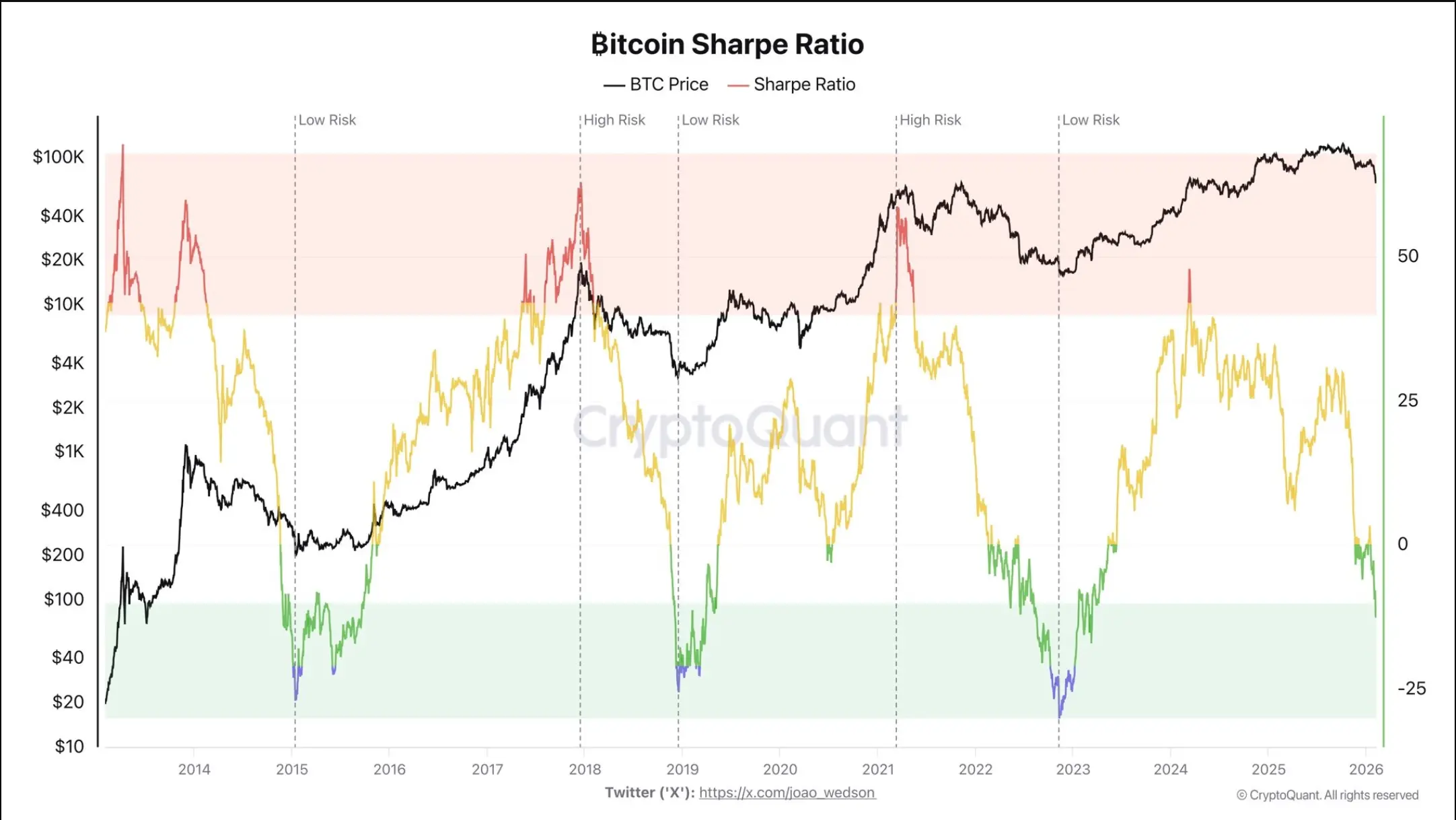

Рівень Шарпа опустився до -10: історичний сигнал дна

(Джерело: CryptoQuant)

Згідно з аналізом CryptoQuant, коефіцієнт Шарпа для Біткоїна опустився приблизно до -10 — найнижчого рівня з березня 2023 року, що відповідає історичним зонам після медвежих ринків. Коефіцієнт Шарпа вимірює ризиккоригований дохід, і негативне значення свідчить, що останні результати Біткоїна не привабливі з урахуванням ризиків, що зберігає тиск на зниження.

Формула розрахунку Шарпа: (дохідність активу – безризикова ставка) / стандартне відхилення доходності. Негативне значення означає, що дохідність активу навіть нижча за безризикову ставку, і при цьому високий рівень волатильності. Значення -10 — це екстремально низький рівень, що відображає високий ризик і значні втрати для інвесторів.

Історичні аналогії — це кінець 2018 — початок 2019 років і кінець 2022 — початок 2023 років, коли подібні негативні значення Шарпа співпадали з дном ринку, а не з його подальшим поглибленням. У грудні 2018 року, коли Біткоїн впав до близько 3 200 доларів, Шарп також опустився нижче -10, і почалася тривала фаза формування дна. Після краху FTX у листопаді 2022 року Шарп знову опустився до низьких значень, але це було ознакою завершення медвежого циклу, а не початком глибшого падіння.

З практичної точки зору, короткостроково BTC все ще може бути під ризиком, але співвідношення ризик/прибуток стає дедалі менш сприятливим. Коли коефіцієнт Шарпа досягає історичних екстремумів у негативній зоні, подальше падіння обмежене, а потенційний прибуток від відскоку може бути дуже значним. Це зазвичай передвісник зміни тренду, а не глибшого і тривалого падіння.

Однак, повернення Шарпа до позитивних значень — процес не швидкий. Історія показує, що від екстремальних негативних значень до відновлення у позитивну зону може пройти кілька тижнів або місяців. Не слід сприймати -10 як сигнал для негайного відскоку, а радше як початок сприятливого співвідношення ризик/прибуток у довгостроковій перспективі.

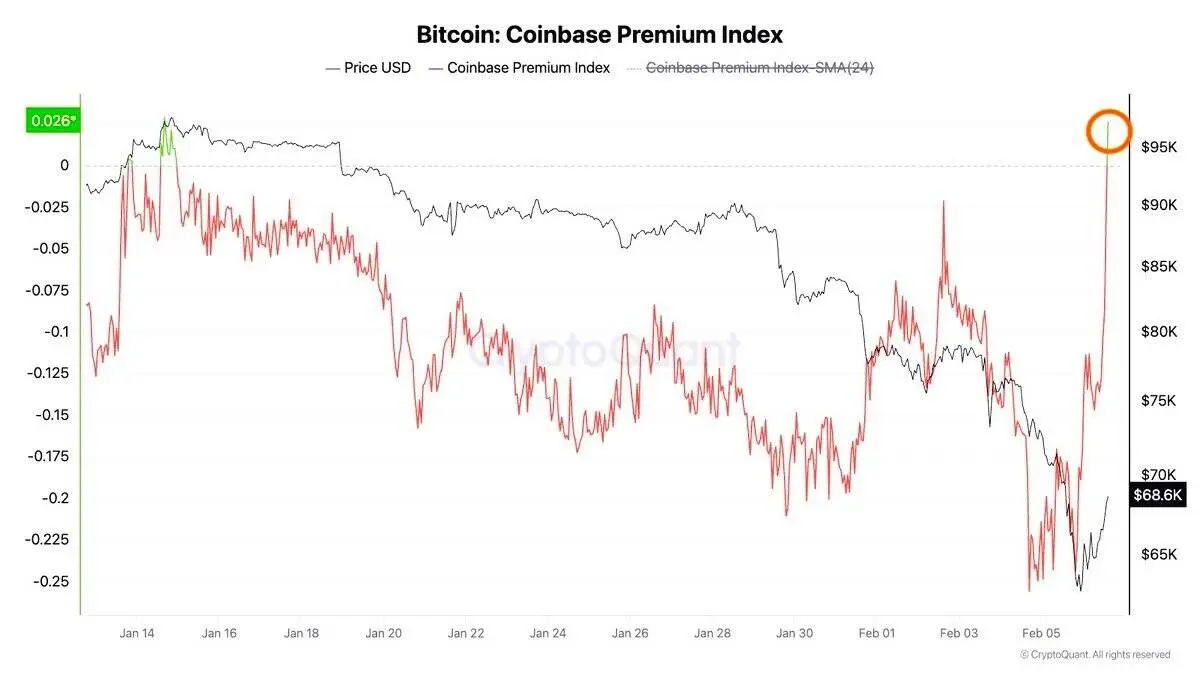

Повернення Coinbase Premium: відновлення попиту інституцій у США

(Джерело: CryptoQuant)

Індекс Coinbase Premium — ключовий індикатор попиту інституцій у США — швидко повернувся до позитивної зони після того, як ціна Біткоїна впала до середини 60 000 доларів. У більшості січня Coinbase демонстрував значну знижку, що свідчить про тиск на продаж з боку американських трейдерів. Але раптове повернення у лютому показує, що з ослабленням ціни зросла активність покупців на спотовому ринку Coinbase.

Обчислюється індекс Coinbase Premium шляхом порівняння цін на Біткоїн на Coinbase та інших основних біржах (наприклад, Binance). Позитивна премія означає, що ціна на Coinbase вище за глобальний середній рівень, що відображає сильний попит у США. Негативна — що тиск на продаж у США переважає. Історично, під час падінь ринку, різке відновлення премії часто супроводжувалося стабілізацією локальної ціни, оскільки інституції та високоприбуткові покупці активно поглинають пропозицію.

Це підтверджує, що недавнє падіння ціни Біткоїна отримало підтримку реального попиту, а не лише технічних відскоків або закриття коротких позицій. Якщо премія залишатиметься позитивною, це означає, що ринок продовжує залучати капітал, а не просто тимчасово відскокує і знову піде вниз. Інституції у США через ETF та Coinbase входять у ринок, забезпечуючи структурну підтримку.

Однак, відновлення Coinbase Premium у поєднанні з попередженнями GreekLive щодо волатильності створює цікаву динаміку. Дані блокчейну та попит на спотовому ринку свідчать про активність покупців, тоді як ціни деривативів і опціонів відображають надмірний оптимізм інституцій. Така різниця може свідчити про поведінкові розбіжності між довгостроковими інвесторами і короткостроковими трейдерами або маркет-мейкерами, які недооцінюють майбутню волатильність.

Пов'язані статті

Ось ціна Hedera: якщо інституційні покупці нарешті почнуть ставитися до HBAR як до блакитної фішки криптовалюти

TRON генерує більше доходу, ніж Ethereum – то чому ніхто не говорить про TRX?

ARB наближається до $0.12 у протистоянні, оскільки ціна тестує трикутний опір

XRP торгується біля рівня підтримки $1.45, оскільки з'являється фрактальний порівняльний аналіз Біткоїна

SHIB зростає на 9.2% у міру того, як ціна наближається до опору 0.057215 у вузькому торговому діапазоні

Jupiter розблоковує $30B у застейканому SOL для позик у DeFi