Fintech Stablecoin Spesialis

Selama dua puluh tahun terakhir, fintech telah mengubah cara masyarakat mengakses produk keuangan, namun belum mengubah cara uang berpindah secara mendasar. Inovasi fokus pada antarmuka yang lebih intuitif, proses onboarding yang efisien, dan distribusi yang optimal, sementara infrastruktur inti keuangan tetap tidak banyak mengalami perubahan. Selama periode ini, teknologi keuangan lebih banyak dijual ulang daripada dibangun ulang.

Secara umum, evolusi fintech terbagi dalam empat fase utama:

Fintech 1.0: Distribusi Digital (2000–2010)

Gelombang pertama fintech memperluas akses terhadap layanan keuangan, namun belum meningkatkan efisiensi secara signifikan. Perusahaan seperti PayPal, E*TRADE, dan Mint mendigitalkan produk yang sudah ada dengan membungkus sistem lama—ACH, SWIFT, dan jaringan kartu yang dibangun puluhan tahun sebelumnya—dengan antarmuka berbasis internet.

Penyelesaian transaksi berjalan lambat, kepatuhan dilakukan secara manual, dan pembayaran berlangsung sesuai jadwal yang kaku. Era ini membawa layanan keuangan ke ranah digital, namun belum memungkinkan pergerakan uang yang benar-benar baru. Perubahannya terletak pada siapa yang dapat mengakses produk keuangan, bukan pada mekanisme kerja produk itu sendiri.

Fintech 2.0: Era Neobank (2010–2020)

Terobosan berikutnya lahir dari kemunculan smartphone dan distribusi sosial. Chime menargetkan pekerja harian dengan akses gaji lebih awal. SoFi fokus pada refinancing pinjaman mahasiswa bagi lulusan yang sedang meniti karier. Revolut dan Nubank menjangkau konsumen underserved secara global dengan UX yang ramah pengguna.

Setiap perusahaan membangun narasi yang lebih tajam untuk segmen tertentu, namun pada dasarnya mereka menawarkan produk yang sama: rekening giro dan kartu debit yang berjalan di atas sistem lama yang sama. Ketergantungan pada bank sponsor, jaringan kartu, dan ACH tetap berlanjut seperti generasi sebelumnya.

Kemenangan perusahaan-perusahaan ini bukan karena membangun sistem baru, melainkan karena mereka lebih efektif dalam menjangkau pelanggan. Merek, onboarding, dan akuisisi pelanggan menjadi keunggulan utama. Fintech era ini berkembang sebagai bisnis distribusi yang bertumpu di atas bank.

Fintech 3.0: Embedded Finance (2020 - 2024)

Mulai tahun 2020, embedded finance berkembang pesat. API memungkinkan hampir semua perusahaan perangkat lunak menawarkan produk keuangan. Marqeta memungkinkan penerbitan kartu melalui API. Synapse, Unit, dan Treasury Prime menawarkan layanan perbankan. Hampir setiap aplikasi kini dapat menawarkan pembayaran, kartu, atau pinjaman.

Namun di balik lapisan abstraksi, tidak ada perubahan mendasar. Penyedia banking-as-a-service (BaaS) tetap bergantung pada bank sponsor, kerangka kepatuhan, dan sistem pembayaran era sebelumnya. Abstraksi berpindah dari bank ke API, tetapi secara ekonomi dan kontrol tetap kembali ke sistem lama.

Komoditisasi Fintech

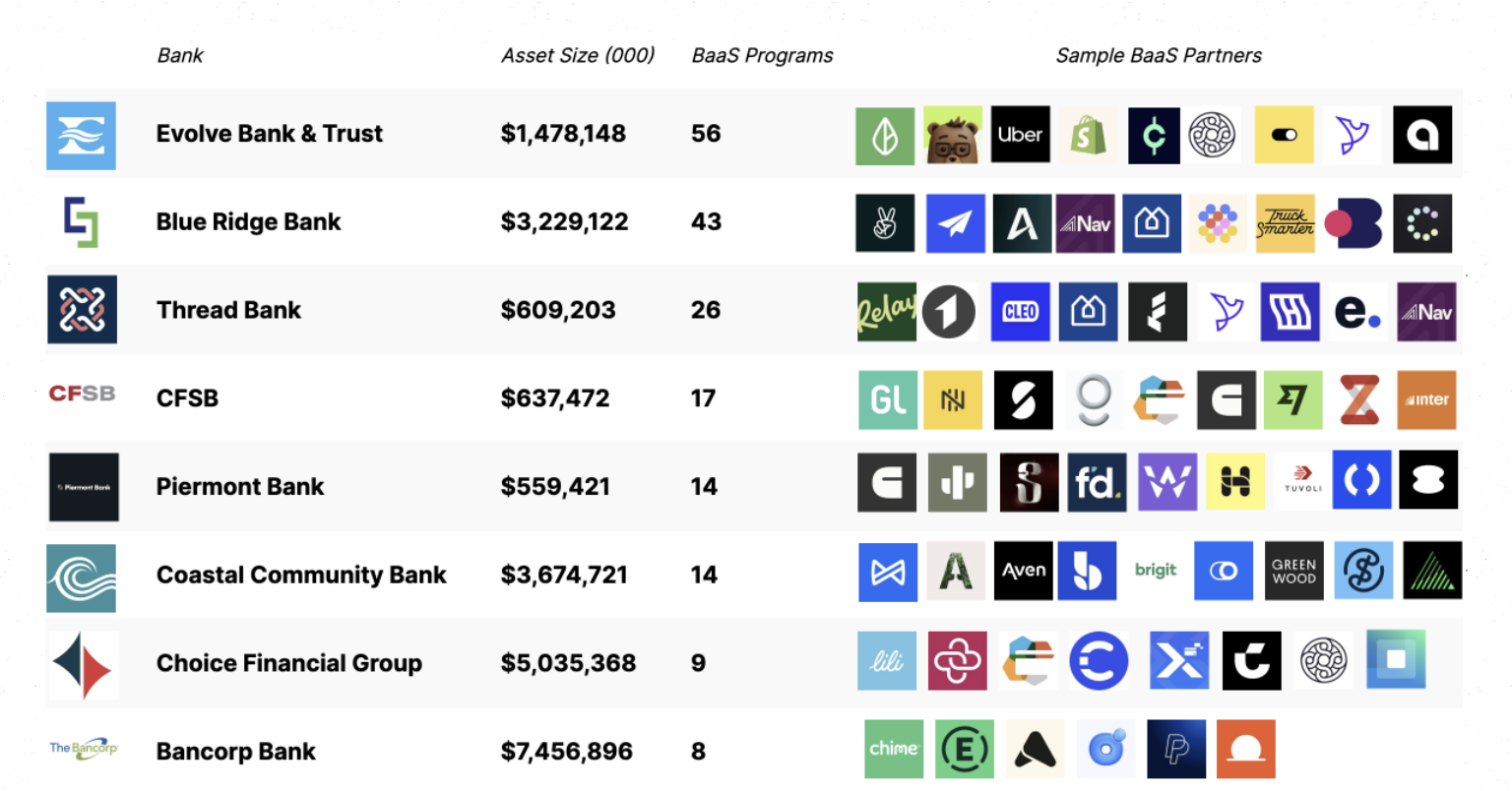

Pada awal 2020-an, kelemahan model ini semakin terlihat. Hampir semua neobank besar mengandalkan kelompok kecil bank sponsor dan penyedia BaaS yang sama.

Sumber: Embedded

Akibatnya, biaya akuisisi pelanggan melonjak karena perusahaan saling bersaing melalui pemasaran berbasis performa. Margin tertekan, biaya fraud dan kepatuhan membengkak, serta infrastruktur menjadi sulit dibedakan. Kompetisi berubah menjadi perang pemasaran. Warna kartu, bonus pendaftaran, dan gimmick cashback menjadi strategi pembeda utama di antara fintech.

Di saat yang sama, risiko dan nilai terkonsentrasi di lapisan bank. Institusi besar seperti JPMorgan Chase dan Bank of America, yang diatur oleh OCC, tetap memegang hak istimewa utama: menerima simpanan, memberikan pinjaman, dan mengakses sistem pembayaran federal seperti ACH dan Fedwire. Fintech seperti Chime, Revolut, dan Affirm tidak memiliki hak istimewa tersebut dan bergantung pada bank berlisensi. Bank memperoleh margin bunga dan biaya platform; fintech memperoleh pendapatan interchange.

Seiring bertambahnya program fintech, regulator semakin menyoroti bank sponsor di bawahnya. Perintah persetujuan dan pengawasan ketat memaksa bank berinvestasi besar-besaran dalam kepatuhan, manajemen risiko, dan pengawasan program pihak ketiga. Contohnya, Cross River Bank menerima perintah persetujuan dari FDIC, Green Dot Bank dikenai tindakan penegakan dari Federal Reserve, dan Federal Reserve mengeluarkan perintah penghentian terhadap Evolve.

Bank merespons dengan memperketat onboarding, membatasi jumlah program yang didukung, dan memperlambat iterasi produk. Eksperimen kini membutuhkan skala besar untuk membenarkan beban kepatuhan. Fintech tumbuh lebih lambat, lebih mahal, dan cenderung ke produk umum daripada produk spesifik.

Menurut kami, ada tiga alasan utama inovasi tetap berada di lapisan atas selama dua dekade terakhir:

- Infrastruktur pergerakan uang dimonopoli dan tertutup. Visa, Mastercard, dan jaringan ACH milik Fed tidak memberi ruang bagi kompetisi.

- Startup membutuhkan modal besar untuk membangun produk keuangan. Meluncurkan aplikasi perbankan yang diatur membutuhkan dana jutaan dolar untuk kepatuhan, pencegahan fraud, operasi treasury, dan lainnya.

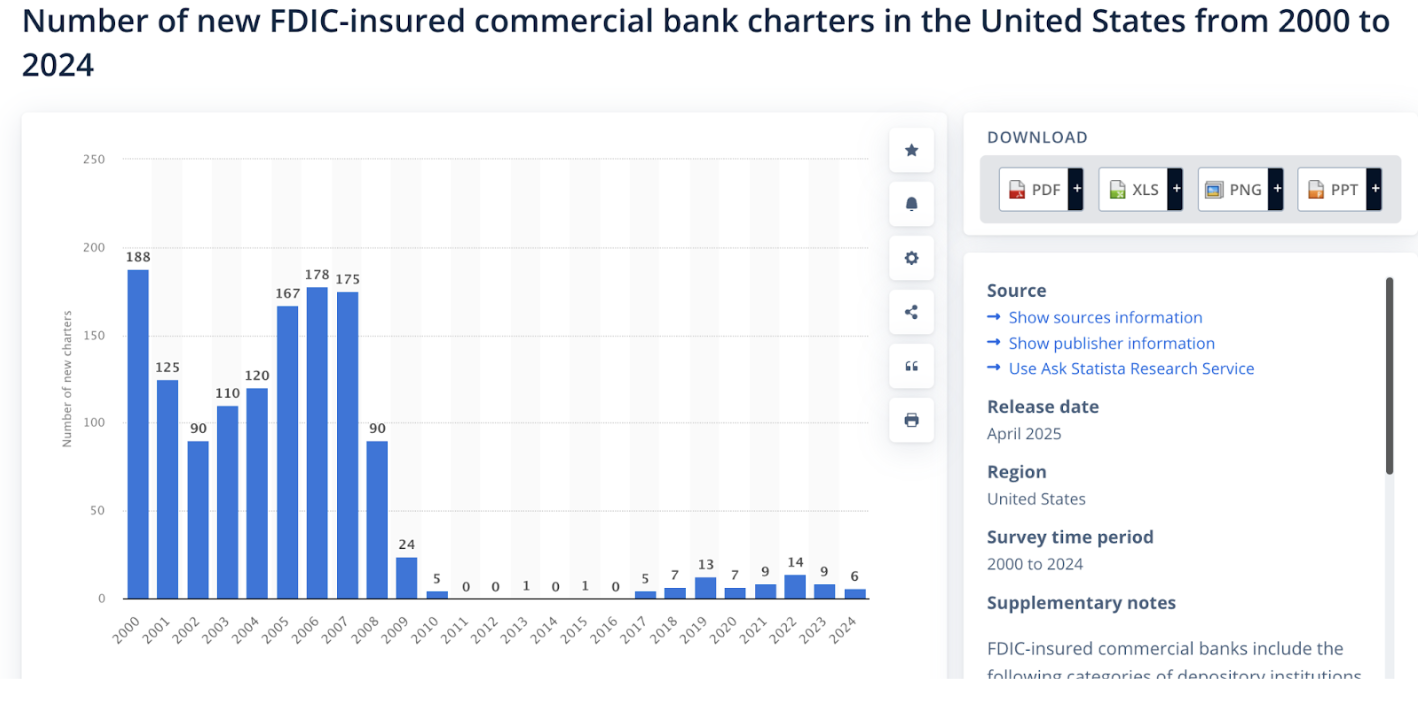

- Regulasi membatasi partisipasi langsung. Hanya institusi berizin yang dapat menyimpan dana atau memindahkan uang melalui sistem inti.

Sumber: Statista

Dengan keterbatasan tersebut, membangun produk jauh lebih masuk akal daripada melawan sistem yang ada. Akibatnya, sebagian besar fintech hanyalah pembungkus canggih di atas API bank. Meski dua dekade berinovasi, industri hanya menghasilkan sedikit primitive keuangan yang benar-benar baru. Untuk waktu lama, tidak ada alternatif praktis.

Crypto menempuh jalur sebaliknya. Pengembang fokus membangun primitive terlebih dahulu. Automated market makers, bonding curves, perpetual contracts, liquidity vaults, dan kredit on-chain muncul dari bawah ke atas. Untuk pertama kalinya, logika keuangan menjadi dapat diprogram.

Fintech 4.0: Stablecoins dan Permissionless Finance

Meski inovasi di tiga era fintech pertama melimpah, infrastruktur di bawahnya hampir tidak berubah. Produk tetap dikirimkan melalui bank, neobank, atau API embedded, dan uang tetap berpindah di sistem tertutup yang dikendalikan perantara.

Stablecoin memutus pola tersebut. Alih-alih menumpuk perangkat lunak di atas bank, sistem native stablecoin langsung menggantikan fungsi utama perbankan. Pengembang berinteraksi dengan jaringan terbuka yang dapat diprogram. Pembayaran diselesaikan on-chain. Penyimpanan, pinjaman, dan kepatuhan bergeser dari hubungan kontraktual menjadi perangkat lunak.

BaaS memang mengurangi friksi, namun tidak mengubah ekonomi. Fintech tetap membayar biaya kepada bank sponsor untuk kepatuhan, kepada jaringan kartu untuk settlement, dan kepada perantara untuk akses. Infrastruktur tetap mahal dan berizin.

Stablecoin menghilangkan kebutuhan menyewa akses sama sekali. Alih-alih memanggil API bank, pengembang menulis ke jaringan terbuka. Settlement terjadi langsung on-chain. Biaya masuk ke protokol, bukan ke perantara. Kami meyakini biaya minimum turun drastis, dari jutaan dolar membangun lewat bank, ratusan ribu melalui BaaS, menjadi ribuan dengan smart contract di chain permissionless.

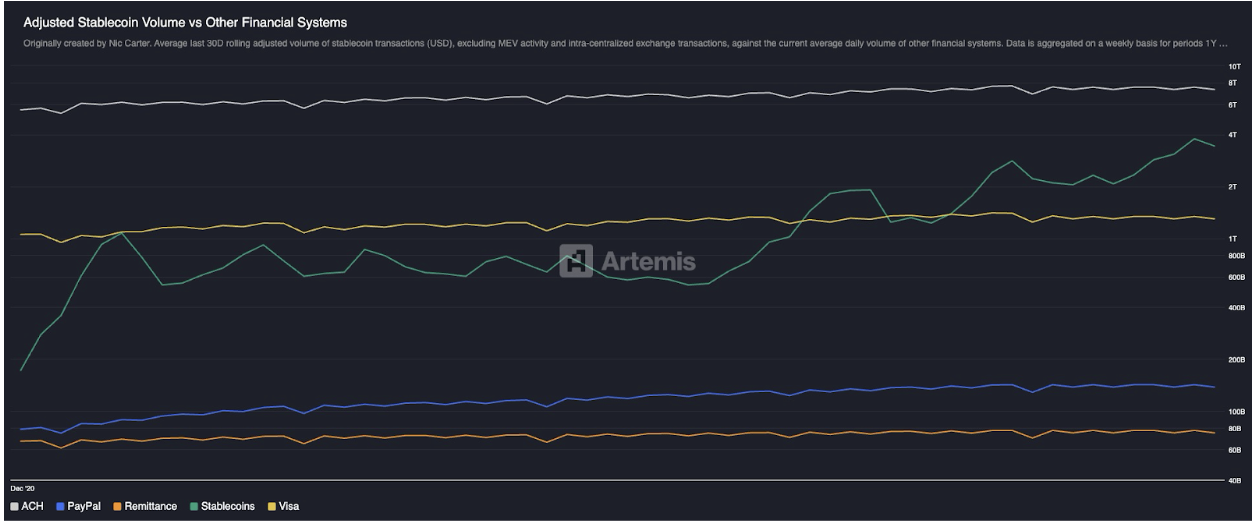

Perubahan ini sudah nyata secara masif. Stablecoin tumbuh dari hampir nol menjadi sekitar $300 miliar kapitalisasi pasar dalam kurang dari satu dekade dan kini memproses volume ekonomi riil lebih besar dibandingkan jaringan pembayaran tradisional seperti Paypal dan Visa, bahkan setelah mengeluarkan transfer antar exchange dan MEV. Untuk pertama kalinya, sistem non-bank dan non-card beroperasi di skala global sesungguhnya.

Sumber: Artemis

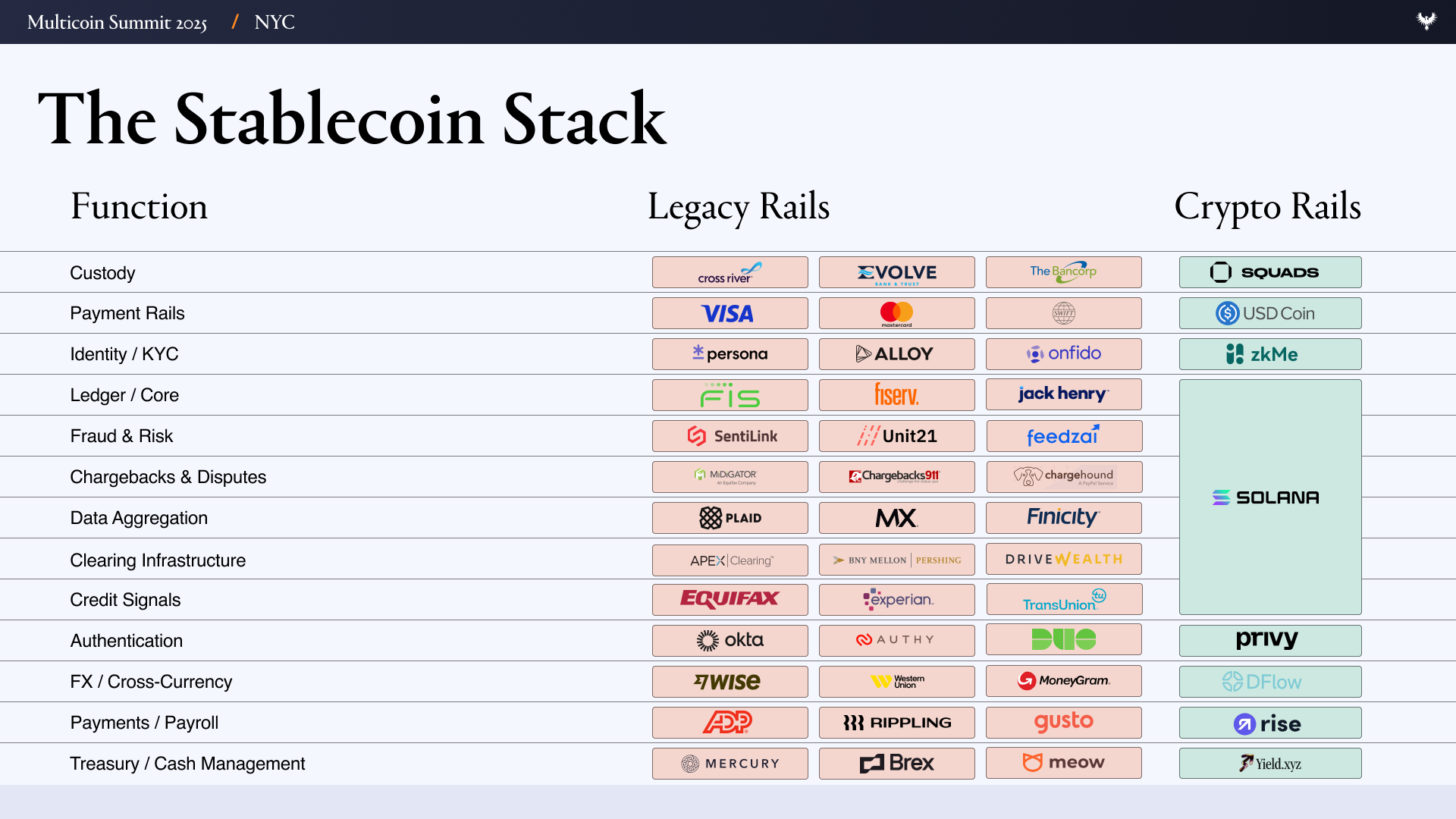

Untuk memahami signifikansi pergeseran ini secara praktis, mari tinjau bagaimana fintech dibangun saat ini. Fintech umumnya bergantung pada tumpukan vendor yang kompleks:

- Antarmuka pengguna / UX

- Lapisan perbankan/penyimpanan - Evolve, Cross River, Synapse, Treasury Prime

- Sistem pembayaran - ACH, Wire, SWIFT, Visa, Mastercard

- Identitas dan kepatuhan - Ally, Persona, Sardine

- Pencegahan fraud - SentiLink, Socure, Feedzai

- Infra underwriting / kredit - Plaid, Argyle, Pinwheel

- Infra risiko & treasury - Alloy, Unit21

- Pasar modal - Prime Trust, DriveWealth

- Agregasi data - Plaid, MX

- Kepatuhan/pelaporan - FinCEN, pemeriksaan OFAC

Meluncurkan fintech di atas tumpukan ini berarti mengelola kontrak, audit, insentif, dan risiko kegagalan di puluhan rekanan. Setiap lapisan menambah biaya dan keterlambatan, sehingga banyak tim menghabiskan waktu untuk koordinasi infrastruktur, bukan membangun produk.

Sistem native stablecoin menyederhanakan kompleksitas ini. Fungsi yang sebelumnya melibatkan banyak vendor kini terintegrasi ke dalam sedikit primitive on-chain.

Di dunia stablecoin dan permissionless finance, perbankan dan penyimpanan digantikan oleh Altitude. Sistem pembayaran digantikan stablecoin. Identitas dan kepatuhan tetap diperlukan, namun dapat diakomodasi on-chain secara rahasia dan aman melalui teknologi seperti zkMe. Infra underwriting dan kredit berpindah ke on-chain. Perusahaan pasar modal menjadi tidak relevan saat seluruh aset ditokenisasi. Agregasi data digantikan data on-chain dan transparansi selektif menggunakan teknologi seperti fully homomorphic encryption (FHE). Kepatuhan dan OFAC ditangani di lapisan wallet (misal, Alice tidak dapat berinteraksi dengan protokol jika wallet-nya masuk daftar sanksi).

Inilah perbedaan utama Fintech 4.0: infrastruktur keuangan benar-benar berubah. Alih-alih membangun aplikasi yang diam-diam meminta izin bank di belakang layar, kini fungsi bank digantikan stablecoin dan sistem terbuka. Pengembang bukan lagi penyewa, melainkan pemilik infrastruktur.

Peluang Fintech Stablecoin Spesialisasi

Dampak utama dari transisi ini jelas: fintech bisa jauh lebih banyak. Ketika penyimpanan, pinjaman, dan transfer uang menjadi hampir gratis dan instan, membangun perusahaan fintech mirip dengan meluncurkan produk SaaS. Dalam dunia native stablecoin, tidak ada integrasi bank sponsor, perantara penerbit kartu, waktu clearing berhari-hari, atau pemeriksaan KYC berulang yang memperlambat proses.

Kami meyakini biaya tetap peluncuran produk fintech berbasis keuangan juga turun dari jutaan menjadi ribuan. Setelah infrastruktur, biaya akuisisi pelanggan (CAC), dan hambatan kepatuhan hilang, startup mulai melayani segmen khusus masyarakat secara menguntungkan melalui fintech stablecoin spesialisasi.

Paralel sejarahnya jelas. Generasi fintech sebelumnya melayani segmen pelanggan spesifik: SoFi untuk refinancing pinjaman mahasiswa, Chime untuk akses gaji lebih awal, Greenlight untuk kartu debit remaja, dan Brex untuk pendiri startup yang tidak bisa memperoleh kredit bisnis tradisional. Namun spesialisasi gagal sebagai model berkelanjutan. Pendapatan interchange terbatas, biaya kepatuhan membesar. Ketergantungan pada bank sponsor memaksa ekspansi di luar niche awal. Untuk bertahan, tim memperluas produk bukan karena permintaan pengguna, melainkan karena infrastruktur membutuhkan skala.

Karena crypto rails dan API permissionless finance memangkas biaya peluncuran, gelombang baru neobank stablecoin akan muncul, menargetkan demografi khusus, seperti inovator fintech awal. Dengan overhead jauh lebih rendah, neobank ini dapat fokus pada pasar yang lebih sempit dan tetap spesialis: keuangan syariah, gaya hidup crypto degen, atau atlet dengan pola penghasilan dan pengeluaran unik.

Dampak kedua lebih kuat: spesialisasi meningkatkan ekonomi unit. CAC turun, cross-selling lebih mudah, dan LTV per pelanggan meningkat. Fintech spesialis dapat menyelaraskan produk dan pemasaran secara presisi dengan kelompok niche yang konversinya efisien, dan memperoleh lebih banyak promosi dari mulut ke mulut dengan melayani segmen populasi tertentu. Bisnis ini menghabiskan lebih sedikit overhead namun punya jalur lebih jelas untuk memperoleh pendapatan lebih besar per pelanggan dibanding generasi sebelumnya.

Ketika siapa saja bisa meluncurkan fintech dalam hitungan minggu, pertanyaannya bergeser dari “siapa yang bisa menjangkau pelanggan?” menjadi “siapa yang benar-benar memahami mereka?”

Menjelajahi Ruang Desain Fintech Spesialisasi

Peluang paling menarik muncul di titik di mana sistem lama gagal.

Ambil contoh kreator dan performer dewasa. Mereka menghasilkan miliaran pendapatan setiap tahun namun sering kali dideplatform oleh bank dan pemroses kartu karena risiko reputasi dan chargeback. Pembayaran tertunda beberapa hari, ditahan untuk “ulasan kepatuhan,” dan dikenai biaya 10–20% melalui gateway pembayaran risiko tinggi seperti Epoch, CCBill, dan lainnya. Stablecoin dapat menawarkan penyelesaian instan dan tidak dapat dibatalkan dengan kepatuhan yang dapat diprogram, memungkinkan performer menyimpan sendiri pendapatan, mengatur penghasilan ke wallet pajak atau tabungan secara otomatis, dan menerima pembayaran global tanpa perantara berisiko tinggi.

Selanjutnya, atlet profesional, khususnya olahraga individu seperti golf dan tenis, menghadapi dinamika arus kas dan risiko unik. Pendapatan mereka terkonsentrasi dalam jendela karier pendek, sering dibagi dengan agen, pelatih, dan staf. Mereka membayar pajak di banyak negara dan negara bagian, serta berisiko cedera yang dapat menghentikan penghasilan sepenuhnya. Fintech native stablecoin dapat membantu mereka men-tokenisasi pendapatan masa depan, menggunakan wallet multi-sig untuk pembayaran staf, dan mengotomatisasi pemotongan pajak berdasarkan yurisdiksi.

Dealer barang mewah dan jam tangan adalah contoh lain dari pasar yang kurang dilayani oleh infrastruktur keuangan lama. Bisnis ini sering memindahkan inventaris bernilai tinggi lintas negara, bertransaksi ratusan ribu dolar melalui transfer atau pemroses pembayaran berisiko tinggi, sambil menunggu berhari-hari untuk settlement. Modal kerja sering terkunci di inventaris, bukan rekening bank, sehingga pembiayaan jangka pendek jadi mahal dan sulit diakses. Stablecoin-native fintech dapat mengatasi hambatan ini: settlement instan untuk transaksi besar, kredit dengan jaminan inventaris yang ditokenisasi, dan escrow terprogram dalam smart contract.

Setelah mengamati cukup banyak kasus, hambatan yang sama terus muncul: bank tidak dirancang untuk melayani pengguna dengan arus kas global, tidak merata, atau tidak konvensional. Namun kelompok ini bisa menjadi pasar yang menguntungkan di sistem stablecoin, dan beberapa contoh fintech stablecoin spesialisasi yang menarik meliputi:

- Atlet profesional: pendapatan terkonsentrasi dalam waktu singkat; sering berpindah dan bepergian; harus melapor pajak di banyak yurisdiksi; memiliki pelatih, agen, dan staf; ingin melindungi risiko cedera.

- Performer dan kreator dewasa: dikecualikan bank dan pemroses kartu; audiens tersebar di seluruh dunia.

- Karyawan unicorn: “miskin” kas dengan kekayaan bersih terkonsentrasi di ekuitas tidak likuid; menghadapi pajak mahal saat exercise opsi.

- On-chain builders: kekayaan bersih terkonsentrasi di token sangat volatil; kesulitan off-ramp dan pajak.

- Digital nomads: bank tanpa paspor dengan auto FX swap; otomatisasi pajak sesuai lokasi; sering bepergian/pindah.

- Narapidana: keluarga/teman kesulitan dan mahal memasukkan dana ke sistem penjara; uang sering tidak sampai via penyedia tradisional.

- Syariah: menghindari bunga.

- Gen Z: perbankan minim kredit; investasi lewat gamifikasi; fitur sosial.

- SME lintas negara: FX mahal; settlement lambat; modal kerja beku.

- Degens: bayar untuk “spin” melawan tagihan kartu kredit.

- Bantuan luar negeri: aliran dana lambat, banyak perantara, tidak transparan; banyak kebocoran lewat biaya, korupsi, dan salah alokasi.

- Tandas / arisan: lintas negara untuk keluarga global; tabungan bersama menghasilkan yield; dapat membangun riwayat pendapatan on-chain untuk kredit.

- Dealer barang mewah (misal, dealer jam tangan): modal kerja terikat di inventaris; butuh pinjaman jangka pendek; banyak transaksi bernilai tinggi lintas negara; sering bertransaksi lewat aplikasi chat seperti WhatsApp dan Telegram.

Ringkasan

Selama dua dekade terakhir, inovasi fintech berfokus pada distribusi, bukan infrastruktur. Perusahaan bersaing pada branding, onboarding, dan akuisisi berbayar, namun uang tetap bergerak di sistem tertutup yang sama. Akses semakin luas, tetapi komoditisasi, biaya tinggi, dan margin tipis sulit dihindari.

Stablecoin menawarkan perubahan ekonomi dalam membangun produk keuangan. Dengan mengubah fungsi seperti penyimpanan, settlement, kredit, dan kepatuhan menjadi perangkat lunak terbuka yang dapat diprogram, stablecoin menurunkan biaya tetap peluncuran dan operasional fintech secara signifikan. Kemampuan yang sebelumnya memerlukan bank sponsor, jaringan kartu, dan vendor kini bisa dibangun langsung on-chain dengan overhead jauh lebih kecil.

Ketika infrastruktur menjadi lebih murah, spesialisasi jadi memungkinkan. Fintech tak perlu lagi jutaan pengguna untuk layak secara bisnis. Mereka bisa fokus pada komunitas yang sempit dan kebutuhannya spesifik, yang selama ini kurang terlayani produk generik. Kelompok seperti atlet, kreator dewasa, penggemar K-pop, atau dealer jam tangan mewah sudah memiliki konteks, kepercayaan, dan perilaku bersama, sehingga produk lebih mudah menyebar secara organik daripada melalui pemasaran berbayar.

Yang tak kalah penting, komunitas-komunitas ini cenderung memiliki profil arus kas, risiko, dan keputusan keuangan yang serupa. Konsistensi ini memungkinkan produk didesain sesuai cara nyata orang memperoleh, membelanjakan, dan mengelola uang, bukan sekadar kategori demografis abstrak. Promosi dari mulut ke mulut efektif bukan hanya karena pengguna saling mengenal, tetapi karena produk benar-benar cocok dengan cara kelompok beroperasi.

Jika visi ini terwujud, pergeseran ekonomi akan sangat signifikan. CAC turun karena distribusi menjadi native ke komunitas, margin naik seiring perantara keluar dari tumpukan. Pasar yang dulu dianggap terlalu kecil atau tidak layak secara ekonomi menjadi bisnis yang tahan lama dan menguntungkan.

Di dunia ini, keunggulan fintech bergeser dari skala besar dan belanja pemasaran ke pemahaman kontekstual yang nyata. Generasi fintech berikutnya tidak akan menang dengan melayani semua orang, melainkan dengan melayani satu kelompok dengan sangat baik, di atas infrastruktur yang benar-benar sesuai dengan cara uang bergerak.

Disclaimer:

- Artikel ini merupakan reprint dari [multicoin]. Seluruh hak cipta milik penulis asli [Spencer Applebaum & Eli Qian]. Jika ada keberatan atas reprint ini, silakan hubungi tim Gate Learn untuk penanganan lebih lanjut.

- Disclaimer: Pandangan dan opini dalam artikel ini sepenuhnya milik penulis dan tidak merupakan saran investasi.

- Penerjemahan artikel ke bahasa lain dilakukan oleh tim Gate Learn. Kecuali disebutkan, menyalin, mendistribusikan, atau melakukan plagiarisme atas artikel terjemahan dilarang.

Artikel Terkait

Apa itu Stablecoin?

Penjelasan Mendalam tentang Yala: Membangun Agregator Pendapatan DeFi Modular dengan Stablecoin $YU sebagai Medium

Stablecoin Baru Tether USDT0: Bagaimana Bedanya dengan USDT?

Dolar di Internet Nilai - Laporan Ekonomi Pasar USDC 2025

USDC dan Masa Depan Dolar