ارتفاع القيمة الإجمالية للقرض التلفزيوني: حدث سيولة منظم بعناية أم بداية عصر DeFi جديد؟

منذ إطلاقها الرسمي في فبراير 2025، لم يبدو أن شبكة Layer 2 Unichain تسبب ضجة كبيرة في السوق في البداية. لقد تزامن ذلك مع دخول السوق الكلي للتشفير في فترة تكييف، وكانت صوته مرة واحدة يغرق.

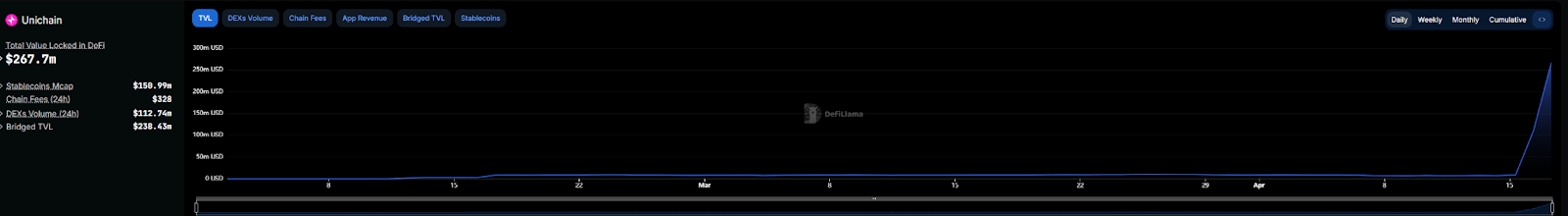

ومع ذلك ، فإن الصمت لم يدم طويلا. في 15 أبريل ، بعد أن أطلقت Unichain و Gauntlet بشكل مشترك حدثا لحوافز السيولة بقيمة 5 ملايين دولار ، ارتفعت أنشطة Unichain عبر السلسلة بشكل كبير. في غضون 24 ساعة فقط ، قام 11 عنوانا بشكل تراكمي بضخ ما يقرب من 22.23 مليون دولار من الرموز المميزة في Unichain. كان تأثير هذا النشاط المفاجئ "لنشر الأموال" فوريا. وفقا لبيانات DefiLlama ، شهدت TVL التابعة لشركة Unichain قفزة مذهلة بعد 15 أبريل ، حيث ارتفعت من حوالي 9 ملايين دولار إلى 267 مليون دولار في يومين. ارتفع هذا الرقم بسرعة إلى المركز 4 بين العديد من الطبقة 2. هل انفجار TVL المدفوع بالحوافز في Unichain مجرد كرنفال قصير الأجل "لرفع الشعر" ، أم أنه تحقق فعال من Uniswap ، التحول الرائع لعملاق DeFi من طبقة البروتوكول إلى السلسلة العامة الأساسية؟ هل يمكن لشركة Unichain اغتنام هذه الفرصة لتصبح حقا المنزل الجديد ل DeFi؟

طبقة2 مصممة لـ DeFi

لفهم الارتفاع الأخير لـ Unichain، دعنا نعود إلى أساسياته. يعد Unichain نتيجة تفاني UniswapLabs على مدى سنوات في قطاع الـ DeFi. تم تصميمه كحل طبقة 2 لامركزي عالي السرعة خصيصًا لـ DeFi والسيولة عبر السلاسل النقدية.

من حيث الأداء، يشبه Unichain حلول L2 الأخرى. وفقًا للتقارير الرسمية، حقق وقت كتلة بمقدار 1 ثانية بعد إطلاق شبكته الرئيسية ويخطط لتحقيق أوقات كتلة فرعية تقل عن 200 ميلي ثانية باستخدام تقنية TEE (بيئة التنفيذ الموثوقة) المطورة بالتعاون مع Flashbots، مما يجعل المعاملات تكاد تكون فورية. من حيث التكاليف، تكون رسوم المعاملات في Unichain حوالي 95% أقل من تلك الموجودة على شبكة Ethereum الرئيسية.

بحلول 16 أبريل 2025، تقوم موقع الويب الرسمي لـ Unichain بتقديم تقارير حول معالجة أكثر من 20 مليون معاملة وامتلاك أكثر من 371،000 عنوان محفظة. بالإضافة إلى ذلك، خلال مرحلة شبكة الاختبار الخاصة به، تم معالجة 95 مليون معاملة ونشر 14.7 مليون عقد ذكي، مما يدل على قوة العلامة التجارية الخاصة به.

من حيث التعاون في النظام البيئي، حصلت Unichain على دعم كبير من عمالقة الصناعة منذ إطلاقها، حيث أعلن ما يقرب من 100 مشروع تشفير وموفرو البنية التحتية، بما في ذلك لاعبين رئيسيين مثل Circle وCoinbase وLido وMorpho، دعمهم أو بناء على Unichain. بشكل عام، يبدو أن Unichain قد جمعت العناصر الأساسية لإنشاء طبقة DeFi Layer2: أداء عالي، تكلفة منخفضة، ودعم مبكر من قادة الصناعة.

كيف استخدم 5 ملايين دولار في UNI 270 مليون دولار في القيمة الإجمالية للتأمين

على الرغم من أن لدى Unichain أساساً قوياً، فإن النمو الانفجاري في TVL تم بلا شك بفعل برنامج حافز السيولة الذي أطلقته Gauntlet. كانت هذه المبادرة تخطط لتوزيع مجموع 5 ملايين دولار في رموز UNI كمكافآت على 12 بركة سيولة محددة على Unichain خلال الأسبوعين الأولين. كانت هذه البرك تركز في المقام الأول على أزواج الأصول الرئيسية مثل USDC/ETH، ETH/WBTC، USDC/WBTC، و UNI/ETH، بالإضافة إلى مختلف إقترانات LST/LRT و ETH.

يمكن تصفية فعالية هذا الحدث في جذب السيولة إلى عاملين رئيسيين.

أولاً، تأثير "زراعة العوائد" - مكافأة توكن UNI بقيمة 5 ملايين دولار مركزة في 12 بركة وموزعة على مدى فترة قصيرة (في البداية أسبوعين) يمكن أن تقدم عوائد عالية لمزودي السيولة.

البيانات التاريخية من بشريط الحوافز المماثلة لـ Gauntlet على سلاسل أخرى تشير إلى أن 1 دولار من الحوافز يمكن أن يجلب بين 35-50 دولارًا في TVL. استنادًا إلى ذلك، يمكن أن يؤدي الحدث في نهاية المطاف إلى نمو بقيمة 175 مليون دولار إلى 250 مليون دولار في TVL لـ Unichain. تُظهر البيانات الحالية أن أداء Unichain قد تجاوز بالفعل التوقعات النموذجية.

ما هي العوائد التي يمكن أن يجلبها هذا الحدث؟ بناءً على نمو القيمة الإجمالية للقرض بقيمة 267 مليون دولار، يمكن للمستخدمين الذين يستثمرون 10،000 دولار أن يحصلوا على نحو 181 دولارًا كعوائد، مما يمثل عائدًا تقريبيًا بنسبة 1.81٪. بالطبع، يستند هذا الحساب إلى مستوى القيمة الإجمالية للقرض الحالي، وقد يكون القيمة الإجمالية النهائية أعلى، مما يؤدي إلى عوائد فعلية أقل نسبيًا للمستخدمين.

ثانيا، وراء الأموال الكبيرة التي تلاحق تأثير زراعة العائدات هذا هو الحاجة الأعمق إلى "عوائد مستقرة" أثناء انخفاض السوق. في الربع الأول من عام 2025، شهدت سوق العملات الرقمية تصحيحا، حيث انخفضت أسعار الأصول الرئيسية مثل بيتكوين وإيثيريوم وزادت تقلبات السوق. في مثل هذا البيئة، يميل رأس المال الكبير، خاصة المبالغ الكبيرة، إلى البحث عن ملاذات آمنة ذات مخاطر منخفضة وعوائد مستقرة نسبيا.

مع تدفق المزيد من الأموال، يشتد المنافسة على الفرص المحدودة. المدون@0x_Toddانتقدت هذه الآليات لأنها تجبر مقدمي السيولة على التركيز على نطاقات سعرية ضيقة للغاية. على سبيل المثال، يتم الحفاظ على زوج العملات USDC/USDT بين 0.9998-1.0000، مما يؤدي إلى عشرات الملايين من الدولارات في عمق السيولة الفائقة ضمن هذا النطاق الضيق، ولكن مع معدل رسوم يبلغ 0.01٪ فقط، فإن دخل رسوم التداول اليومي يبلغ 1-2 ألف دولار فقط. تؤدي هذه المنافسة أيضًا إلى هدر كبير للأموال.

بشكل عام، يعود ارتفاع القيمة الإجمالية للقرض اللامركزي إلى الحوافز القصيرة الأجل العالية والطلب على عوائد مستقرة خلال انخفاض السوق. ومع ذلك، فإن مدى أهمية هذا الارتفاع القصير الأجل ذو المدى الطويل يبقى مجهولًا.

استراتيجية يوني سواب: هل يمكن لـ Unichain و V4 إعادتهم إلى قمة DeFi؟

مع إطلاق شبكة Unichain الرئيسية وبدء برامج الحوافز التي أثارت النشاط في السوق، بدأت استراتيجية Uniswap Labs الشاملة في الكشف عن نفسها. من نشر Uniswap V4 إلى حل العقبات التنظيمية والتقدم بمقترحات حوكمة المجتمع لمفاتيح الرسوم، تبذل Uniswap جهدًا مشتركًا لاستعادة قيادتها في مجال الـ DeFi.

في يناير، تم نشر Uniswap V4 عبر أكثر من 10 شبكات رئيسية، بما في ذلك Ethereum وPolygon وArbitrum. قدمت V4 آلية "الخطافات"، مما يتيح للمطورين إدراج رمز مخصص في نقاط حرجة في دورة حياة حوض السيولة، مما يعزز بشكل كبير مرونة البروتوكول ويحوله من منصة DEX إلى منصة تطوير DeFi. حتى 17 أبريل، بلغ إجمالي القيمة المقفلة لـ Uniswap V4 (TVL) 369 مليون دولار، متجاوزًا ذلك في الإصدار V2.

وعلاوة على ذلك، انتهت تحقيقات هيئة الأوراق المالية والبورصات الأمريكية الطويلة الأمد في فبراير 2025 من دون أي إجراء تنفيذي ضد Uniswap Labs، وتم التوصل إلى تسوية بقيمة 175،000 دولار مع الهيئة الأمريكية لتجارة السلع الآجلة والسلع المدرجة بخصوص صفقات رمزية مرفوعة محددة. وقد خفض هذا بشكل كبير المخاطر التنظيمية النظامية التي تواجه عمليات Uniswap الأساسية.

يعتمد تقدم Unichain و V4 بشكل كبير على الدعم المالي. في شهر مارس، تمت الموافقة على مقترح 'Uniswap Unleashed'، مما منح حوالي 165.5 مليون دولار لدعم نمو Unichain و V4، بما في ذلك 95.4 مليون دولار في منح، و 25.1 مليون دولار في نفقات تشغيلية، و 45 مليون دولار في حوافز السيولة. يتم توفير هذا التمويل مباشرة من خزينة UniswapDAO.

مفتاح تبديل رسوم البروتوكول هو قضية حرجة بالنسبة لحاملي UNI. على الرغم من أن الاقتراحات ذات الصلة قد مرت بالتصويت الأولي والنهائي بدعم قوي، إلا أن تنفيذها معلق على قرار مؤسسة Uniswap بشأن قضايا الكيان القانوني. بمجرد تنشيطه، سيوفر عوائد البروتوكول المباشرة لحاملي UNI الذين يرهنون ويشاركون في الحوكمة، مما يشكل خطوة حاسمة في الاستفادة من قيمة رمز UNI.

يبدو أن Unichain هو "حقل منزلي" محسن للغاية تم تصميمه بواسطة Uniswap ، حيث يعمل V4 كأقوى أداة له. في حين أن نقل معظم TVL إلى Unichain هو هدف محتمل طويل الأجل ، فإن تحقيق ذلك على المدى القصير لا يزال يمثل تحديا. في الوقت الحالي ، تتخلف TVL من Unichain (حوالي 178 مليون دولار) بشكل كبير عن شبكة Ethereum الرئيسية (حوالي 2.5 مليار دولار) و Base (حوالي 600 مليون دولار).

ومع ذلك، من المحتمل أن يستمر يونيسواب في السعي نحو هذا الهدف من خلال الحوافز المستمرة للمجتمع. لقد وافقت بالفعل جمعية يونيسواب على حوافز سيولة مبدئية بقيمة 21 مليون دولار ليونيتشين (على مدى ثلاثة أشهر) وتتوقع حاجتها إلى حوالي 60 مليون دولار من الأموال المحفزة في السنة الأولى. بالإضافة إلى ذلك، تم تخصيص ميزانية منح بقيمة 95.4 مليون دولار، مع تخصيص جزء منها لنظام اليونيتشين.

ارتفاع حديث في قيمة السيولة الإجمالية لـ Unichain، الذي أثير بواسطة خطة الحوافز للسيولة، ليس مجرد اندفاع نحو عوائد عالية على المدى القصير؛ بل هو حركة استراتيجية من قبل Uniswap لجذب الانتباه مرة أخرى إلى هذا الشبكة L2 المركزة على DeFi واختبار إمكانية استخدام موارد مالية كبيرة لبدء المنظومة.

هذه المبادرة هي جزء من الرؤية الاستراتيجية الأوسع ل Uniswap Labs: تحقيق التكامل الرأسي من التطبيق إلى البنية التحتية من خلال إطلاق Unichain وبروتوكول V4 ، وبالتالي إنشاء سلسلة عالية الأداء ومنخفضة التكلفة وقابلة للتخصيص بدرجة كبيرة مخصصة ل DeFi ، وتأمين ريادتها في المشهد التنافسي. ومع ذلك ، فإن تحويل Unichain من "سلسلة تطبيق البروتوكول" إلى "المنزل الجديد ل DeFi" يمثل العديد من التحديات. هل يمكن أن تؤدي الحوافز قصيرة الأجل إلى مشاركة المستخدمين على المدى الطويل والازدهار الحقيقي للنظام الإيكولوجي؟ هل ستتحقق الإمكانات المبتكرة لخطافات V4 بالكامل؟ متى سيتم تنفيذ مفتاح رسوم البروتوكول الذي طال انتظاره لتحسين رمز UNI المميز حقا؟

بالنسبة لـ Uniswap وحاملي UNI الخاصة بها، يحمل المستقبل فرصًا وتحديات. نجاح أو فشل Unichain سيؤثر بشكل كبير على مكانة Uniswap في العصر القادم من منظر الـ DeFi. ما إذا ستنجح هذه الانتقال الطموح من التطبيق إلى السلسلة هو شيء يراقبه السوق بشغف.

إخلاء المسؤولية:

تم نقل هذه المقالة من [ PANews]. جميع حقوق الطبع والنشر تنتمي إلى الكاتب الأصلي [فرانكإذا كانت هناك اعتراضات على هذا إعادة النشر، يرجى التواصل مع البوابة تعلمالفريق، وسوف يتعاملون معه على الفور.

تنصل المسؤولية: الآراء والآراء المعبر عنها في هذه المقالة هي فقط تلك التي تنتمي إلى الكاتب ولا تشكل أي نصيحة استثمارية.

تتم ترجمة المقال إلى لغات أخرى من قبل فريق Gate Learn. ما لم يرد الإشارة إليهبوابة.ايو, نسخ أو توزيع أو سرقة المقالات المترجمة ممنوعة.

المقالات ذات الصلة

كل ما تريد معرفته عن Blockchain

ما هو DYDx؟ كل ما تريد معرفته عن DYDX

تاريخ موجز لعمليات الإنزال الجوي واستراتيجيات مكافحة السيبيل: حول تقاليد ومستقبل ثقافة الركوب الحر

ما هو Neiro؟ كل ما تحتاج إلى معرفته حول NEIROETH في عام 2025

ما هو أكسي إنفينيتي؟