作者:連鎖研究學會本文是ETF系列「預測比特幣現貨ETF的通過時間和牛市的推出時間“,”比特幣現貨ETF通道會發生什麼?大牛市會到來嗎?“的集合。內容比較長,為了方便大家閱讀,我把結論放在最上面,建議收藏轉發,這樣在接下來的半年裡,我們可以一起見證BitcoinSpot ETF通過的歷史進程。### 首先,預測ETF通過時間和牛市開始時間#### **牛市情景預測**關於上一輪灰度信託通過的時間,我認為目前最有可能的劇本是:1. 2024年1月申請比特幣現貨ETF(美聯儲不再加息或市場無加息預期);2. 2024 年 4 月比特幣現貨 ETF 將生效(比特幣減半之前,以説明吸引資金);3. 2024年7月正式啟動比特幣牛市(市場實現減半調整和貨幣寬鬆預期后);4、2024年9月,美聯儲開始進入降息和貨幣寬鬆週期。 (降息預期一旦風險釋放后立即實現,提前1~2個月可以參考GDP>CPI)的前提指標。之所以判斷牛市正式上線是在7月左右,而不是BitcoinSpot ETF生效的時候,是因為我們經常會在減半2-3個月後經歷一波調整,而不是立即,而當前宏觀市場預計降息週期將定在7月。#### **回顧20年牛市的開始:灰度GBTC信託通道之旅*** 2019年11月:灰度向美國證券交易委員會提交GBTC信託基金註冊申請;* 2020年1月:灰度GBTC信託獲得美國證券交易委員會批准註冊,成為首個符合美國證券交易委員會標準的數字資產工具;* 2020年4月:灰度比特幣信託GBTC正式生效,規模快速擴張,三箭也助力GBTC套利快速增長;* 2020年的一輪牛市為加密社區帶來了約100億美元的增量資金,整個市場的增量資金可能在1000億的水準。GBTC的二級市場溢價率一度高達30%以上,灰度在2021年2月之後沒有繼續增持BTC。之前的灰度持有量為654,885 BTC,估計成本為89.31億美元,平均成本僅為約13,700美元。#### **本輪牛市可能的起點和增量資金**20年,灰度用100億美元為市場帶來約1000億增量資金,21年加密市場總市值高達3萬億,而19年超過1000億元,增長約30倍。如果再經歷同樣的牛市,資金流入只能看到超過1000億,而貝萊德申請比特幣ETF被視為下一輪牛市的必要條件,ETF真正獲得批准大約需要半年時間(灰度於11月19日申請,4月20日生效,比特幣於5月20日減半)。那麼僅ETF增量資金就會超過Grayscale現有的基金規模(255億美元),但這還不足以真正有一個大牛市 另一個必要的條件是市場有足夠的貨幣流動性,採用BitcoinSpot ETF后有望為加密市場帶來數千億美元的美元流動性,而總市值的增加至少是萬億,那麼總市值也將超過全球市值最高的公司(目前蘋果)#### **3 牛市開始的必要條件**1. 美國證券交易委員會通過即期BTC ETF2. 下一個比特幣減半3. 貨幣寬鬆,市場流動性過剩#### **然後是比特幣現貨ETF的最終總結**1. 2024年1月批准比特幣現貨ETF申請(美聯儲將不再加息)2. 自 2024 年 4 月起生效(比特幣減半前)3. 2024年7月正式啟動比特幣牛市(市場實現減半調整和貨幣寬鬆預期后)4、2024年9月,美聯儲開始進入降息和貨幣寬鬆週期。 (降息預期一旦風險釋放即刻實現,提前1~2個月可參考GDP>CPI)的前提指標)5. 比特幣現貨ETF的通過將為市場帶來數千億美元的流動性### 第二,ETF的通過會怎樣? 大牛市會到來嗎?我判斷了美國黃金ETF的歷史,以判斷如果BitcoinSpot ETF通過會發生什麼,並得出以下結論(僅供參考)**1.比特幣現貨 在ETF批准之前,市場有一個持續的預期,可以被認為是有利的資訊****2.比特幣現貨 ETF獲批后仍會有小衝刺****3.比特幣現貨 ETF開始交易后不久,峰值后會出現大幅下跌,甚至低於ETF通過前的價格**接下來是理性分析,大牛市會因為比特幣現貨ETF的通過而到來嗎?如果BitcoinSpot ETF現在通過,我認為這總體上不是好消息。 因為更多的是影響市場情緒來推動市場資金價格,因為世界經濟尚未復甦,貨幣政策處於極端緊縮狀態,資金仍然難以繼續流入。 當然,有可能保持高水平的衝擊,但時間很難持續,不能指望加密社區能夠有一個獨立的市場,這是很有可能的。 另外,對於熊市出這麼重的利好資訊實在是虧本,在牛市能漲100%,熊市可能漲30%,看看近期美股的表現,如果美股下跌,基本沒戲。 根據目前的資訊,我不認為比特幣現貨ETF的通過會直接開啟大牛市#### **回顧黃金ETF的通過*** 2003年3月,澳大利亞推出全球首只黃金ETF* 2004年10月,美國證券交易委員會批准了美國第一隻黃金ETF——GLD* 2004年11月,美國黃金ETF GLD正式生效並開始交易#### **當時的經濟環境和貨幣政策**經濟環境:2004年,美國宏觀經濟環境相對穩定。 當時,美國的國內生產總值(GDP)處於增長趨勢,失業率相對較低,通貨膨脹溫和。 雖然存在一些經濟挑戰,但美國經濟並未處於危機狀態。貨幣政策:2004年,美聯儲實施了相對寬鬆的貨幣政策。 美聯儲逐步提高利率(從2004年的1%提高到1.75%),但短期利率仍然相對較低。 寬鬆的貨幣政策為黃金的表現創造了支撐,因為黃金通常被視為對沖通脹和貨幣貶值的避險資產。#### **黃金前後的歷史表現**1. 黃金在第一隻黃金ETF通過後大幅反彈,並一直持續到美國ETF開始交易2. 美國黃金ETF GLD在SEC批准後繼續小幅衝刺3. 美國黃金ETF開始交易后不久,市場在接下來的兩個月中下跌了約9%,跌破了ETF通過的價格通過允許更多的交易者通過ETF進行投資,而不必將金屬託管在銀行中,在接下來的幾年裡,更多的資金進入市場,2008年的金融危機將黃金推高至1000美元#### **比特幣現貨ETF的歷史歷程*** 2021 年 2 月,全球首只比特幣 ETF 在加拿大通過,BTC在隨後兩個月衝刺至 65000 的高點後開始下跌,期間經歷了 519 次事件* 2021年10月,美國首只比特幣期貨ETF上市,衝刺6.9萬多月後,開始了一年的陰霾* 全球最大的資產管理公司之一貝萊德於 2023 年 7 月開始申請比特幣現貨 ETF,當月達到 31,800 的高點,然後開始下跌比特幣ETF申請的現狀由從Odaily@OdailyChina借來的圖表說明#### **當前的經濟環境和貨幣政策***經濟環境:2023年是美國宏觀經濟不穩定的一年,年初出現了銀行業危機。 通脹偏高,美國GDP增長疲軟且未完全走出衰退,失業率相對較低,長期和短期債券利率倒掛,經濟面臨經濟挑戰,雖然美聯儲希望軟著陸,但並未走出危機狀態。*貨幣政策:美聯儲2023年加息和縮減資產負債表處於貨幣緊縮狀態。 為了控制通脹,美聯儲實施了極其激進的加息政策,美聯儲將利率提高到5.25%,並沒有停止加息,但已經接近尾聲。 市場預計2024年9月降息BitcoinSpot ETF的通過將允許數千萬新投資者和交易者通過ETF進行投資,進一步提高比特幣的合法性,未來肯定會有更多的資金進入市場。### 總結如上一篇文章所述,下一個牛市開始有3個必要條件:1. 美國證券交易委員會通過即期BTC ETF2. 下一個比特幣減半3. 貨幣寬鬆,市場流動性過剩就目前而言,時機尚未到來,但未來我會根據市場資訊和宏觀變化調整判斷,所以不要忘記關注me@lianyanshe讓我們一起見證BitcoinSpot ETF的歷史時刻和下一輪壯麗的牛市。

牛市手冊:時間預測、ETF 採用及其他

作者:連鎖研究學會

本文是ETF系列「預測比特幣現貨ETF的通過時間和牛市的推出時間“,”比特幣現貨ETF通道會發生什麼?大牛市會到來嗎?“的集合。

內容比較長,為了方便大家閱讀,我把結論放在最上面,建議收藏轉發,這樣在接下來的半年裡,我們可以一起見證BitcoinSpot ETF通過的歷史進程。

首先,預測ETF通過時間和牛市開始時間

牛市情景預測

關於上一輪灰度信託通過的時間,我認為目前最有可能的劇本是:

之所以判斷牛市正式上線是在7月左右,而不是BitcoinSpot ETF生效的時候,是因為我們經常會在減半2-3個月後經歷一波調整,而不是立即,而當前宏觀市場預計降息週期將定在7月。

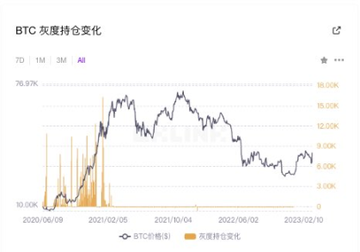

回顧20年牛市的開始:灰度GBTC信託通道之旅

GBTC的二級市場溢價率一度高達30%以上,灰度在2021年2月之後沒有繼續增持BTC。

之前的灰度持有量為654,885 BTC,估計成本為89.31億美元,平均成本僅為約13,700美元。

本輪牛市可能的起點和增量資金

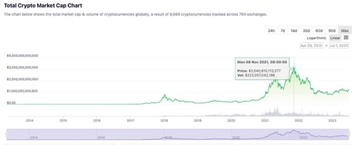

20年,灰度用100億美元為市場帶來約1000億增量資金,21年加密市場總市值高達3萬億,而19年超過1000億元,增長約30倍。

如果再經歷同樣的牛市,資金流入只能看到超過1000億,而貝萊德申請比特幣ETF被視為下一輪牛市的必要條件,ETF真正獲得批准大約需要半年時間(灰度於11月19日申請,4月20日生效,比特幣於5月20日減半)。

那麼僅ETF增量資金就會超過Grayscale現有的基金規模(255億美元),但這還不足以真正有一個大牛市 另一個必要的條件是市場有足夠的貨幣流動性,採用BitcoinSpot ETF后有望為加密市場帶來數千億美元的美元流動性,而總市值的增加至少是萬億,那麼總市值也將超過全球市值最高的公司(目前蘋果)

3 牛市開始的必要條件

然後是比特幣現貨ETF的最終總結

第二,ETF的通過會怎樣? 大牛市會到來嗎?

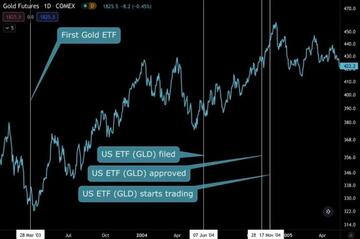

我判斷了美國黃金ETF的歷史,以判斷如果BitcoinSpot ETF通過會發生什麼,並得出以下結論(僅供參考)

1.比特幣現貨 在ETF批准之前,市場有一個持續的預期,可以被認為是有利的資訊

2.比特幣現貨 ETF獲批后仍會有小衝刺

3.比特幣現貨 ETF開始交易后不久,峰值后會出現大幅下跌,甚至低於ETF通過前的價格

接下來是理性分析,大牛市會因為比特幣現貨ETF的通過而到來嗎?

如果BitcoinSpot ETF現在通過,我認為這總體上不是好消息。 因為更多的是影響市場情緒來推動市場資金價格,因為世界經濟尚未復甦,貨幣政策處於極端緊縮狀態,資金仍然難以繼續流入。 當然,有可能保持高水平的衝擊,但時間很難持續,不能指望加密社區能夠有一個獨立的市場,這是很有可能的。 另外,對於熊市出這麼重的利好資訊實在是虧本,在牛市能漲100%,熊市可能漲30%,看看近期美股的表現,如果美股下跌,基本沒戲。 根據目前的資訊,我不認為比特幣現貨ETF的通過會直接開啟大牛市

回顧黃金ETF的通過

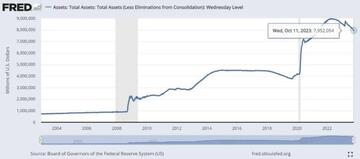

當時的經濟環境和貨幣政策

經濟環境:2004年,美國宏觀經濟環境相對穩定。 當時,美國的國內生產總值(GDP)處於增長趨勢,失業率相對較低,通貨膨脹溫和。 雖然存在一些經濟挑戰,但美國經濟並未處於危機狀態。

貨幣政策:2004年,美聯儲實施了相對寬鬆的貨幣政策。 美聯儲逐步提高利率(從2004年的1%提高到1.75%),但短期利率仍然相對較低。 寬鬆的貨幣政策為黃金的表現創造了支撐,因為黃金通常被視為對沖通脹和貨幣貶值的避險資產。

黃金前後的歷史表現

通過允許更多的交易者通過ETF進行投資,而不必將金屬託管在銀行中,在接下來的幾年裡,更多的資金進入市場,2008年的金融危機將黃金推高至1000美元

比特幣現貨ETF的歷史歷程

比特幣ETF申請的現狀由從Odaily@OdailyChina借來的圖表說明

當前的經濟環境和貨幣政策

*經濟環境:2023年是美國宏觀經濟不穩定的一年,年初出現了銀行業危機。 通脹偏高,美國GDP增長疲軟且未完全走出衰退,失業率相對較低,長期和短期債券利率倒掛,經濟面臨經濟挑戰,雖然美聯儲希望軟著陸,但並未走出危機狀態。 *貨幣政策:美聯儲2023年加息和縮減資產負債表處於貨幣緊縮狀態。 為了控制通脹,美聯儲實施了極其激進的加息政策,美聯儲將利率提高到5.25%,並沒有停止加息,但已經接近尾聲。 市場預計2024年9月降息

BitcoinSpot ETF的通過將允許數千萬新投資者和交易者通過ETF進行投資,進一步提高比特幣的合法性,未來肯定會有更多的資金進入市場。

總結

如上一篇文章所述,下一個牛市開始有3個必要條件:

美國證券交易委員會通過即期BTC ETF

下一個比特幣減半

貨幣寬鬆,市場流動性過剩

就目前而言,時機尚未到來,但未來我會根據市場資訊和宏觀變化調整判斷,所以不要忘記關注me@lianyanshe讓我們一起見證BitcoinSpot ETF的歷史時刻和下一輪壯麗的牛市。