USDe 如何突破 120 億美元,並探討融資利率反轉可能引發的風險

你遇到的理財顧問幾乎都會以複利概念做開場。

每個月投入 500 美元買進指數型基金,年化報酬率 7%,30 年後就是 130 萬美元。聽起來很美好,但到了第 15 年,這 500 美元的月投入已經微不足道,因為房租翻倍、你有了小孩,而「錢夠用」的標準也從「能隨意點酪梨醬」變成「買得起好學區的房子」。傳統理財預設你的花費不會變、資產慢慢增值,但現實卻完全相反。

所以,當你發現有人在加密衍生品市場,用合成美元年化賺 15%–20% 時,第一個想到的不是風險,而是時間——終於有一種收益能趕得上生活支出成長的速度。

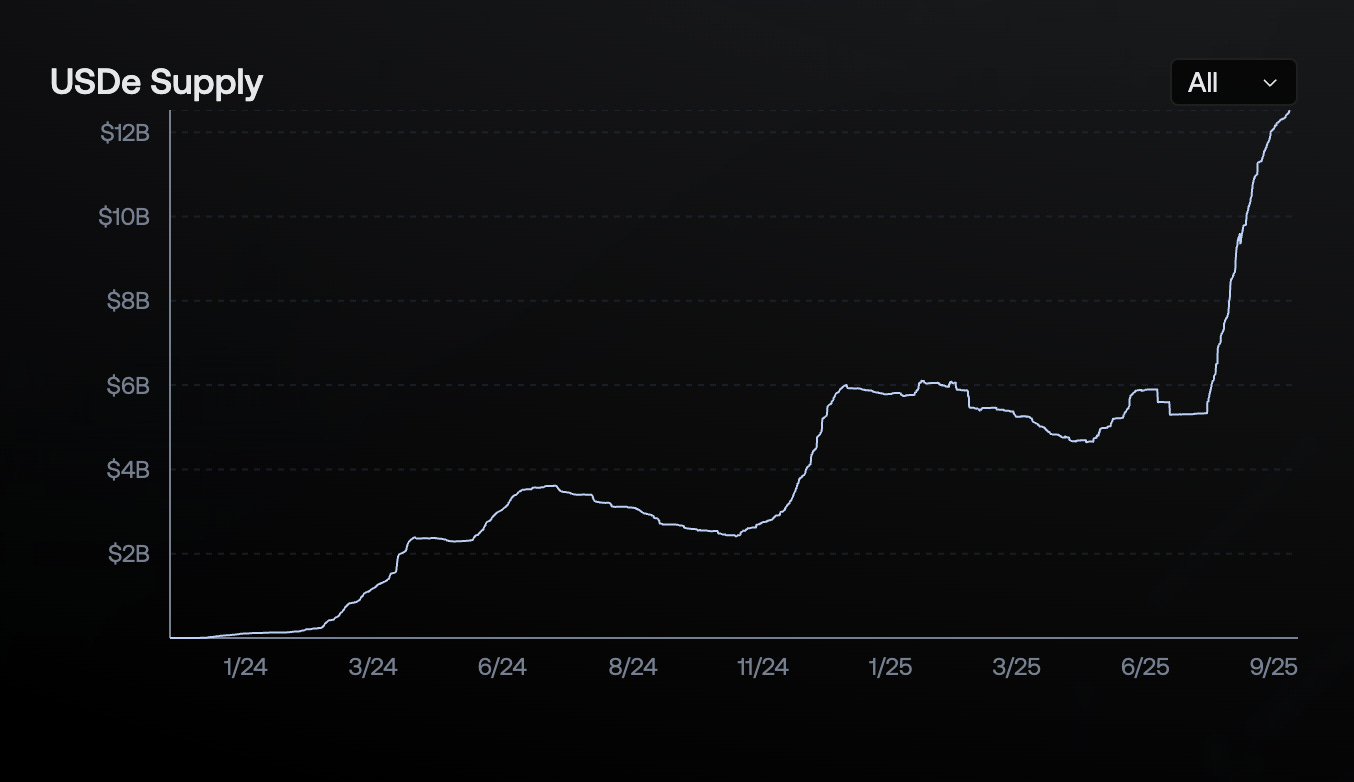

我決定深入研究,主要是因為:一個 18 個月前才誕生的加密協議,流通供應量已速破 124 億美元,創下數位美元史上最快成長紀錄。相比之下,USDT 用了好幾年,直到 2020 年中才達到 120 億美元,USDC 則到 2021 年 3 月才突破 100 億美元。Ethena 的 USDe 真的像金融圈的「通關速跑」刷新了紀錄。

USDe 正在最大化利用加密衍生品市場的結構性低效率。

這也成了所有投資人、監管者與競爭者關注的焦點。

他們為什麼能衝這麼快?真實風險在哪?如此高收益到底能否持續,還是又一次爆發危機前的實驗?

以下是我針對上述核心問題的梳理與思考:

通往加密圈核心地帶的最捷徑

Introduction.com 是一個高信任度私有網絡,專為加密、科技和金融領域最具影響力的 GTM、BD 與高階主管打造。

會員內部享有高度優化的協作環境、交易撮合及成長生態圈。

告別無效雜音,降低摩擦,真正釋放高管社群的價值。

新會員申請現正開放。

👉立即申請

全球最大套利交易

Ethena 找到將加密市場槓桿需求化身為印鈔機的方法,原理其實很簡單:

手上持有加密資產抵押,同時反向做等量永續合約空單,賺取兩者的價差——你可以獲得一種既對沖風險、又穩定生息的合成美元,本質上就是加密圈最強力的「收益引擎」。

更精確說明,使用者想鑄造 USDe,需存入 ETH 或比特幣等加密資產。Ethena 並非單純持有這些資產,而是同步在永續合約交易所開立等額空單。

如果 ETH 漲 100 美元,現貨獲利 100 美元,但空單損失 100 美元。

如果 ETH 跌 500 美元,現貨損失 500 美元,空單獲利 500 美元。

這樣一來,資產以美元計價下能夠絕對穩定。

這叫德爾塔中性頭寸。你既不會因價格波動賺錢,也不會因此虧損。

那 12%–20% 的高收益從哪來?核心有三大來源:

第一,ETH 抵押資產可質押產生 3%–4% 的質押收益。

第二,收益來自做空永續合約收取的「資金費率」。

加密永續合約市場中,做多與做空每 8 小時清算資金費率。在 85% 的時候,多頭大於空頭,所以多頭須支付資金費率給空頭。Ethena 長期持有空單,穩定收割這筆現金流。

2024 年,依持倉組合,BTC 年化資金費率約 11%、ETH 高達 12.6%。這些都屬槓桿用戶真實支付的現金流。

第三,可利用現金等價物及國債等收息,協議夥伴會分配附加收益。例如持有 USDC 能獲忠誠獎勵,持有 USDtb 可獲 BlackRock BUIDL 基金分成。

2024 年,這些收益來源合計讓 sUSDe 持有人創下年均 19% 年化回報。

近幾年主流加密資產資金費平均年化 8%–11%,加上質押和其他收入,整體收益相當亮眼——這正是加密理財的終極目標。

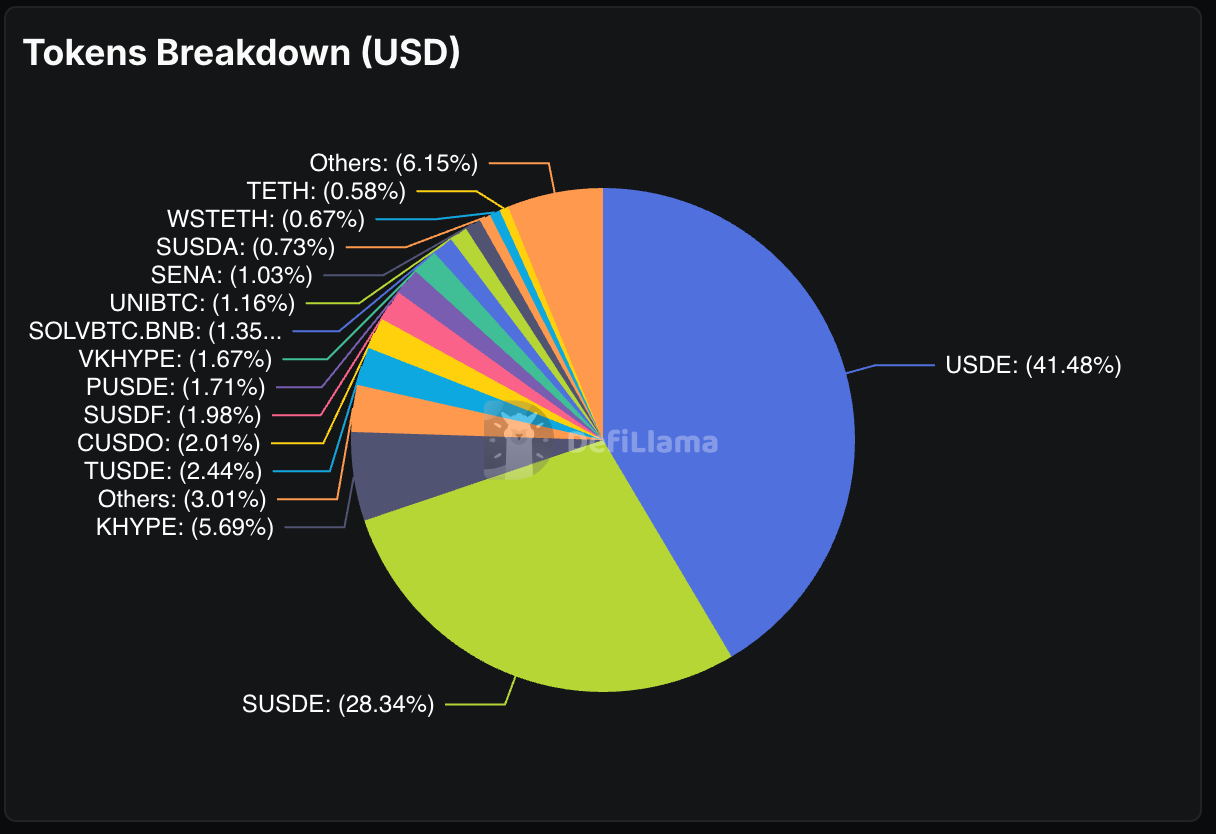

Ethena 生態有四大代幣,各司其職:

USDe 是合成美元,透過德爾塔中性對沖維持 1 美元錨定,只開放白名單用戶鑄造與贖回,須質押才可參與收益分配。

sUSDe 是將 USDe 質押入 ERC-4626 保管庫後換得的收益型版本。目前 Ethena 所有協議收入均歸 sUSDe 持有人,其價值以 USDe 計價,隨協議收益逐步升值,用戶解押冷卻期後可兌回 USDe。

ENA 為治理代幣,持有人可投票決定協議要事,例如支援哪些資產、如何設定風險參數,未來也會用於生態安全治理。

sENA 則代表質押 ENA 後的股權頭寸。規劃中的「Fee Switch」機制,只要協議達到特定條件,部分收入即分配給 sENA 持有人。目前 sENA 已能獲得如 Ethereal 15% 代幣預分配等生態紅利。

但背後核心隱憂是:只有市場持續願意付費做多加密,這遊戲才能繼續。一旦行情逆轉、資金費率轉負,Ethena 就得付錢,而非收錢。此處先不展開……

2025,Ethena 爆發之年

多重因素推動 USDe 成為史上成長最快的數位美元:

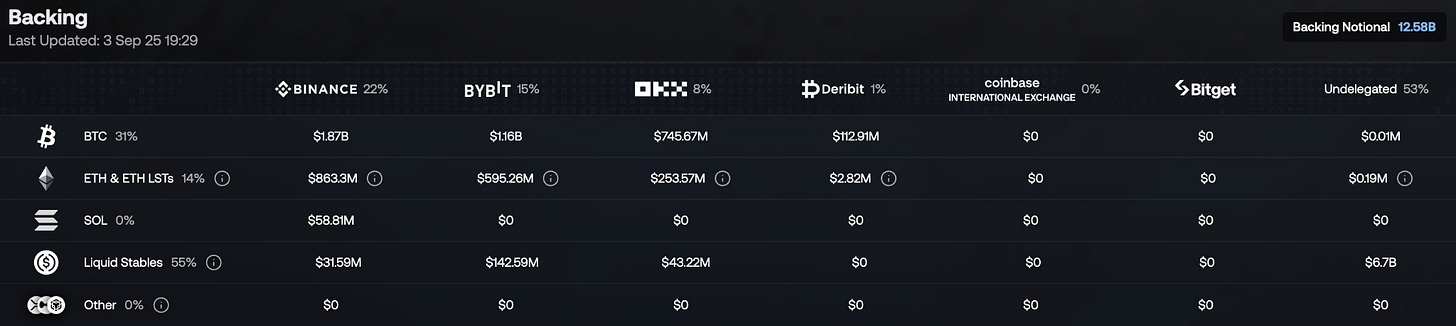

1/ 永續合約市場爆發,主流山寨幣全網未平倉部位 2025 年 8 月高達470 億美元,比特幣未平倉更飆至810 億美元。交易量大增,資金費紅利更豐。

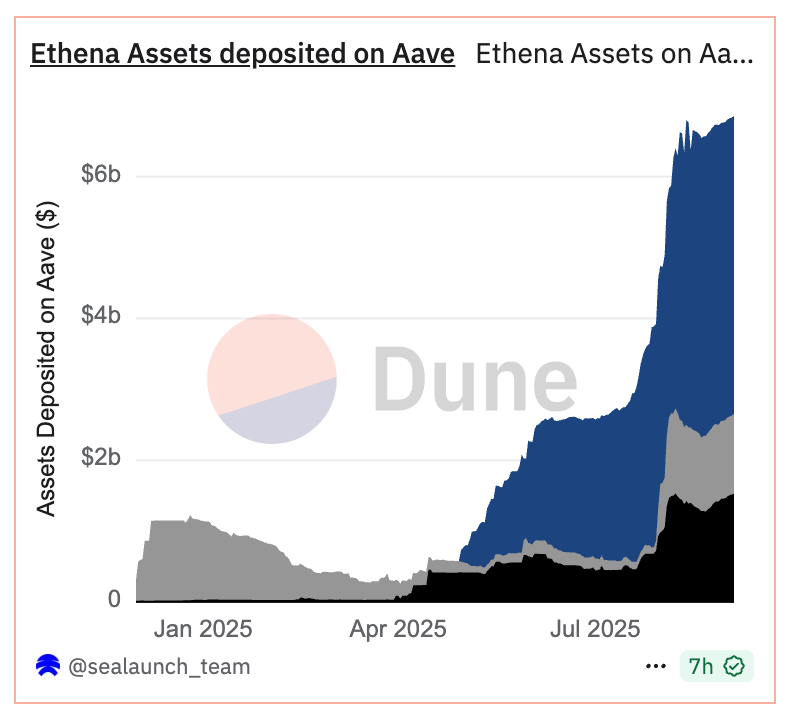

2/ 更快成長來自金融工程玩法極致。用戶將 USDe 質押得到 sUSDe(收益型),再於 Pendle(收益衍生品平台)代幣化,利用代幣在 Aave(借貸協議)抵押循環借出更多 USDe,形成遞迴收益閉環。

「套娃」循環極大放大 USDe 收益。現今 Ethena 資產佔 Pendle 存款總額 70%。

此外,Aave 上也有66 億美元 Ethena 資產。

多層槓桿疊加,瞄準的都是高收益。

3/ SPAC StablecoinX 宣布募資 3,600 萬美元,專門買入 ENA,長期持有。該機構以「永久資本」型態成為結構性買方,減輕市場賣壓,推進治理去中心化。

4/ Ethereal 永續 DEX,特別為 USDe 打造,主網還沒上線就吸引10 億美元 TVL。用戶存入 USDe 能薅積分、爭取未來空投,創造 USDe 新一波需求並預熱首個基於 Ethena 基礎架構的原生應用。

5/ Ethena 推出合規型 L2 Convergence Chain,與 Securitize 合作,專為傳統金融打造合規基礎設施。鏈上以 USDe 為 gas,直接針對受限機構資金,帶動結構性需求。

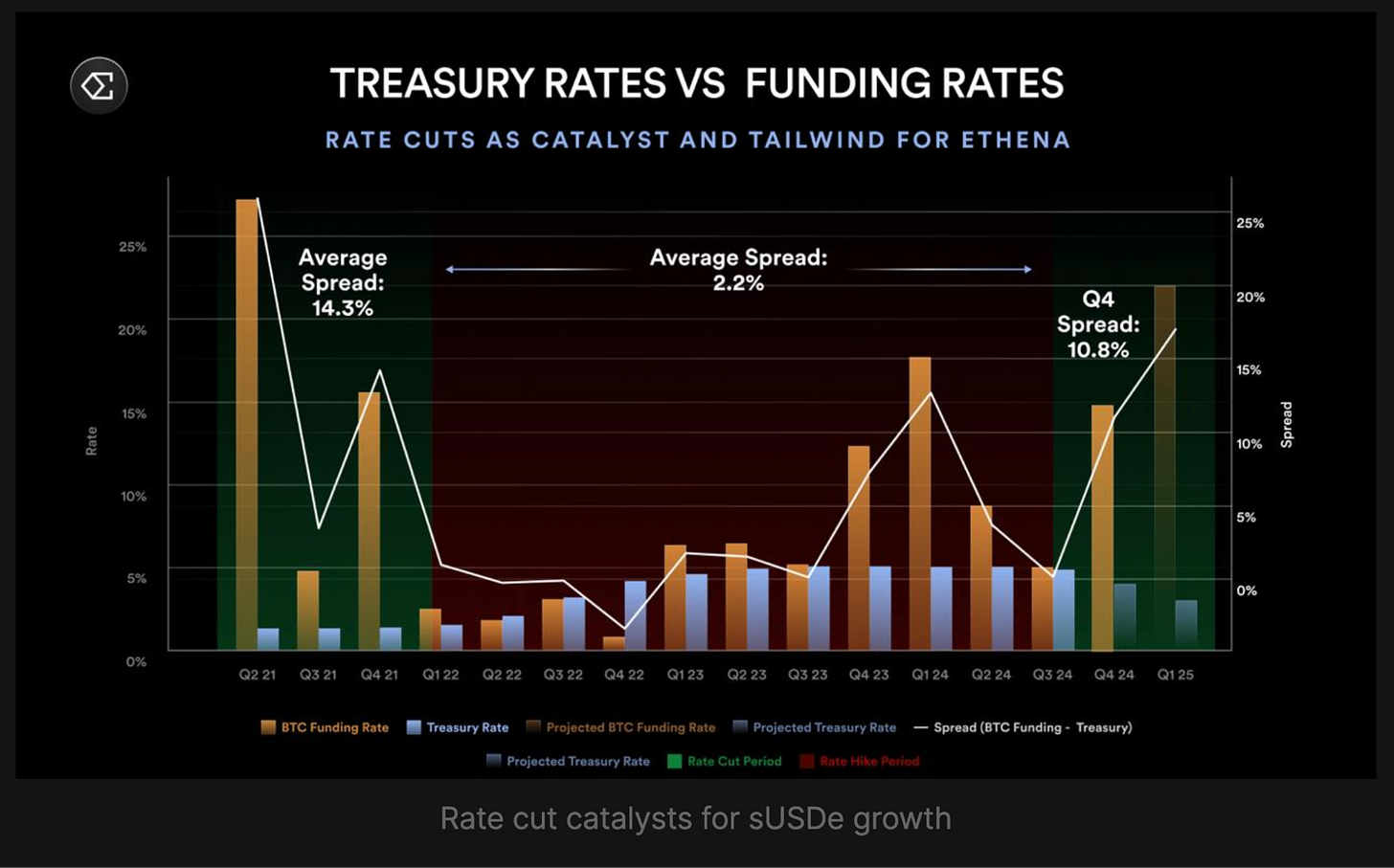

6/ 市場預期 2025 年底前美聯儲將降息兩次,9 月降息機率達 80%。降息通常提升風險偏好,丟高資金費率。USDe 收益與美聯儲利率呈負相關,降息將大幅推高 Ethena 賽道收入。

7/ Ethena 分潤提案已獲治理批准,分潤條件設有 5 項指標,目前已滿足 4 項:

USDe 供應量超 60 億(現為 124 億)、協議營收超 2,500 萬(已達 5,000 萬)、整合 Binance/OKX(已完成)、儲備基金達標(已完成)。最後是 sUSDe 利差需高於 sUSDtb 至少 5%。一旦達成,就會給 ENA 分紅。

這些門檻由治理機制制定,旨在守護協議與 sENA 持有人,防止分紅過早或過度。每項指標都體現協議的成熟度、財務健康及市場整合度。Ethena 想要確保分紅可持續且夠吸引人,然後才全面釋放。

此外,Ethena 正積極與傳統金融及加密交易所結合,USDe 現已登陸 Coinbase、Telegram 錢包等主流平台。

機構圈 FOMO

不同於過往加密原生穩定幣,USDe 正引發傳統金融機構高度關注。

Coinbase 機構客戶已可直接申購 USDe。CoinList 透過其賺幣計畫為 USDe 提供 12% 年化回報。Copper、Cobo 等託管大廠也為 Ethena 儲備資產提供託管保障。

這些服務面向機構投資人,直接滿足合格投資人和機構客戶在加密市場的接入、託管以及相關需求。

此布局與 USDC、USDT 當年拓展機構市場路徑相似,但時間縮短許多。傳統穩定幣打通合規、建立機構關係往往要數年,Ethena 只花了幾個月,既因監管成熟,也因高收益太具吸引力。

機構進場帶來信任,信任吸引更多資金,資金擴大資金費收入,帶來更高收益,反過來又吸引機構,只要機制穩固,這個正向循環會不斷加速。

必須強調,USDe 問世時已不需再對世界證明穩定幣的用途、安全或合規。USDT、USDC 已鋪好機構採用、監管認可、基礎建設路徑,USDe 直接接力往上衝。

槓桿套娃

Pendle 和 Aave 資產高度集中,令風險管理者憂心單點失效。Ethena 一旦失靈,受害的不只是 USDe 持有人,整個依賴 Ethena 流動性的 DeFi 版圖都會重傷。

只要 Ethena 失效,Pendle 將損失 70% 業務、Aave 資金大幅流出,依賴 USDe 策略全數被迫平倉。那就是不僅某個穩定幣脫錨,更是 DeFi 清算危機。

最可怕的是大家怎麼「用」Ethena。Aave/Pendle 遞迴借貸循環極大加速收益與風險倍增。

用戶先將 USDe 質押成 sUSDe,再於 Pendle 代幣化成 PT token,PT 可抵押到 Aave 借出更多 USDe,如此循環。每套一次都放大 USDe 收益曝險,也疊加市場波動和流動性風險。

此模式極像 2008 年金融危機前的 CDO-squared 結構——用 USDe 作抵押,循環借出同類資產,打造難以快速清算的遞迴槓桿鏈條。

也許我太敏感,但只要資金費率長期為負,USDe 就會遭遇大量贖回、槓桿頭寸連環爆倉、依賴 USDe TVL 的協議資金急撤,清算潮可能比協議防線還快。

所有高收益策略終將碰到同一個問題:一旦模式失靈怎麼辦?對 Ethena 而言,以下情境都可能引發清算潮:

最直接的就是資金費率顯著轉負。若市場持續轉空,Ethena 得支付而不是獲取資金費。截至目前其儲備金約6,000 萬美元,但總歸有限。

迫切風險還有交易所對手失效。儘管 Ethena 現貨資產採鏈下託管,但空單仍仰賴主流交易所。一旦交易所失效或安全事故爆發,Ethena 必須瞬間遷移部位,否則暫失德爾塔中性對沖防禦。

Aave/Pendle 槓桿閉環還帶來額外清算風險。只要 USDe 收益急降,遞迴借貸很快陷入負回報,引爆連鎖減倉,短期內讓 USDe 拋售壓力暴增。

合規壓力也正在升高。歐洲監管機構已逼使 Ethena 由德國遷移至英屬維京群島,隨帶息穩定幣日益受關注,後續合規門檻和限制可能只增不減。

穩定幣新戰爭

Ethena 徹底重塑穩定幣競賽格局。過去大家比錨定、採用及合規,USDC 主打透明合規對抗 USDT,算法穩定幣強調去中心化。

USDe 把競賽切換到收益層——這是首度讓用戶在美元錨定同時享有雙位數收益的主流穩定幣,讓傳統非分潤型穩定幣發行方壓力驟增。

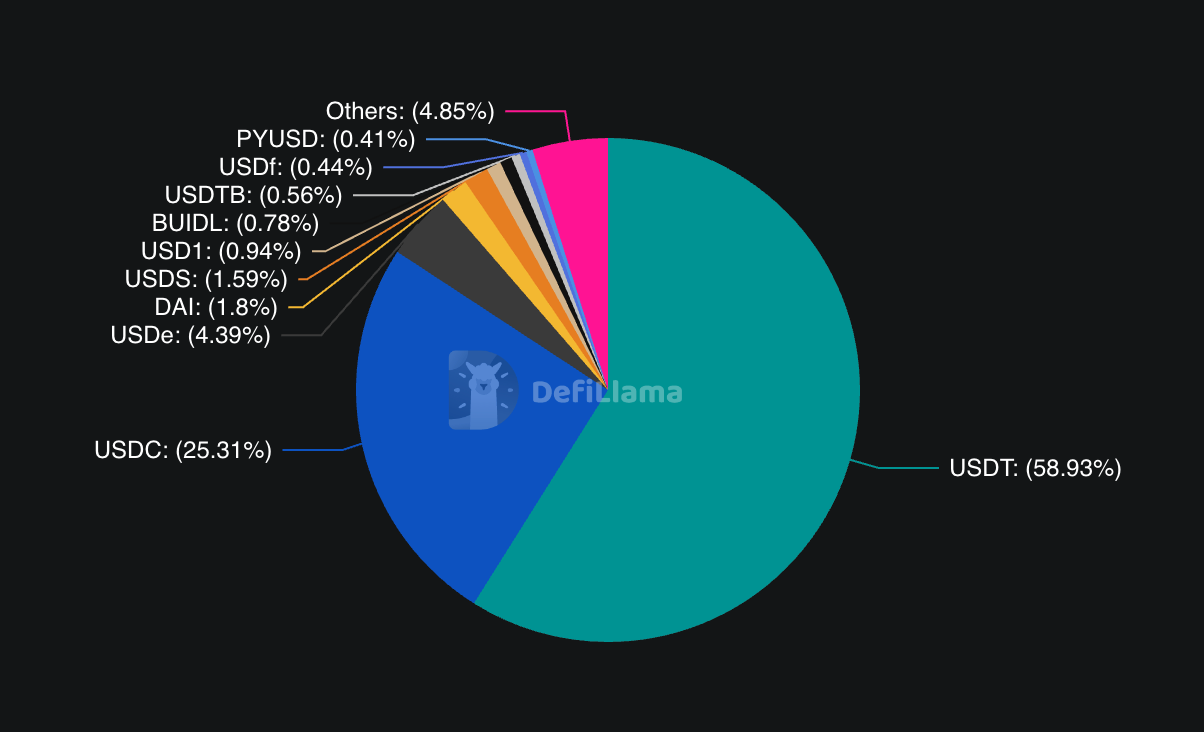

市場也立刻反饋。USDe 目前穩定幣市場份額已超 4%,僅次於 USDC(25%)、USDT(58%),且成長速度遙遙領先。USDT 12 個月成長率 39.5%,USDC 為 87%,USDe 高達 200%。

若趨勢延續,穩定幣市場將全面洗牌,用戶勢必從無收益轉向有收益。

傳統穩定幣不是選擇分潤,就是只能眼睜睜看份額流失。

儘管風險不小,Ethena 增速仍不減。協議剛批准 BNB 納入抵押品,XRP 和 HYPE 也達上鏈門檻,合成美元生態已擴展至 BTC、ETH 之外。

最終考驗在於 Ethena 能否在控管系統性風險下長期維持收益優勢。做得到,將成為全球首個可規模化、可持續的加密高收益美元;做不到,則會是追逐高收益的又一個失敗案例。

不論結局如何,USDe 破 120 億美元的速度證明,只要創新加持市場需求,金融產品擴張快得超出想像。

本週深度解析到此。

下次見,請持續保持好奇心,

免責聲明:

- 本文轉載自 [TOKEN DISPATCH],著作權歸原作者 [Thejaswini M A] 所有。如有疑義,請洽 Gate Learn 團隊協助。

- 免責聲明:文中觀點僅為作者個人意見,不構成任何投資建議。

- 本譯文由 Gate Learn 團隊製作,未經授權不得轉載、複製或抄襲。

相關文章

Solana需要 L2 和應用程式鏈?

Sui:使用者如何利用其速度、安全性和可擴充性?

錯誤的鉻擴展程式竊取分析

在哪種敘事中最受歡迎的掉落?

由幣安實驗室支持的必試專案,提供額外權益質押獎勵(包括分步指南)