事實上,穩定幣並不一定穩定

2025年11月前兩週,去中心化金融(DeFi)領域曝露出學界多年警示的根本缺陷。Stream Finance的xUSD崩盤、Elixir的deUSD及多種合成穩定幣接連爆雷,並非單一管理失誤,而是揭示DeFi生態系統在風險控管、透明度及信任機制上的結構性問題。

Stream Finance崩潰,並非智能合約漏洞攻擊,也非傳統預言機操控,而是更深層的危機:基礎金融透明度的缺失被「去中心化」包裝掩蓋。當外部基金經理在毫無有效監管下虧損9,300萬美元,並引發2億8,500萬美元跨協議風險傳染;當整個「穩定幣」賽道即使維持錨定,一週內TVL仍蒸發40-50%,我們必須正視DeFi目前的本質現實:產業仍未吸取教訓。

更根本的問題在於,激勵結構獎賞不顧風險者、懲罰謹慎者,而危機發生時,全行業共同承擔損失。金融圈一句老話再次驗證:若你不清楚收益來源,你本身就是收益。當協議以不公開策略承諾18%年化,而主流借貸平台僅有3-5%,這部分收益實質上就是消耗存款人本金。

Stream Finance機制與風險蔓延

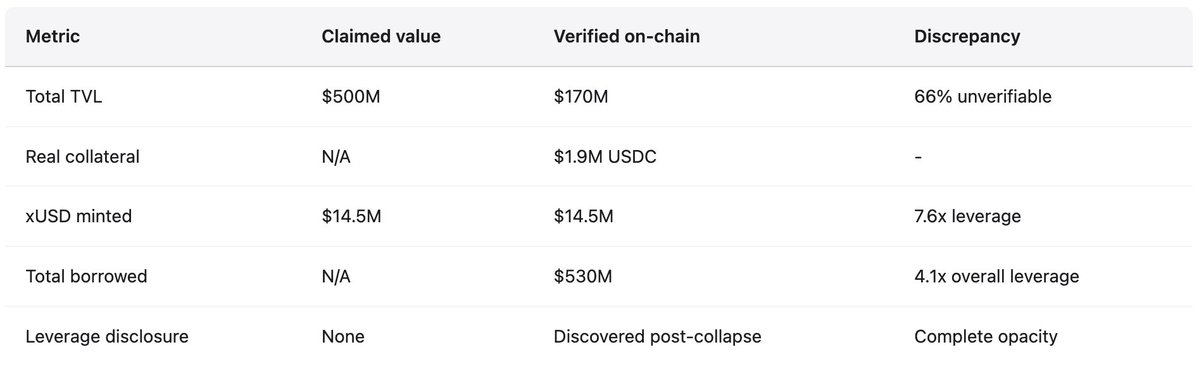

Stream Finance自稱收益優化協議,透過收益型穩定幣xUSD為USDC存款提供18%年化回報。官方策略宣稱採用「delta中性交易」、「對沖做市」,但未揭露實際操作細節。同期Aave為USDC存款僅提供4.8%年化,Compound略高於3%。以金融常識來看,這種高於市場三倍的回報理應引發質疑,卻仍吸引用戶蜂擁存入數億美元。崩盤前,1枚xUSD價格曾達到1.23 USDC,反映所謂複利收益。xUSD宣稱資產管理規模3億8,200萬美元,但DeFiLlama資料顯示其TVL高峰僅2億美元,表示超過六成資產無法鏈上驗證。

Yearn Finance開發者Schlagonia事後揭露,Stream的實際機制是以金融工程名義掩蓋系統性詐欺。Stream透過遞迴借貸製造無抵押合成資產:用戶存入USDC,Stream用CowSwap兌換成USDT,然後在Elixir鑄造deUSD(因高收益激勵被選中),再將deUSD跨鏈至Avalanche等鏈,存入借貸市場借出USDC,完成一輪循環。儘管類似抵押借貸,但複雜度及跨鏈依賴已令人憂心。Stream不僅如此,還將借出的USDC再度鑄造xUSD,導致xUSD供應遠超實際抵押。可驗證USDC僅190萬美元,卻鑄出1,450萬美元xUSD,合成資產膨脹7.6倍。這等同於無準備金、無監管、無最後貸款人的「部分準備金銀行」。

與Elixir的循環依賴使結構更加脆弱。Stream在膨脹xUSD時,向Elixir存入1,000萬美元USDT,擴大deUSD規模。Elixir用這些USDT兌換成USDC,存入Morpho借貸市場。11月初,Morpho平台USDC供應超過7,000萬美元,借出逾6,500萬美元,Elixir和Stream為主導。Stream持有約90% deUSD(7,500萬美元),Elixir抵押主要來自Morpho對Stream的貸款。兩者互為抵押,註定同進退,金融「近親繁殖」導致系統性脆弱。

產業分析師CBB在10月28日公開預警:「xUSD鏈上抵押約1億7,000萬美元,但借貸協議負債約5,300萬美元,槓桿4.1倍且多為流動性差的頭寸。這不是收益農業,是極端投機。」Schlagonia早在崩盤前172天就公開指出,只需五分鐘查倉即能預見失敗。警告明確卻被逐利用戶、追求手續費的策展人和協議普遍忽略。Stream於11月4日宣布外部基金經理虧損9,300萬美元後,平台立即凍結提領。贖回機制缺失,恐慌蔓延,持有人搶在流動性稀缺的二級市場拋售xUSD。數小時內,xUSD暴跌77%,剩下0.23美元。原本承諾穩定與高收益的穩定幣一天內跌去四分之三。

風險蔓延數據

DeFi研究機構Yields and More(YAM)統計,Stream相關直接債務風險敞口達2億8,500萬美元,波及多個項目。包括:TelosC對Stream資產抵押貸款1億2,364萬美元(最大敞口)、Elixir Network透過Morpho金庫借出6,800萬美元(占deUSD抵押65%)、MEV Capital2,542萬美元(其中預言機凍結xUSD價格時約65萬美元壞帳)、Varlamore1,917萬美元、Re7 Labs分別為1,465萬和1,275萬美元,Enclabs、Mithras、TiD、Invariant Group持有較小頭寸。Euler壞帳約1億3,700萬美元。總凍結資金逾1億6,000萬美元。研究者提醒名單不完整,警告「可能還有更多穩定幣/金庫受影響」,崩盤數週後風險仍未全揭露。

Elixir的deUSD因65%儲備用於Stream私有Morpho金庫貸款,48小時內從1.00美元暴跌至0.015美元,成為自2022年Terra UST以來崩盤最快的主流穩定幣。Elixir為非Stream的約八成deUSD持有人以1.00美元USDC贖回,保障大部分社群,但成本巨大並由Euler、Morpho、Compound分攤。隨後Elixir宣布全面終止穩定幣業務,承認信任已不可恢復。市場反應顯示系統信心崩潰。Stablewatch數據顯示,收益型穩定幣在Stream崩盤後一週TVL損失40-50%,儘管多數仍維持掛鉤。這代表即便無技術風險的協議也有約10億美元資金撤離。用戶難以辨別真偽,選擇全面撤出。DeFi總TVL在11月初下滑200億美元,市場已將風險傳染計入價格,而非僅針對單一協議反應。

2025年10月:6,000萬美元引發連鎖清算

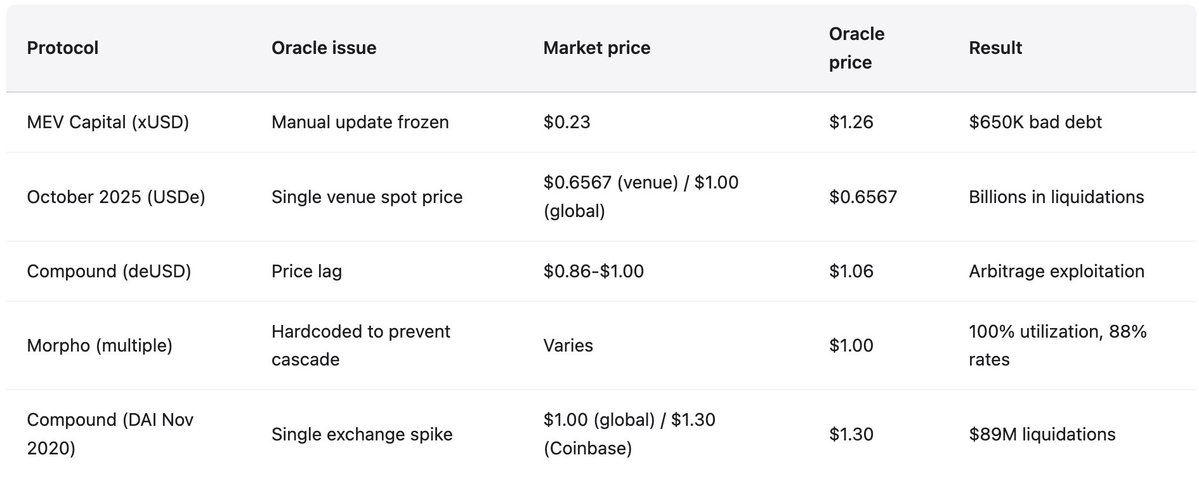

Stream Finance崩盤前不到一個月,鏈上取證顯示加密市場並非行情拋壓,而是利用既有漏洞的機構級精確攻擊。2025年10月10-11日,6,000萬美元定點拋售導致預言機失效,促成DeFi體系大規模連鎖清算。這不是對真實受損頭寸的過度槓桿,而是預言機設計缺陷遭大規模利用——此類攻擊自2020年2月以來已多次發生。

10月10日UTC 5:43,6,000萬美元USDe在單一交易所遭砸盤。若預言機設計合理,應由多元價格源與時間加權吸收衝擊,防範操控。但實際上,預言機直接參照被操縱交易所現價,及時下調抵押品價值(wBETH、BNSOL、USDe),連鎖清算立即啟動。數百萬筆清算請求同時並發,系統超負荷。做市商API失效、提領受阻,無法掛單,流動性瞬間消失,清算鏈式反應自我放大。

攻擊手法與歷史案例

預言機上報單一交易所操縱價格,儘管其他市場價格幾乎未異動。主交易所USDe報0.6567美元、wBETH為430美元,其他市場價格僅微幅偏離。鏈上流動性池幾乎未受影響。Ethena創辦人Guy Young指出,「事件期間有超過90億美元穩定幣抵押品可隨時贖回」,基礎資產未受損。然而,預言機按操縱價格清算,頭寸被虛假價格摧毀。

這與2020年11月Compound遭遇Coinbase Pro DAI短時拉升至1.30美元(其他市場1.00美元)導致8,900萬美元清算如出一轍。平台不同,漏洞相同。2020年2月bZx(Uniswap操縱盜取98萬美元)、2020年10月Harvest Finance(Curve操縱盜取2,400萬美元並引發5,700萬美元擠兌)、2022年10月Mango Markets(多平台操縱提走1,170萬美元)皆屬同理。2020-2022年間,41起預言機操控共盜走4,032萬美元。產業回應遲緩,多數平台仍採用現貨型預言機且冗餘不足。市場放大效益日益明顯。Mango Markets僅用500萬美元操縱即提走1,170萬美元,放大23倍。2025年10月6,000萬美元砸盤引發更大規模擴張。攻擊方式未變,系統規模擴大但核心漏洞未改。

歷史規律:2020-2025年失敗案例

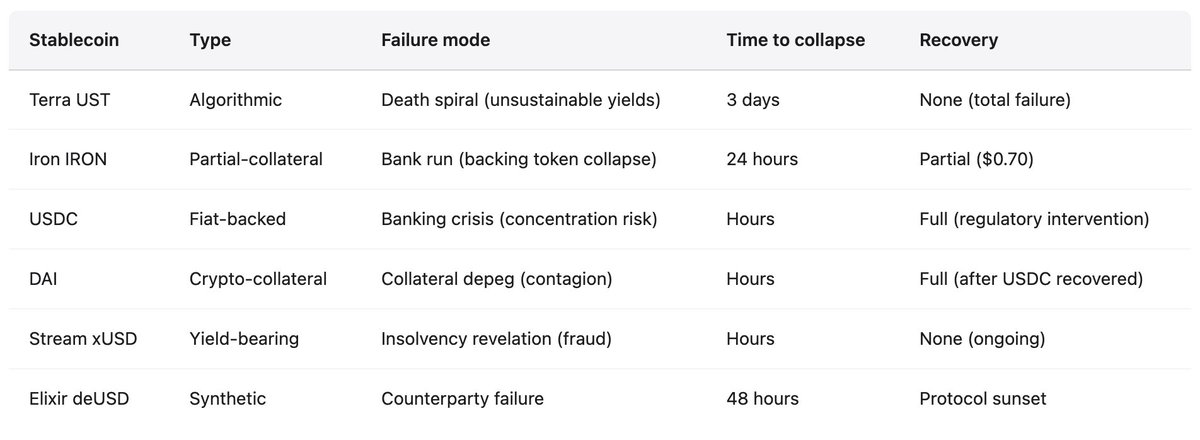

Stream Finance的失敗既非偶然,也非首次。DeFi系統多次爆發穩定幣危機,每次均曝露相似結構性漏洞,產業卻在更大規模上反覆犯同樣錯誤。過去五年,失敗案例高度一致:算法或部分抵押穩定幣為吸引用戶開出高額利率,收益來自代幣增發或新資金補貼,並非實際業務收入。協議槓桿極高、抵押率不透明、協議間循環依賴(A抵押B、B再抵押A)。一旦外部衝擊揭示資不抵債或補貼難以為繼,用戶集體擠兌、抵押品暴跌、連鎖清算,結構幾天或數小時內徹底崩潰。風險將傳導至所有接受失敗穩定幣抵押或持有其頭寸的協議。

2022年5月:Terra(UST/LUNA)

損失:450億美元市值三天歸零。UST為算法穩定幣,靠LUNA銷鑄機制背書。Anchor協議為UST存款提供19.5%不可持續年化,約75% UST流入Anchor賺收益。系統依賴持續資金流入維持掛鉤。誘因:5月7日Anchor提領3.75億美元,隨後大量UST拋售引發脫鉤。用戶為退出將UST換LUNA,LUNA供應三天從3.46億暴增至6.5兆,進入死亡螺旋,雙幣歸零。崩盤波及Celsius、Three Arrows Capital、Voyager Digital等多家加密借貸平台。Terra創辦人Do Kwon於2023年3月遭逮捕,面臨多項詐欺指控。

2021年6月:Iron Finance(IRON/TITAN)

損失:20億美元TVL 24小時內歸零。IRON為部分抵押幣,75% USDC、25% TITAN。高達1,700% APR的激勵吸引巨量資金。大戶開始用IRON贖USDC,TITAN拋壓自我強化,TITAN從64美元跌至0.00000006美元,IRON抵押品全毀。教訓:部分抵押在極端情況下無法自保,套利機制在背書幣陷死亡螺旋時完全失效。

2023年3月:USDC

脫鉤:矽谷銀行爆雷、33億美元儲備遭凍結,USDC最低跌至0.87美元(跌13%)。作為「全額法幣抵押+定期審計」穩定幣,理論上不應發生此類風險。最終靠FDIC系統性風險豁免擔保SVB存款才恢復掛鉤。風險傳染:DAI超過50%抵押為USDC,導致Aave自動清算3,400多筆、合計2,400萬美元。證明即使合規穩定幣也面臨集中風險及對傳統銀行體系依賴。

2025年11月:Stream Finance(xUSD)

損失:9,300萬美元直接損失、生態總敞口2億8,500萬美元。機制:遞迴借貸製造無抵押合成資產,實際抵押膨脹7.6倍。70%資金由匿名外部管理人鏈下運作,完全無儲備證明。現況:xUSD價格0.07-0.14美元(較錨定價跌87-93%),流動性趨近零,提領無限期凍結。多起訴訟已展開,Elixir全面終止,產業資金大規模撤離收益型穩定幣。

所有案例均曝露同樣失敗規律。不可持續高收益:Terra(19.5%)、Iron(1,700% APR)、Stream(18%)皆脫離實際營收。循環依賴:UST-LUNA、IRON-TITAN、xUSD-deUSD互為風險放大器。資訊不透明:Terra掩蓋Anchor補貼成本,Stream七成操作鏈下,Tether屢遭質疑儲備。部分抵押或自發代幣抵押:依賴高波動或自發幣作抵押,壓力下易陷死亡螺旋,抵押品暴跌正發生在最需要時。預言機操控:價格源凍結或遭操縱阻止正常清算,將價格發現變為信任危機,壞帳持續累積導致系統資不抵債。結論明確:穩定幣並不穩定。它穩定,直到瞬間崩盤,往往只需數小時。

預言機失效與基礎設施崩潰

Stream崩盤時,預言機問題一覽無遺。xUSD實際市場價跌至0.23美元,多數借貸協議為防連鎖清算而將預言機價格鎖定在1.00美元甚至更高。此舉雖意在穩定,卻徹底割裂市場與協議行為。硬編碼不是技術失誤,而是策略選擇。許多協議以手動更新預言機避免短期波動清算,但當價格下跌反映真實資不抵債時,此舉將引發災難。

協議面臨三難:採用即時價格,波動期間易遭操控引發連鎖清算,正如2025年10月案例。採用延遲價格或TWAP,難以反映真實風險,壞帳累積,Stream崩盤時預言機顯示1.26美元,實際0.23美元,MEV Capital單筆壞帳65萬美元。手動更新則導致中心化與主觀干預,能以凍結預言機掩蓋資不抵債。三種做法皆造成數億甚至數十億美元損失。

極端壓力下的基礎設施承載力

2020年10月Harvest Finance遭攻擊後,TVL自10億美元跌至5,990萬美元,明確展現:預言機系統須考慮極端壓力下的基礎設施承載力,清算機制必須設速率限制與熔斷,交易所需10倍冗餘能力。但2025年10月再度證明,這項教訓未被機構落實。數百萬帳戶同時清算,數十億美元頭寸一小時內平倉,訂單簿瞬間掃空且因系統過載無法補單,基礎設施與預言機同步失效。技術方案其實已存在,卻因正常時期追求效率與利潤未被採用。

若你無法明確收益來源,你並非賺取收益,而是成為他人收益的成本。此道理並不複雜,但數十億美元仍流入黑箱策略,只因人們寧願相信「美麗的謊言」而非「殘酷的真相」。下一個Stream Finance此刻已在運作。

穩定幣並不穩定。去中心化金融既不去中心化,也不安全。沒有明確來源的收益並非利潤,而是帶著倒數計時的竊盜。這是透過巨大代價反覆驗證的事實,而非觀點。唯一的問題是,我們會否真正行動,或再次付出200億美元重蹈覆轍。歷史顯示,答案多半是後者。

免責聲明:

- 本文轉載自[yq_acc],版權歸原作者[yq_acc]所有。如有異議,請洽Gate Learn團隊,團隊將及時處理。

- 免責聲明:本文觀點僅代表作者個人立場,不構成任何投資建議。

- 本文其他語言版本由Gate Learn團隊翻譯,除特別說明外,禁止轉載、分發或抄襲譯文內容。

相關文章

Solana需要 L2 和應用程式鏈?

Sui:使用者如何利用其速度、安全性和可擴充性?

錯誤的鉻擴展程式竊取分析

在哪種敘事中最受歡迎的掉落?

由幣安實驗室支持的必試專案,提供額外權益質押獎勵(包括分步指南)