The Rise of Bitcoin: New Opportunities to Boost Liquidity

With technological advancements, Bitcoin’s liquidity is gradually improving. These projects have greatly promoted the development of the Bitcoin ecosystem by providing innovative solutions and convenient trading features.

1. Introduction

Since Satoshi Nakamoto released the Bitcoin white paper in 2009, Bitcoin has been hailed as “digital gold,” holding an unshakeable position in cryptocurrency. Its decentralization, scarcity, and security have enhanced its appeal as a long-term store of value.

In contrast, since its launch in 2015, Ethereum has quickly become another central pillar of the blockchain industry due to its powerful smart contract platform and flexible development environment. Ethereum’s smart contract capabilities offer limitless possibilities for the development of decentralized applications (dApps), leading to significant achievements in decentralized finance (DeFi) and non-fungible tokens (NFTs).

Although Bitcoin holds a prominent position in the crypto world, it faces some unique challenges compared to Ethereum:

Lack of Smart Contract Platform: The Bitcoin ecosystem lacks a robust smart contract platform, limiting the development of complex dApps and DeFi projects.

Underutilization of Assets: For many Bitcoin holders, a major challenge is the underutilization of their assets, leading to missed opportunities for profit in emerging sectors like DeFi and NFTs.

Fragmentation Across Blockchain Networks: Bitcoin is dispersed across multiple independent blockchain networks and second-layer solutions. These networks may lack effective interoperability and compatibility, thus restricting Bitcoin’s application and liquidity.

Despite Bitcoin’s relatively simple original design, its community and developers continuously drive technological innovation to enhance its functionality and usability. The SegWit update addresses the issue of transaction malleability and increases block capacity by separating transaction information from signature data. The Taproot update introduces Schnorr signature technology, enhancing transaction privacy and efficiency while laying the groundwork for on-chain smart contract development. Additionally, the BRC-20 standard allows the Bitcoin network to support the creation and trading of tokenized assets, expanding its use cases and bolstering its competitiveness in decentralized finance and other blockchain applications. This provides potential and a foundation for Bitcoin’s financial application scenarios.

Entrepreneurs are forging ahead, continuously exploring new solutions and application scenarios. With technological advancements, Bitcoin’s liquidity is gradually improving. GeekCartel aims to help users understand the development and technical principles of various Bitcoin liquidity solutions by summarizing these projects. This comprehensive perspective helps users leverage their Bitcoin assets better and explore additional application scenarios.

2. Exploring Bitcoin Liquidity: New Paths to Enhance Application and Value

Babylon: Bringing Bitcoin Security to the PoS Ecosystem

Babylon is a Layer 1 PoS chain developed based on the Cosmos SDK. Babylon proposes a Bitcoin staking protocol designed as a modular plugin that can be used on top of various PoS consensus algorithms, providing a primitive for restaking protocols.

Babylon can extend Bitcoin’s security to numerous PoS chains, such as Cosmos, Binance Smart Chain, Polkadot, Polygon, and other blockchains, with solid and interoperable ecosystems, creating a more robust and unified ecosystem.

Babylon achieves Bitcoin security sharing through the Bitcoin timestamp protocol and the Bitcoin staking protocol.

Bitcoin Timestamp Protocol: Babylon enhances the security of PoS protocols by sending the hash values of PoS blocks and their validator signatures to the Bitcoin blockchain while providing Bitcoin’s timestamp service. This process involves several key steps:

- Checkpointing: At the end of each epoch, honest validators sign the hash value of the last PoS block of that epoch and submit this hash along with their signatures as a checkpoint to the Bitcoin network. Due to the immutability and chronological order of the Bitcoin blockchain, these checkpoints provide an unalterable proof of time.

- Slashing Mechanism: If a validator is determined to have acted maliciously (e.g., signing conflicting blocks), their staked funds will be slashed. The checkpoints on the Bitcoin blockchain provide time-based evidence supporting the slashing action, proving that the malicious behavior indeed occurred before a specific point in time.

The Bitcoin timestamp protocol can also address long-range attacks in PoS systems. A long-range attack involves validators un-staking their tokens and then forking the blockchain from a point in history when they were still stakers. This issue is inherent to PoS systems and cannot be fully resolved by improving the PoS consensus mechanism. Both Ethereum and Cosmos, among other PoS chains, face this challenge.

By introducing Bitcoin timestamps, PoS chain data will be stored on the Bitcoin blockchain with Bitcoin timestamps. Even if someone attempts to create a fork of the PoS chain, the corresponding Bitcoin timestamps will certainly be later than those of the original chain, rendering long-range attacks ineffective.

Bitcoin Staking Protocol: The Bitcoin staking protocol allows Bitcoin holders to stake their idle Bitcoin to enhance the security of PoS chains and earn rewards.

The core infrastructure of the Bitcoin staking protocol is the Control Plane between Bitcoin and PoS chains, as illustrated in Figure 1 below.

Figure 1: System Architecture with Control Plane and Data Plane Image source: Bitcoin Staking Protocol Whitepaper

The Control Plane is implemented as a chain to ensure it is decentralized, secure, censorship-resistant, and scalable. The Data Plane represents the PoS chains. The Control Plane is responsible for several key functions, including:

- Providing Bitcoin Timestamp Services: Synchronizes PoS chains with the Bitcoin network using Bitcoin timestamps.

- Acting as a Marketplace: Match Bitcoin stakes and the PoS chains and track the staking and validation information, such as EOTS key registration and refreshment;

- Recording the finality signatures of the PoS chains.

Babylon employs advanced cryptographic techniques, such as EOTS, to convert slashing penalties from PoS attacks into Bitcoin UTXOs that can be destroyed.

EOTS is a unique digital signature scheme where signing different blocks at the same height reveals the key. The Bitcoin network uses the UTXO model to track transactions and account balances. Each c represents a specific amount of Bitcoin at a particular address, which the holder of the private key for that address can control.

When PoS validators stake Bitcoin to participate in the network’s consensus process, their staked Bitcoin is locked in a specific UTXO. Using EOTS ensures that if validators violate the protocol (e.g., signing two blocks at the same height), their private key will be exposed. Once the private key is leaked, it can sign a transaction that sends the originally staked Bitcoin to a burn address. This way, the dishonest validator is economically penalized for their misconduct.

In summary, Babylon is a Layer 1 blockchain that extends Bitcoin’s security to multiple PoS chains through Bitcoin timestamping and Bitcoin staking protocol, enhancing the security of these chains and providing earning opportunities for Bitcoin holders. Its unique staking scheme allows Bitcoin holders to stake BTC without bridging. However, since the staked BTC is locked in smart contracts and presented as unspent in the UTXO, an increase in staking could lead to slower transaction processing and higher transaction fees on the Bitcoin network. This is one of the main challenges Babylon faces.

Project Progress:

Babylon is currently in the testnet phase. The project has announced collaborations with several cutting-edge projects at the forefront of the Bitcoin revolution, including Ankr, @lorenzoprotocol/lorenzo-protocol-integrates-babylonchain-to-build-bitcoin-application-layer-609f6755f331">Lorenzo Protocol, B² Network, Nubit, Yala, Nomic, Automata, @glacierlabs/babylon-integrates-with-glacier-network-to-build-enhanced-validator-network-564e66496da1">Glacier, and Solv.

According to official data, Babylon has integrated with 50 Cosmos chains through the IBC protocol, covering DeFi, gaming, and infrastructure areas.

Investment Information:

December 6, 2023: Babylon raised $18 million in a Series A funding round led by Polychain Capital and Hack VC. Other participating investors included Framework Venture, Breyer Capital, Symbolic, and GeekCartel.

February 2024: Binance Labs announced an investment in Babylon, with the investment amount undisclosed.

May 30, 2024: Babylon announced the completion of a new funding round, led by Paradigm and raising $70 million.

Figure 2: Backers of Babylon Image source: Official Twitter

BounceBit: The Integration of DeFi and CeFi

BounceBit Chain is a PoS Layer 1 blockchain secured by validators staking BTC and its native token. This dual-token system leverages the security of native Bitcoin and offers full EVM compatibility.

Validators on BounceBit stake BB and or BBTC to record and verify transactions on the network and, in return, receive transaction fees as staking rewards. There is no minimum number of tokens to be held. This dual-token system broadens the stakeholder base and weaves an additional layer of resilience and security into the network’s consensus fabric.

BounceBit also supports interoperability with EVM-compatible chains, recognizing and integrating assets like BTCB on the BNB chain and ERC20 tokens such as WBTC. This diversifies the use cases for BTC, enhancing user engagement.

BounceBit introduces a distinctive feature — the parallel yield generation from both CeFi and DeFi. Users can earn original CeFi yield while utilizing LSD for BTC staking and on-chain farming, a process known as restaking in Bitcoin. This ecosystem offers three types of yield for Bitcoin holders: Cefi yield, node operation rewards from staking BTC on the BounceBit chain, and opportunity yield from participating in on-chain applications and the Bounce Launchpad.

Figure 3: User Flow, Source: BounceBit Docs

As shown in Figure 3, users can deposit various tokens into the BounceBit Portal to convert them into LCTs (BBTC or BBUSD). These @bouncebit/introducing-liquid-custody-on-bouncebit-78e5923f7687">LCTs (liquid custody tokens) can be bridged to the BounceBit chain to participate in CeFi yield opportunities. Users can also stake BB or BBTC in validator nodes and receive stBB or stBBTC as LSDs (liquid staking derivatives). These tokens can be further re-staked to enhance network security.

BounceBit introduces the “Liquid Custody” concept, theoretically ensuring the secure storage of assets while maintaining their liquidity and providing more earning opportunities. As outlined above, when users deposit assets into BounceBit, they receive an LCT — BB or BBTC. This token represents their assets, securely held in custody, which can be bridged to BounceBit and used in supported scenarios to earn additional yields.

BounceBit allows staking validators to participate in the network’s security and consensus mechanism, helping to ensure its stability and security.

- Shared Security and Consensus: Inspired by the shared security model of restaking, BounceBit’s BTC bridge implements a system where validators collectively maintain and protect the cross-chain bridge. This collaborative approach distributes security responsibilities, enhancing the reliability of cross-chain transactions.

- Approval of Transactions: More than 50% of validators must approve any cross-chain transaction to verify and execute it. This consensus mechanism ensures that each transaction is thoroughly reviewed and endorsed by the network’s validators, adding an extra layer of security and trust to the bridging process.

Figure 4: CeFi Integration Process Source: @bouncebit/explaining-bouncebits-philosophy-77b4682cf111">BounceBit Medium

Through an innovative CeFi + DeFi framework, BounceBit enables BTC holders to earn yields across multiple networks. Unlike many protocols emphasizing decentralization, where Bitcoin stored in multi-signature wallets cannot generate yields (since decentralized protocols typically require assets to operate within smart contracts, and Bitcoin’s smart contract capabilities are limited), BounceBit addresses this issue by integrating the CeFi model. Utilizing Mainnet Digital’s custodial services and supplemented by Ceffu’s MirrorX technology, BTC can be active on-chain and traded in CEX sub-accounts with credit.

As shown in Figure 4, users interact with the BSC (BNB Smart Chain) by depositing BTCB into the Ceffu Multi-Party Computation (MPC) wallet. In MPC, each participant holds a piece of private data. They can collaboratively compute a public function on this private data while keeping their data confidential. This wallet uses multiple keys to ensure transaction security, including Mainnet Digital, Ceffu, and BounceBit keys. Finally, it maps to Binance sub-accounts, with components like Higgs Capital, Chainup, Pythagoras, and TradeTerminal supporting the different needs of these sub-accounts.

In summary, BounceBit is a PoS Layer 1 network that supports Bitcoin restaking, integrating CeFi and DeFi models. It offers auctions, DEX, and other financial services, allowing Bitcoin holders to earn yields across multiple networks. It is fully EVM-compatible, supports interoperability with other EVM chains, and securely transfers and maps BTC through its bridging system. However, this combination of CeFi and DeFi methods may face security challenges, particularly regarding the security mechanisms of cross-chain bridges and the management of multi-signature wallets. This necessitates maintaining high levels of security and stability to ensure the safety of funds and transactions.

Project Progress:

According to the latest official report, As of the Mainnet launch on May 13, BounceBit’s on-chain TVL has reached $882 million, with nearly 400,000 early contributors. As of the time of writing, official data indicates that the total amount of BBTC tokens bridged through BounceBit is 1,482, with 155,583 users holding BBTC and a staking amount (LSD) of 5,099 BBTC.

BounceBit recently announced a partnership with Ethena, allowing users to participate in BounceBit and Ethena’s incentive activities by staking $BBUSD. Additionally, BounceBit is collaborating with @bouncebit/bouncebit-partners-with-nubit-for-enhanced-data-integrity-and-data-capacities-264dc81a4cca">Nubit to enhance data integrity and capacity. The project has also established partnerships with LayerZero Labs, USDX, zkLink Nova, Pell Network, and Free.

Investment Information:

In February, BounceBit raised $6 million in a seed round co-led by Breyer Capital and Blockchain Capital. In March and April, the project secured strategic funding from OKX Ventures and Binance Labs.

Figure 5: Backers of BounceBit Source: BounceBit Official Website

Solv: Unleashing the Power of SolvBTC and Opening the Door to BTCFi

Solv Protocol has launched SolvBTC, an innovative all-chain yield Bitcoin asset. Developed within a secure asset management framework, SolvBTC unlocks new possibilities and opportunities for Bitcoin holders while creating an efficient BTCFi ecosystem.

Solv is a unified liquidity gateway, integrating various liquidity resources and investment opportunities into a single platform. Users can find and manage their investments on Solv Protocol without needing to visit multiple different platforms or protocols by converting idle base assets into interest-bearing assets and facilitating cross-protocol, cross-ecosystem LEGO combinations. Solv will stimulate liquidity across the entire network, creating an efficient liquidity allocation layer.

Taking SolvBTC as an example, as illustrated in Figure 6, users can convert BTC and BTC-related assets (such as wBTC, BTBC, MBTC, etc.) into staked, re-staked, and DeFi transaction yield tokens through application-layer DeFi protocols (such as decentralized exchanges, stablecoins, lending, etc.). Platforms and chains like BNB Chain, Merlin, Stacks, Botanix, and Bitlayer support the operation of SolvBTC, providing essential technical support and ecosystem connectivity, ensuring SolvBTC can run seamlessly across various blockchains and protocols.

Figure 6: SolvBTC Architecture Source: Official Medium

In addition, SolvBTC is integrated with various DeFi and CeFi projects across ecosystems, allowing users to explore new growth opportunities and maximize their earning potential. This integration brings Bitcoin liquidity into various DeFi protocols, and SolvBTC has also become the unified liquidity gateway for BTCFi.

Figure 7: SolvBTC Navigation Map Source: Official Twitter

Solv has implemented a decentralized asset management architecture that includes built-in Solv Guard and Oracles. By leveraging smart contracts, Solv has established a trustless process standard that prioritizes asset security, providing users with high-quality income sources.

Solv Guard is a system custom-designed according to the transaction strategy of each Vault, featuring unique operational mechanisms and specialized permission scopes. It defines rules for transfer destinations and DeFi protocol operations, allowing only the multi-signature of secure wallets to operate within the specified scope.

Upgrades to smart contracts are controlled using multi-signature addresses and time lock mechanisms in collaboration with reputable partners. Additionally, if the strategy involves operations on centralized exchanges, Solv will work with on-chain custodians like Ceffu and Copper to ensure the security of off-exchange settlements.

The separation of governance and user permissions is achieved by granting governance rights based on using multi-signature secure wallets. This separation allows for future configuration of parameters and contract upgrades through changes in the governance structure.

Trading Strategy Vault: This vault stores funds and liquidity-providing assets and executes fund allocations. Its core design principle eliminates counterparty risk while ensuring efficient fund operations. Counterparty risk is when the other party in a transaction may fail to fulfill their financial obligations. This risk is mitigated by using smart contracts to automatically execute trades without relying on a single intermediary or counterparty’s performance.

- In this vault, investment and repayment operations are achieved by maintaining Delta-neutral strategies in the portfolio.

- The vault uses a built-in Solv guard and real-time price oracles to ensure the security of operations and make decisions based on current market data.

In summary, Solv introduced SolvBTC, an innovative all-chain yield Bitcoin asset designed to offer new opportunities and possibilities for Bitcoin holders while creating an efficient BTCFi ecosystem. SolvBTC integrates various liquidity resources and investment opportunities into a single platform through a unified liquidity gateway, allowing users to easily find and manage their investments on Solv Protocol. The Solv architecture includes decentralized asset management mechanisms such as Solv Guard and Oracles and collaborates with multiple infrastructure providers to ensure asset security and system efficiency. In addition to SolvBTC, the platform also offers a variety of assets and investment strategies. Despite Solv’s use of multi-signature and other security measures, the risk of vulnerabilities or attacks on smart contracts still exists, potentially leading to asset loss or theft. To mitigate this risk, Solv actively collaborates with reputable auditing companies to minimize such vulnerabilities.

Project Progress:

SolvBTC currently supports Bitcoin assets on BNB Chain, Merlin, Arbitrum, Bitcoin and will soon support the Ethereum mainnet. The team announced a collaboration with Ethena to integrate sUSDe’s stable strategy yields into SolvBTC.ena, and further partnerships with Babylon and BotanixLabs. On June 6, Binance Web3 launched a Solv staking rewards event, allowing users to stake BTCB and exchange it for SolvBTC to earn rewards.

As of the time of writing, Solv has achieved over $1.2 billion in TVL (Total Value Locked) and provided high-quality yields to over 100,000 users, with 17,490 BTC staked on Solv.

Investment Information:

Solv has received investments from Blockchain Capital, Binance Labs, and Mirana, among others.

Figure 8:Backers of Solv Source: Solv official

Lorenzo: Bitcoin Liquidity Financial Layer

Lorenzo provides Bitcoin holders with an efficient marketplace, enabling them to easily find the best investment opportunities. By tokenizing staked Bitcoin into Liquid Principal Tokens (LPTs) and Yield Accruing Tokens (YATs), Lorenzo incentivizes users to stake their Bitcoin and earn returns. Additionally, Lorenzo offers trading infrastructure for LPTs and YATs, ensuring users can conveniently manage and exchange their tokens to maximize investment returns.

- Liquid Principal Tokens (LPTs): LPTs represent staked Bitcoin principal tokens. Taking Babylon as an example, as shown in Figure 9, Babylon-Lorenzo-01 is a Bitcoin Liquid Restaking Plan (BLRP). Users who stake their Bitcoin into Babylon-Lorenzo-01 receive an equivalent amount of stBTC as LPTs in a 1:1 ratio. These LPTs can be traded or managed on the Lorenzo platform, enhancing the liquidity and operability of the staked Bitcoin.

- Yield Accruing Tokens (YATs): YATs represent the accumulated yield from restaking transactions. Using Babylon-Lorenzo-01 as an example, YATs accumulate earnings from both Babylon and Lorenzo upon maturity. These YATs can also be traded or managed on the Lorenzo platform, allowing users to monetize or reinvest their earnings.

Before the emergence of Babylon, BTC assets were distributed across various public chains. Babylon aggregates these BTC assets for staking and releases stBTC as a liquid staking token into different ecosystems. The support for stBTC within these ecosystems will influence the new distribution pattern of BTC. Lorenzo will serve as the traffic distribution gateway for BTC, with stBTC acting as the liquidity layer. At the same time, YATs take on the financial role, facilitating the construction of interest rate markets similar to Pendle, thereby providing investment returns to users.

BLRP on the Lorenzo platform is designed to acquire Bitcoin liquidity. Through the BLRP, project creators can utilize the liquidity of staked Bitcoin while the staker will later be rewarded with yield. Each BLRP creator must clearly specify how the liquidity of the staked Bitcoin will be used, the insurance mechanism for the Bitcoin restaking tokens, and how stakers will be rewarded.

Figure 9: Architecture of the Lorenzo Protocol Source: Official Documentation

According to Figure 9, the Lorenzo protocol architecture mainly consists of the following components:

Stake and Withdraw Bitcoin:

- Stake BTC: Users stake Bitcoin into Lorenzo’s multi-signature cold wallet.

- Withdraw BTC: Users can withdraw their Bitcoin through Lorenzo’s multi-signature hot wallet.

Lorenzo Relayers:

- Get Transaction Proofs: Lorenzo Relayers obtain tx_proof from the Bitcoin network.

- Fork Detection: Relayers are also responsible for detecting forks in the Bitcoin blockchain, ensuring data consistency and reliability.

stBTC Control Module:

- Mint and Burn stBTC: Responsible for the minting and burning of stBTC and proof verification.

Core Modules:

- StakeAgent Module: Manages staking plans and checks agents.

- stBTC Control Module: Responsible for minting and burning stBTC and proof verification.

- SPT & YAT Control Module: Manages and controls the issuance and trading of LPTs and YATs.

- Staking Module: Acquires and manages staking plans, coordinating staking operations.

Lorenzo not only acts as a stake agent to handle users’ Bitcoin staking but also oversees the actions of other stake agents. If any stake agent engages in misconduct, Lorenzo will intervene and take measures to ensure that the stake agent’s actions comply with regulations.

From the above information, we can see that Lorenzo employs a modular architecture to achieve scalability. According to official sources, Lorenzo supports @lorenzoprotocol/lorenzo-protocol-integrates-babylonchain-to-build-bitcoin-application-layer-609f6755f331">Babylon and, through the IBC bridge and proof verification mechanism, brings Bitcoin liquidity into multiple blockchain ecosystems (with plans to integrate more chains in the future). This enhances the flexibility and application scenarios for Bitcoin staking. Additionally, Lorenzo is compatible with EVM, enabling it to run Ethereum smart contracts and provide the trading infrastructure for LPTs and YATs (such as trading pairs, lending protocols, and various structured Bitcoin yield products), thereby promoting the development of diverse DeFi applications. As an innovative market for Bitcoin LPT and YAT, Lorenzo should strive to increase user participation and trading volume on the platform to enhance overall market liquidity in case of insufficient liquidity or excessive market volatility.

Project Progress:

The Lorenzo @lorenzoprotocol/lorenzo-betanet-101-how-to-use-lorenzo-5b359c526989">beta mainnet launched on May 26th, allowing users to test bridging stBTC to the Bitlayer ecosystem.

According to official information, partnerships and integration projects announced in the first quarter include @lorenzoprotocol/lorenzo-protocol-integrates-babylonchain-to-build-bitcoin-application-layer-609f6755f331">Babylon, @lorenzoprotocol/lorenzo-protocol-integrates-with-cosmos-hub-to-launch-appchain-secured-by-atom-03ef58b129f7">Cosmos Hub, @lorenzoprotocol/lorenzo-protocol-integrates-babylonchain-to-build-bitcoin-application-layer-609f6755f331">BounceBit, Flash Protocol, and Nubit. Lorenzo has recently partnered with Bitlayer, Portal Finance, enzo, and BitSmiley.

Yala: A Native Bitcoin DeFi Protocol for Multi-Chain Stablecoins

Yala’s innovation lies in bringing Bitcoin’s liquidity to various ecosystems, allowing BTC users to earn yields through stablecoins. The protocol aims to leverage Bitcoin’s inherent security and liquidity. Yala provides a modular infrastructure for a lending protocol, enabling users to borrow over-collateralized stablecoins ($YU) by depositing BTC or UTXO assets. Users can use $YU stablecoins to generate yields through various DeFi protocols within the ecosystem. The Yala Finance system includes essential components such as Vaults, liquidation algorithms, auto stabilizers, and insurance modules, providing a comprehensive DeFi ecosystem for BTC assets.

Figure 10: $YU Across Different Ecosystems Source:Yala Medium

As shown in Figure 10, Yala enhances investment flexibility and activity by integrating different DeFi protocols and multiple blockchains (Solana, Arbitrum, and BTC L2, such as Botanix). Users can diversify their investments across various activities, such as staking, liquidity mining, and lending, spanning different ecosystems. This user-centric approach leverages the unique advantages of each activity and blockchain, helping users build diversified and robust investment portfolios.

The Yala architecture includes the application layer, consensus and Data Availability(DA) layer, execution layer, and settlement layer. Based on this design, developers can use Yala’s SDK to implement custom modules for developing BTC ecosystem applications.

Figure 11: Modular Architecture of Yala Source: Official Documentation

Application Layer: The application layer is where applications run, and the modules on this layer define the logic for state changes. Modules can be smart contracts on the target blockchain’s virtual machine, such as smart contracts in the EVM or Tapscripts in Inscription Assets. This module allows Yala’s stablecoin to generate additional yields across various DeFi protocols and blockchains in multiple ecosystems. The application layer of Yala includes loan modules, restaking modules, insurance modules, stablecoin modules, and custom modules.

The stablecoin module forms the foundation of the Yala financial system. The stablecoin is multi-chain and native to each target chain. For instance, because BRC-20 tokens cannot be directly minted, the system maintains a stablecoin reserve pool, constituting the stablecoin module. Users can simulate the traditional minting/burning process of stablecoins by transferring and withdrawing inscriptions to the stablecoin issuance module. In the initial phase, the Yala Foundation, as a central entity supervised by the community, ensures the stability of $YU. The governance foundation will transition to a DAO to ensure sustainable development and broader community participation.

Consensus and DA Layer: DeFi transactions are conducted on the target chain in the Yala system, with data being updated and consensus achieved through Indexer nodes. The final state changes are reflected in Bitcoin through UTXO transactions to ensure data security and consistency.

Data Availability refers to the ability of all participating nodes in the blockchain network to access and use stored data effectively. Unlike data availability in other blockchains, BTC assets use the UTXO format, which includes two state changes (inputs and outputs). Additionally, BTC has longer block intervals, approximately 10 minutes.

The implementation of data availability in Yala only requires off-chain state changes for the Witness Script format, which is maintained by the indexer. The indexer captures the global state and balance as a witness script. A witness script is an extended script introduced in SegWit that separates signature data from transaction data to improve the efficiency and security of Bitcoin transactions. The on-chain state change of UTXO is reflected in transfer transactions, which can provide security for off-chain state changes. The change in the off-chain state will eventually be reflected in on-chain UTXO transfer transactions, with BTC’s consensus and security verifying the final state of asset transactions on Yala. Additionally, Yala collaborates with DA provider Nubit, where Nubit provides state verification for the Bitcoin indexer. Based on the above design, the challenge for Yala is to achieve the trustworthiness of the indexer and the secure real-time update of off-chain states. In response, Yala proposes several future development directions and solutions:

- Ensuring the Credibility of Indexers:

- Data Availability Sampling: Direct data availability sampling (DAS) is employed in the DA layer to reduce validation costs. Validators only need to randomly download portions of data blocks to verify the availability of all data. Additionally, erasure coding and KZG polynomial commitments will be used to implement DAS in the Yala DA layer.

- Content Verification: The DA layer of Yala requires verification of the following content: transaction data, the Merkle tree of the transaction data, and commitments. The Indexer will verify Transaction data directly, which will generate the Merkle tree. Currently, commitments can also be generated by the Indexer, though it is stated that dedicated verifiers may be considered in the future. The verification content will be stored in a distributed manner and will be publicly available for a set period (similar to the blob storage time on ETH, set to one month), during which anyone can verify the content.

- Using Nubit’s DA Layer Solution: Nubit is a Bitcoin-native DA layer with instant finality. Yala is collaborating with Nubit’s DA layer to build its indexer. With Nubit’s data availability layer, Yala’s indexer can perform more in-depth and reliable verification of Inscription Assets events.

Execution Layer:

The execution layer consists of the BTC Vaults and the Oracle module.

- Oracle Module: The lending protocol requires real-time market prices of collateral assets to determine when to trigger condition executions. The Yala Foundation is responsible for maintaining the Oracle module and the Oracle Security Module (OSM). The Oracle module obtains price inputs from off-chain sources. Off-chain Oracle nodes retrieve the necessary data through off-chain data APIs, format it, and return it to the Oracle module. To prevent attackers from controlling the majority of Oracles, the Yala protocol uses the OSM to receive price inputs instead of directly from Oracle. The OSM acts as a defense layer between the Oracle and the protocol, introducing a 30-minute delay in publishing prices to allow for emergency defenses in case the Oracle is compromised. The Yala Foundation makes decisions regarding emergency Oracle actions and the duration of the price delay.

- BTC DeFi Module: All DeFi transaction operations in Yala are guided by the Indexer (consensus layer), which directs the state changes of the DeFi module based on the price information from Oracle.

Yala has innovatively designed a modular architecture to implement a native DeFi protocol on Bitcoin. Yala’s stablecoin supports multiple chains and is native to the target chain, allowing users to earn additional yields through $YU in various DeFi protocols across multiple ecosystems. Additionally, the consensus layer’s Indexer maintains the off-chain transaction state and reflects it onto the on-chain UTXO, utilizing Bitcoin’s consensus mechanism for transaction verification.

However, the reliability of Yala’s Indexer and the secure real-time updating of off-chain data are still facing challenges, and Yala is actively exploring specific advancement plans to address these issues. Currently, Yala uses Polyhedra’s zkBridge for information verification, facilitating multi-chain verification between Bitcoin and EVM ecosystems to ensure DeFi security. Furthermore, leveraging Nubit DA helps verify inscription information within the Bitcoin ecosystem. For this innovative project, from inception to full-scale implementation, the Yala team is actively exploring and driven by a passionate pursuit of secure technologies to build this DeFi project. We can expect to witness further enhancement and optimization of this system in the future.

Project Progress:

Yala has officially announced collaborations with Alchemy Pay, Avail, Babylon, Botanix, Map Protocol, Nubit, Polyhedra, and Stacks.

According to official information, the development team continues improving Yala’s infrastructure.

3. Project Comparison

In this section, we review several Bitcoin liquidity-related projects, including Babylon, BounceBit, Solv, Lorenzo, and Yala, to help you better understand them. Next, we will conduct a comparative analysis of these projects to provide a more objective perspective.

The table shows that although each project has a different focus, they all strive to enhance Bitcoin’s liquidity. Through their unique technical solutions, these projects enable users to maximize the economic value of their Bitcoin. This not only helps users earn returns in various ways but also significantly enhances the liquidity and application scope of Bitcoin.

An increasing number of projects are emerging to improve Bitcoin’s liquidity efficiency. These projects not only enhance Bitcoin’s liquidity but also expand its applications in the decentralized finance (DeFi) technology sector. By offering innovative solutions and convenient trading features, they greatly contribute to the development of the Bitcoin ecosystem.

Recently, the approval of Bitcoin ETFs marked a significant milestone in the cryptocurrency field. This approval demonstrates Bitcoin’s potential to investors outside the crypto community and allows compliant funds to enter this market more conveniently and securely. This has profound implications for both Bitcoin and the entire cryptocurrency market.

Since Bitcoin liquidity-related products are directly tied to funds, each project must ensure the security of its protocol or smart contracts, especially when dealing with cross-chain operations and complex financial products. Any small vulnerability could lead to significant financial losses. The differences between various blockchains, particularly the lack of a robust smart contract system on Bitcoin, pose significant challenges to integration and interoperability. Developers need extensive knowledge and adaptability to effectively exchange data and assets across different blockchains. Despite these challenges, with technological advancements and market adaptation, GeekCartel remains optimistic about the future of the Bitcoin ecosystem, anticipating more diverse and secure decentralized financial products and services.

Disclaimer:

- This article is reprinted from [GeekCartel]. All copyrights belong to the original author [GeekCartel]. If there are objections to this reprint, please contact the Gate Learn team, and they will handle it promptly.

- Liability Disclaimer: The views and opinions expressed in this article are solely those of the author and do not constitute any investment advice.

- Translations of the article into other languages are done by the Gate Learn team. Unless mentioned, copying, distributing, or plagiarizing the translated articles is prohibited.

Related Articles

In-depth Explanation of Yala: Building a Modular DeFi Yield Aggregator with $YU Stablecoin as a Medium

BTC and Projects in The BRC-20 Ecosystem

What Is a Cold Wallet?

Blockchain Profitability & Issuance - Does It Matter?

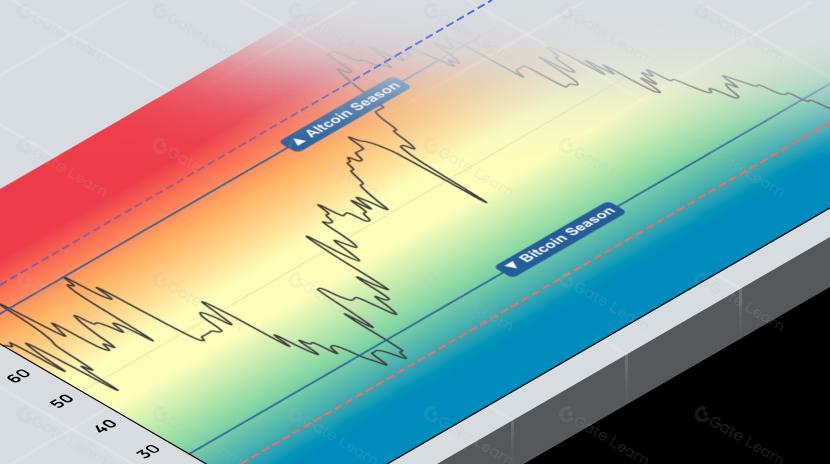

What is the Altcoin Season Index?