As stablecoins não apresentam estabilidade

As duas primeiras semanas de novembro de 2025 revelaram falhas estruturais profundas nas finanças descentralizadas, há anos reconhecidas por académicos. O colapso do xUSD da Stream Finance, seguido pelas falhas sucessivas do deUSD da Elixir e de várias outras stablecoins sintéticas, evidenciou problemas sistémicos muito além de má gestão pontual. Estes acontecimentos expõem deficiências na abordagem ao risco, transparência e confiança por parte do ecossistema DeFi.

O que testemunhei no colapso da Stream Finance não foi um ataque sofisticado a contratos inteligentes, nem uma manipulação clássica de oráculos. O que se verificou foi bem mais grave: uma ausência absoluta de transparência financeira, disfarçada sob a retórica da descentralização. Quando um gestor externo perde 93 milhões $ sem qualquer supervisão efetiva e desencadeia contágio de 285 milhões $ entre protocolos, quando todo o mercado de “stablecoins” perde 40 a 50% do TVL em apenas uma semana, apesar de manter as respetivas paridades, é inevitável reconhecer a realidade do estado atual das finanças descentralizadas. O setor não aprendeu nada.

Na prática, os incentivos recompensam quem ignora os riscos, penalizam quem atua com prudência e socializam as perdas quando ocorrem as falhas inevitáveis. Há um princípio clássico nas finanças que se aplica aqui com rigor: se não souber de onde vem o rendimento, é você o rendimento. Quando protocolos prometem retornos de 18% com estratégias não reveladas, enquanto os mercados de crédito estabelecidos oferecem 3 a 5%, fica claro que esse rendimento provém do capital dos próprios depositantes.

Mecânica da Stream Finance e contágio

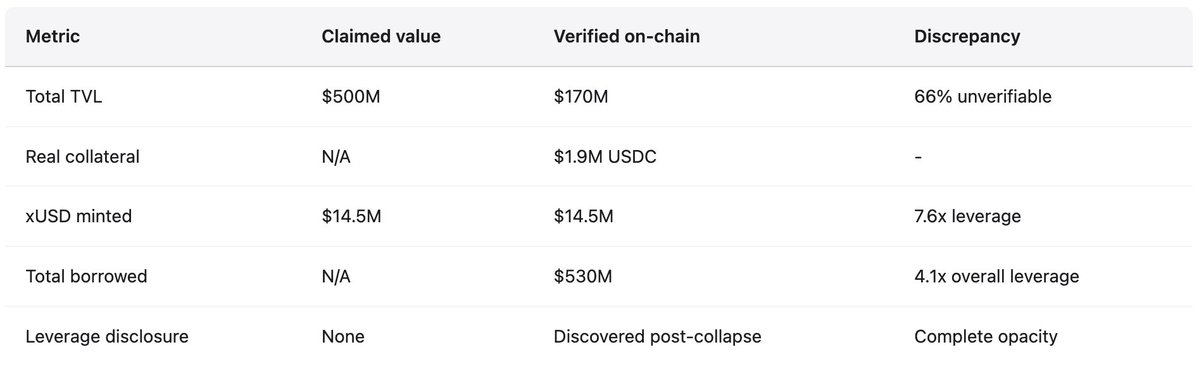

A Stream Finance apresentou-se como protocolo de otimização de rendimento, prometendo 18% ao ano sobre depósitos USDC, recorrendo à stablecoin remunerada xUSD. O modelo, assente em “delta-neutral trading” e “hedged market making”, empregava terminologia sofisticada sem qualquer transparência operacional. Em contraste, Aave oferecia 4,8% APY e Compound pouco acima dos 3%. Em vez de desconfiarem dos retornos três vezes superiores ao mercado, os utilizadores depositaram centenas de milhões. Antes do colapso, 1 xUSD era negociado a 1,23 USDC, refletindo supostos retornos acumulados. No auge, xUSD reclamava 382 milhões $ em ativos sob gestão, embora DeFiLlama mostrasse apenas 200 milhões $ de TVL, sugerindo que mais de 60% dos ativos estavam em posições off-chain não verificadas.

O mecanismo real, revelado pelo developer Schlagonia da Yearn Finance após o colapso, expôs fraude sistemática sob disfarce de engenharia financeira. A Stream utilizou empréstimo recursivo para gerar ativos sintéticos sem cobertura através do seguinte esquema: utilizadores depositavam USDC, que a Stream trocava por USDT via CowSwap; o USDT era usado para cunhar deUSD na Elixir, atraída pelos incentivos elevados; este deUSD era transferido para redes como Avalanche e depositado em mercados de crédito para pedir USDC emprestado, fechando um ciclo. Até este ponto, a abordagem assemelhava-se ao crédito colateralizado, ainda que com complexidade excessiva e dependências cross-chain. A Stream, contudo, não se limitou ao ciclo: em vez de usar o USDC emprestado apenas para mais loops de colateral, reemitia xUSD via o contrato StreamVault, inflacionando a oferta de xUSD sem colateral real. Com apenas 1,9 milhões $ em USDC verificável, foram cunhados 14,5 milhões $ xUSD—uma expansão de ativos sintéticos 7,6 vezes superior às reservas. Trata-se de banca de reservas fracionárias sem reservas, supervisão ou prestamista de último recurso.

A dependência circular com Elixir agravou a instabilidade. Durante o processo de looping que inflacionou o xUSD, a Stream depositou 10 milhões $ USDT na Elixir, expandindo a oferta de deUSD. A Elixir trocou esse USDT por USDC, depositando-o nos mercados de crédito Morpho. Em novembro, mais de 70 milhões $ USDC estavam fornecidos e mais de 65 milhões emprestados na Morpho, dominados por Elixir e Stream. A Stream detinha cerca de 90% da oferta total de deUSD (75 milhões $), enquanto a garantia da Elixir era, essencialmente, um empréstimo Morpho à Stream. As stablecoins tornaram-se mutuamente colateralizadas, assegurando colapso conjunto: pura fragilidade sistémica de dependência cruzada.

O analista CBB alertou publicamente para estes riscos a 28 de outubro: “xUSD tem cerca de 170 milhões $ de colateral on-chain. Estão a pedir emprestado cerca de 530 milhões $ a protocolos de crédito. É uma alavancagem de 4,1x, em posições ilíquidas. Isto não é yield farming. É jogo especulativo.” Schlagonia avisara a equipa da Stream 172 dias antes do colapso, garantindo que cinco minutos de análise bastariam para prever o desastre. Os alertas foram públicos, precisos e ignorados por investidores seduzidos pelo rendimento, curadores interessados em taxas e protocolos que suportaram todo o sistema. Quando a Stream anunciou a 4 de novembro que um gestor externo perdera cerca de 93 milhões $, a plataforma suspendeu de imediato todos os levantamentos. Sem mecanismo de resgate, instalou-se pânico. Detentores apressaram-se a vender xUSD em mercados secundários de liquidez escassa. Em poucas horas, xUSD desvalorizou 77% para cerca de 0,23 $. A stablecoin que prometia estabilidade e rendimento evaporou três quartos do valor numa só sessão.

Contágio: números concretos

De acordo com a pesquisa do grupo Yields and More (YAM), a exposição direta à dívida associada à Stream atingiu 285 milhões $ em todo o ecossistema. Entre as principais exposições: TelosC com 123,64 milhões $ em empréstimos garantidos por ativos Stream (maior exposição de curador), Elixir Network com 68 milhões $ emprestados via vaults privados Morpho (65% da cobertura de deUSD), MEV Capital com 25,42 milhões $ incluindo cerca de 650 000 $ de dívida incobrável após os oráculos congelarem o preço do xUSD a 1,26 $ enquanto o preço real colapsava para 0,23 $, Varlamore com 19,17 milhões $, Re7 Labs com 14,65 milhões $ num vault e 12,75 milhões $ noutro, Enclabs, Mithras, TiD e Invariant Group com posições menores. Euler enfrentou cerca de 137 milhões $ em dívida incobrável. Mais de 160 milhões $ ficaram congelados em múltiplos protocolos. Os investigadores salientaram que a lista é incompleta, alertando: “provavelmente há mais stablecoins e vaults afetados”, já que o total das exposições interligadas permanece incerto semanas após o colapso.

O deUSD da Elixir, com 65% das reservas concentradas em empréstimos à Stream via vaults Morpho privados, colapsou 98% de 1,00 $ para 0,015 $ em apenas 48 horas, registando a queda mais rápida de uma stablecoin relevante desde Terra/UST em 2022. A Elixir processou resgate para cerca de 80% dos detentores de deUSD (excluindo Stream), permitindo a maioria recuperar 1,00 $ em USDC, mas o custo foi socializado entre Euler, Morpho e Compound. A Elixir anunciou então o encerramento total dos produtos de stablecoin, admitindo que a confiança estava irremediavelmente destruída. O mercado reagiu com perda sistémica de confiança. Segundo Stablewatch, as stablecoins remuneradas perderam 40 a 50% do TVL na semana seguinte ao colapso da Stream, apesar de manterem a paridade dólar. Isto representou cerca de 1 mil milhões $ em saídas de protocolos sem falhas técnicas. Incapazes de distinguir projetos sólidos de fraudulentos, os utilizadores retiraram tudo. O TVL global do DeFi caiu 20 mil milhões $ no início de novembro. O mercado valorizou risco de contágio generalizado, não apenas falhas específicas.

Outubro 2025: 60 milhões $ provocam liquidações em cascata

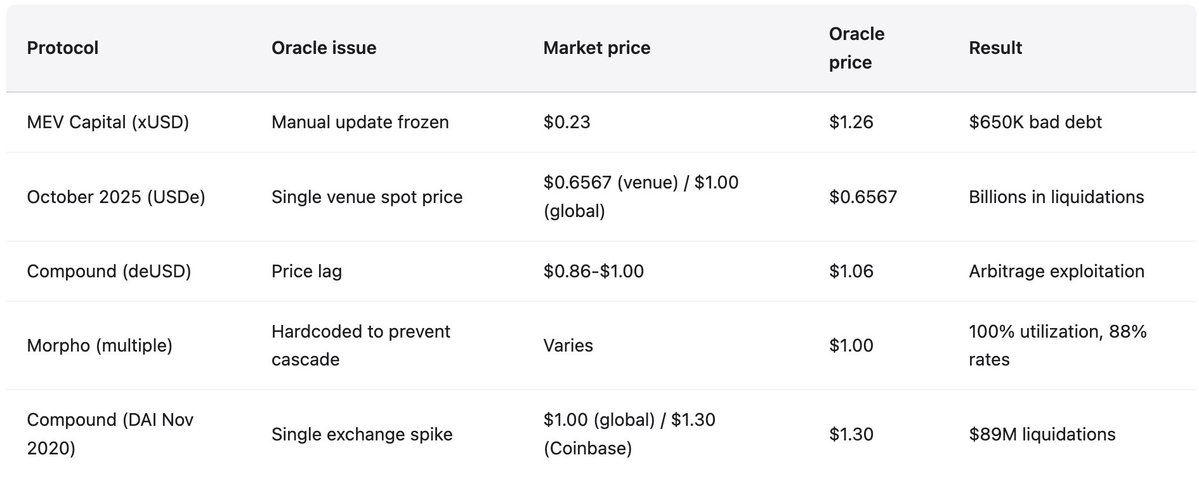

Menos de um mês antes do colapso da Stream Finance, o mercado cripto sofreu um ataque de precisão, revelado pela análise forense on-chain, que explorou vulnerabilidades conhecidas em escala institucional. Nos dias 10 e 11 de outubro de 2025, uma venda súbita de 60 milhões $ desencadeou falhas de oráculo que provocaram liquidações em massa em todo o DeFi. Não foi excesso de alavancagem sobre posições comprometidas; foi falha de design de oráculo à escala institucional, repetindo padrões de ataque documentados desde fevereiro de 2020.

O ataque iniciou-se às 5h43 UTC de 10 de outubro, quando 60 milhões $ de USDe foram despejados em mercados spot de uma só exchange. Num sistema de oráculo bem desenhado, o impacto seria mínimo, absorvido por múltiplas fontes independentes e ponderação temporal para evitar manipulação. Em vez disso, o sistema de oráculo desvalorizou colaterais (wBETH, BNSOL, USDe) em tempo real, com base nos preços do mercado manipulado. As liquidações em massa foram imediatas. A infraestrutura ficou sobrecarregada à medida que milhões de pedidos simultâneos excederam a capacidade do sistema. Market makers não conseguiam intervir porque APIs estavam inoperacionais e levantamentos bloqueados. A liquidez evaporou. O ciclo tornou-se auto-reforçado.

Metodologia e precedentes

O oráculo reportou fielmente preços manipulados presentes numa plataforma, enquanto os preços permaneciam estáveis nos restantes mercados. O preço na exchange principal mostrava USDe a 0,6567 $ e wBETH a 430 $, enquanto outras plataformas registavam desvios inferiores a 30 pontos base. As pools on-chain foram pouco afetadas. Como afirmou Guy Young, fundador da Ethena, “mais de 9 mil milhões $ em colateral de stablecoins estavam disponíveis para resgate imediato” durante o evento, provando que os ativos subjacentes não estavam comprometidos. Contudo, o oráculo reportou os preços manipulados, o sistema liquidou com base nesses valores e as posições foram destruídas por avaliações inexistentes no resto do mercado.

Este padrão destruiu Compound em novembro de 2020, quando o DAI subiu para 1,30 $ na Coinbase Pro durante uma hora, negociando a 1,00 $ em todo o lado, provocando liquidações de 89 milhões $. O local mudou, mas a vulnerabilidade manteve-se. O ataque foi idêntico ao que destruiu bZx em fevereiro de 2020 (980 000 $ roubados via manipulação Uniswap), Harvest Finance em outubro de 2020 (24 milhões $ roubados e fuga de 570 milhões $ via manipulação Curve), Mango Markets em outubro de 2022 (117 milhões $ extraídos por manipulação multi-plataforma). Entre 2020 e 2022, 41 ataques de manipulação de oráculos roubaram 403,2 milhões $. A resposta do setor foi lenta e dispersa. Plataformas continuaram a usar oráculos dependentes de preços spot, sem redundância. O fator de amplificação demonstra porque estas lições se tornam ainda mais críticas à medida que os mercados escalam. Mango Markets em 2022 viu 5 milhões $ manipulados extrair 117 milhões $—23x de amplificação. Outubro de 2025, 60 milhões $ desencadearam cascata com amplificação massiva. O padrão de ataque não evoluiu; o sistema escalou mantendo vulnerabilidades fundamentais.

Padrão histórico: falhas 2020-2025

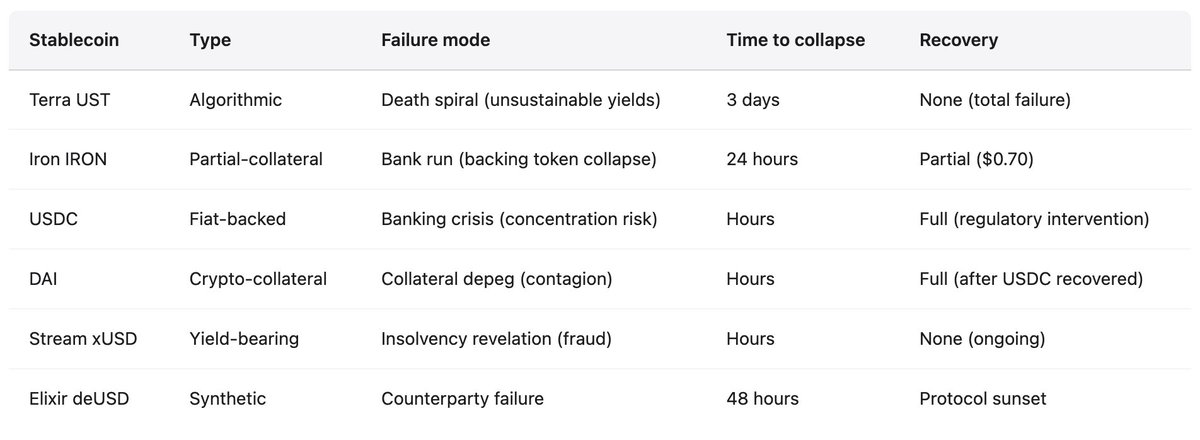

O colapso da Stream Finance não é inédito nem excecional. O ecossistema DeFi tem assistido a repetidos colapsos de stablecoins, todos expondo vulnerabilidades estruturais idênticas. O setor repete os mesmos erros em escala crescente. O padrão é constante ao longo dos últimos cinco anos: stablecoins algorítmicas ou parcialmente colateralizadas oferecem rendimentos insustentáveis para captar depósitos; os rendimentos são suportados por emissões de tokens ou novos depósitos, não por receitas reais; o protocolo opera com alavancagem excessiva, opacidade na colateralização e dependências circulares—o Protocolo A garante o Protocolo B e vice-versa. Quando um choque revela insolvência ou o subsídio se torna insustentável, inicia-se a corrida aos bancos: utilizadores saem, colaterais colapsam, liquidações sucedem-se e a estrutura implode em dias ou horas. O contágio propaga-se a protocolos que aceitaram a stablecoin falhada como garantia ou mantinham posições no ecossistema.

Maio 2022: Terra (UST/LUNA)

Perda: 45 mil milhões $ em capitalização de mercado eliminados em três dias. UST era uma stablecoin algorítmica colateralizada por LUNA via mecanismo mint-burn. Anchor Protocol oferecia rendimento insustentável de 19,5% em depósitos UST, com cerca de 75% de todo o UST aí depositado. O sistema dependia de entradas constantes de capital para manter a paridade. Disparador: levantamento de 375 milhões $ do Anchor a 7 de maio, seguido de vendas massivas de UST que desancoraram o token. À medida que os utilizadores trocavam UST por LUNA, a oferta de LUNA explodiu de 346 milhões para mais de 6,5 biliões de tokens em três dias, provocando espiral mortal e colapso de ambos os tokens para quase zero. O crash devastou investidores e precipitou o colapso de grandes plataformas de crédito cripto como Celsius, Three Arrows Capital e Voyager Digital. Do Kwon, fundador da Terra, foi detido em março de 2023 e enfrenta várias acusações de fraude.

Junho 2021: Iron Finance (IRON/TITAN)

Perda: 2 mil milhões $ de TVL eliminados em 24 horas. IRON era parcialmente colateralizado (75% USDC, 25% TITAN). Incentivos extremos de yield farming ofereciam até 1700% APR. Quando grandes detentores começaram a resgatar IRON por USDC, a pressão sobre TITAN tornou-se auto-reforçada. O preço do TITAN colapsou de 64 $ para 0,00000006 $, destruindo o colateral que sustentava IRON. Lição: colateralização parcial é insuficiente em períodos de stress; mecanismos de arbitragem falham se o token de garantia entra em espiral mortal.

Março 2023: USDC

Desancoragem: caiu para 0,87 $ (13% de perda) quando 3,3 mil milhões $ em reservas ficaram bloqueados no Silicon Valley Bank. Supostamente impossível para stablecoin fiat “totalmente garantida” com atestação regular. Paridade restaurada apenas quando FDIC invocou exceção de risco sistémico e garantiu os depósitos. Contágio: provocou desancoragem do DAI (mais de 50% do colateral em USDC), causando 3 400 liquidações automáticas na Aave, totalizando 24 milhões $. Demonstra que até stablecoins reguladas enfrentam risco de concentração e dependência do sistema bancário tradicional.

Novembro 2025: Stream Finance (xUSD)

Perda: 93 milhões $ diretos, 285 milhões $ de exposição total. Mecanismo: empréstimo recursivo gerando ativos sintéticos sem cobertura (expansão de 7,6x do colateral). 70% dos fundos em estratégias opacas, off-chain, geridas por anónimos. Sem prova de reservas. Estado atual: xUSD negociado entre 0,07 e 0,14 $ (87-93% abaixo da paridade), liquidez praticamente nula. Levantamentos congelados indefinidamente. Múltiplos processos judiciais. Elixir encerrada. Fuga total de stablecoins remuneradas.

Padrões comuns emergem em todos os casos. Rendimentos insustentáveis: Terra (19,5%), Iron (1700% APR), Stream (18%) prometiam retornos desconectados da geração real de receitas. Dependências circulares: UST-LUNA, IRON-TITAN, xUSD-deUSD tornaram os modos de falha mutuamente reforçados—o colapso de um garantia o colapso do outro. Opacidade: Terra ocultou os custos Anchor, Stream escondeu 70% das operações off-chain, Tether enfrenta dúvidas recorrentes sobre reservas. Colateralização parcial ou autoemitida: confiar em tokens voláteis/autoemitidos gera espirais mortais sob stress, pois o valor do colateral cai quando mais seria necessário estabilizar. Manipulação de oráculos: feeds congelados/manipulados impedem liquidações corretas, transformando descoberta de preços em descoberta de confiança e acumulando dívida incobrável até à insolvência. A mensagem é inequívoca: stablecoins não são estáveis. São-no até deixarem de o ser—e a transição é súbita.

Falhas de oráculos e colapso da infraestrutura

No início do colapso da Stream, o problema dos oráculos tornou-se flagrante. Com o preço real do xUSD a cair para 0,23 $, muitos protocolos de crédito mantiveram o preço do oráculo fixo a 1,00 $ ou mais para evitar liquidações em cascata. Esta decisão, apesar de pretender proteger, criou uma falha fundamental entre a realidade do mercado e o funcionamento dos protocolos. Fixar preços foi uma escolha deliberada, não uma falha técnica. Muitos protocolos recorrem a atualizações manuais para evitar liquidações em volatilidade temporária; mas esta abordagem falha de forma catastrófica quando a queda de preço reflete insolvência real.

Os protocolos enfrentam um dilema insolúvel. Usar preços em tempo real: risco de manipulação e liquidações em cascata, como evidenciou outubro de 2025. Usar preços atrasados/TWAP: incapacidade de responder à insolvência genuína, acumulação de dívida incobrável—como demonstrou a Stream, com oráculos a reportar 1,26 $ enquanto o mercado estava a 0,23 $, gerando 650 000 $ de dívida incobrável só para MEV Capital. Usar atualizações manuais: introduz centralização, intervenção discricionária e a possibilidade de ocultar insolvência ao congelar o oráculo. Todas as alternativas já destruíram centenas de milhões ou milhares de milhões.

Infraestrutura em contexto de stress

Após o colapso da Harvest Finance em outubro de 2020, com o TVL a cair de 1 milhar de milhões $ para 599 milhões $ devido a um ataque de 24 milhões $, a lição era clara: sistemas de oráculo devem considerar a capacidade da infraestrutura em eventos de stress; mecanismos de liquidação devem ter rate limits e circuit breakers; exchanges devem garantir capacidade extra para cargas 10x superiores ao normal. Outubro de 2025 demonstrou que a lição continua ignorada: quando milhões de contas enfrentam liquidação simultânea, milhares de milhões em posições são fechadas numa hora, e os order books esvaziam porque o sistema está saturado, a infraestrutura falha tão completamente quanto o oráculo. As soluções técnicas existem, mas não são implementadas porque reduzem eficiência e custos operacionais.

Se não souber de onde vem o rendimento, não está a ganhar rendimento—é o custo do rendimento alheio. Este princípio é simples. No entanto, milhares de milhões continuam a ser depositados em estratégias black-box, porque se prefere a mentira confortável à verdade incómoda. O próximo Stream Finance já opera neste momento.

Stablecoins não são estáveis. Finanças descentralizadas não são descentralizadas nem seguras. Rendimento sem origem identificável não é lucro; é apropriação indevida com contagem decrescente. Isto não são opiniões: são factos comprovados, validados a custo elevado. A única dúvida é se vamos finalmente agir sobre o que sabemos, ou se pagaremos mais 20 mil milhões $ para aprender a mesma lição novamente. A história indica que será a segunda hipótese.

Aviso legal:

- Este artigo é republicado a partir de [yq_acc]. Todos os direitos de autor pertencem ao autor original [yq_acc]. Caso existam objeções à republicação, contacte a equipa Gate Learn, que dará seguimento imediato.

- Declaração de responsabilidade: As opiniões expressas neste artigo são exclusivamente do autor e não constituem aconselhamento de investimento.

- As traduções para outros idiomas são realizadas pela equipa Gate Learn. Salvo indicação em contrário, é proibida a cópia, distribuição ou plágio das versões traduzidas.

Artigos relacionados

Utilização de Bitcoin (BTC) em El Salvador - Análise do Estado Atual

O que é o Gate Pay?

O que é o BNB?

O que é o USDC?

O que é Coti? Tudo o que precisa saber sobre a COTI