# 加密市場或迎來重要拐點,Aave公布V4規劃## 關鍵觀點- 即將公布的美國PPI和CPI數據可能決定美元走勢的下一個重要方向。預計联准会將繼續優先考慮抑制通脹,而非關注勞動力市場降溫的早期跡象。- Grayscale比特幣信托(GBTC)轉型爲開放式基金後的前兩天出現資金流入,標志着該產品的結構性資本輪換基本完成。- Aave最近公布了其協議第四版(V4)的計劃,作爲Aave 2030長期願景的一部分。V4帶來了多項架構改進,重點支持其GHO穩定幣,計劃於2025年第二季度推出。## 市場分析近期比特幣持續下跌,主要由於缺乏明確的宏觀方向。山寨幣表現類似,加密資產之間的相關性仍接近年初以來的最高點。當前的宏觀不確定性驗證了我們4月份的觀點:宏觀經濟將繼續主導BTC表現,美國現貨ETF流入逐漸減少,市場開始尋找比特幣減半以外的其他催化劑。盡管歐洲央行等重申夏季降息計劃,但美國通脹數據高於預期引發市場對联准会推遲降息的擔憂。這導致美元走強,進而對加密貨幣市場造成壓力。然而,联准会會議後美元走強勢頭停滯。5月3日非農就業數據不及預期後,市場對首次降息的預期從11月轉移到2024年9月。5月9日失業金申領人數高於預期,進一步增加了加速降息的可能性。盡管如此,我們認爲美國失業率(目前3.9%)的變化短期內不會成爲联准会關注焦點,因爲仍接近歷史低點。我們仍然認爲,美國經濟將受技術進步和政府支出支撐,不會進入收縮期。我們預計下次FOMC會議上,联准会仍將聚焦通脹指標,這突出了即將公布的PPI和CPI數據的重要性,特別是如果高於預期。此外,GBTC轉爲開放式基金後前兩天出現資金流入。雖然流入來源尚不清楚,但這標志着結構性資本輪換的完成。我們認爲,早期GBTC資金流出主要與破產程序、貼現交易獲利了結和轉向低費用產品有關。展望未來,我們預計流量數據不會出現結構性扭曲。## Aave的進展Aave最近公布了V4計劃,作爲Aave 2030長期路線圖的一部分。V4包含多項架構改進,如統一流動性層、模糊利率和流動性溢價等。V4還專注於加強GHO穩定幣的使用,並改進了風險管理和清算引擎。雖然主網計劃在2025年第二季度啓動,但我們認爲這一公告(連同今年Uniswap和Maker等協議的其他重大公告)表明DeFi協議在核心功能上日趨成熟,同時保持市場主導地位並在其他領域持續創新。這可能爲新協議在去中心化、長期代幣效用和功能迭代方面樹立標杆。擴展DeFi協議功能是一項技術挑戰。成功的DeFi協議很少能以對用戶透明的方式擴展初始架構,而是部署新版本並激勵流動性遷移。這種跨版本遷移是一項艱巨任務,因爲需要用戶主動轉換。事實上,盡管Aave V3於2022年推出,但直到2023年9月才在TVL上超過V2。我們預計Aave V4的採用週期可能也會經歷類似過程。盡管新版本功能有重大改進,但流動性謹慎遷移凸顯了Lindy效應在DeFi市場的重要性。也就是說,長期運行獲得的信任似乎比新機制更重要。去中心化環境意味着時間通常是驗證協議安全性的最可靠方法。這突出了智能合約不變性的特徵和web3產品的金融屬性,即如何在快速創新中保持穩定安全。因此,我們認爲加密產品的長期採用週期可能與web2市場有所不同。此外,Aave 2030路線圖似乎與Maker的Endgame形成競爭,尤其是在重新關注GHO穩定幣方面。Aave 2030提出的許多元素,如特定網路、跨鏈流動性層、增強RWA集成和協議品牌更新等,都與Maker的Endgame願景相似。Aave和Maker的TVL分別爲105億美元和82億美元,都是該領域重要的貸款來源。然而,Maker借款人僅限於DAI,而Aave支持更廣泛的資產借貸。鑑於DAI市值年初至今僅從53億美元增長到54億美元,其提高跨鏈採用率和獲得市場份額的能力仍存疑。有趣的是,Aave似乎正專注於去中心化穩定幣領域,盡管該領域相對中心化穩定幣市場正在萎縮。在DAI需求停滯的情況下,Aave在2024年初超越Maker成爲最大的借貸DeFi協議。然而,我們仍處於web3早期階段。雖然Maker的Endgame和Aave的2030路線圖爲這些協議的未來提供了願景,但我們認爲這些發展短期內可能被市場忽視,因爲宏觀環境仍是關注重點。## 加密貨幣和傳統金融市場- BTC價格:27,586美元,7天跌幅2.83% - ETH價格:1,841美元,7天跌幅4.59%- 標普500指數:4,137,7天跌幅0.29%- 納斯達克指數:12,217,7天跌幅1.07%- 美元指數:101.5,7天漲幅0.11%- VIX:17.5,7天漲幅7.42%## Coinbase交易所數據洞察加密貨幣交易者正在尋找下一個市場催化劑。即將到來的一周,市場將關注美國通脹數據和FOMC主席鲍尔的講話。除非數據或講話內容出現重大意外,否則我們可能會看到波動性繼續收縮。由於缺乏明確的宏觀或加密貨幣特定催化劑,傳統市場與加密貨幣資產之間的相關性可能會繼續上升,加密貨幣將以美國股市爲參考。13-F申報截止日期是5月15日,許多機構可能會等到最後時刻提交。關注哪些機構持有美國現貨比特幣ETF會很有趣,但除非出現非常意外的名字,否則這不太可能對市場產生重大影響。對於ETH,隨着某平台現貨以太坊ETF申請5月23日截止日期臨近,它可能會繼續表現落後。在與交易員交流時,對獲批的預期普遍較低。## 值得關注的加密新聞- 全球加密公司轉向香港尋求發展機會- 一家支付公司與美國銀行業巨頭聯手進行代幣化結算試驗- SEC向某交易平台發出Wells通知,指控其違反證券規定- 某加密公司獲得阿布扎比監管機構原則性批準- SEC在Ripple XRP案中提交最終回應- Friend Tech在V2推出後活躍度復蘇 - 比特幣網路累計交易量突破10億筆- Vitalik Buterin提出EIP-7702,旨在完善以太坊帳戶抽象## 全球監管動態- 英國FCA稱2023年30%金融犯罪來自加密公司- 法國某大型銀行購買了現貨比特幣ETF股票- 某加密銀行在法國獲得電子貨幣機構和數字資產服務提供商監管批準- 德國央行行長呼籲迅速採用CBDC以保持競爭力- 香港現貨比特幣和以太坊ETF首日交易量達1100萬美元- 中國警方抓獲一名涉嫌僞造大量虛假身分索取STRK空投的嫌疑人- 澳大利亞稅務局要求加密貨幣交易所提供120萬個帳戶的交易細節- 韓國在更新的捐贈法中禁止加密貨幣## 未來一周重要事件5月14日:- 美國4月PPI數據5月15日: - 美國4月CPI數據5月16日:- FOMC主席鲍尔講話5月17日:- 美國4月工業生產數據5月18日:- 美國4月進口物價指數

美國通脹數據與Aave V4規劃引領加密市場關注焦點

加密市場或迎來重要拐點,Aave公布V4規劃

關鍵觀點

即將公布的美國PPI和CPI數據可能決定美元走勢的下一個重要方向。預計联准会將繼續優先考慮抑制通脹,而非關注勞動力市場降溫的早期跡象。

Grayscale比特幣信托(GBTC)轉型爲開放式基金後的前兩天出現資金流入,標志着該產品的結構性資本輪換基本完成。

Aave最近公布了其協議第四版(V4)的計劃,作爲Aave 2030長期願景的一部分。V4帶來了多項架構改進,重點支持其GHO穩定幣,計劃於2025年第二季度推出。

市場分析

近期比特幣持續下跌,主要由於缺乏明確的宏觀方向。山寨幣表現類似,加密資產之間的相關性仍接近年初以來的最高點。當前的宏觀不確定性驗證了我們4月份的觀點:宏觀經濟將繼續主導BTC表現,美國現貨ETF流入逐漸減少,市場開始尋找比特幣減半以外的其他催化劑。

盡管歐洲央行等重申夏季降息計劃,但美國通脹數據高於預期引發市場對联准会推遲降息的擔憂。這導致美元走強,進而對加密貨幣市場造成壓力。

然而,联准会會議後美元走強勢頭停滯。5月3日非農就業數據不及預期後,市場對首次降息的預期從11月轉移到2024年9月。5月9日失業金申領人數高於預期,進一步增加了加速降息的可能性。

盡管如此,我們認爲美國失業率(目前3.9%)的變化短期內不會成爲联准会關注焦點,因爲仍接近歷史低點。我們仍然認爲,美國經濟將受技術進步和政府支出支撐,不會進入收縮期。我們預計下次FOMC會議上,联准会仍將聚焦通脹指標,這突出了即將公布的PPI和CPI數據的重要性,特別是如果高於預期。

此外,GBTC轉爲開放式基金後前兩天出現資金流入。雖然流入來源尚不清楚,但這標志着結構性資本輪換的完成。我們認爲,早期GBTC資金流出主要與破產程序、貼現交易獲利了結和轉向低費用產品有關。展望未來,我們預計流量數據不會出現結構性扭曲。

Aave的進展

Aave最近公布了V4計劃,作爲Aave 2030長期路線圖的一部分。V4包含多項架構改進,如統一流動性層、模糊利率和流動性溢價等。V4還專注於加強GHO穩定幣的使用,並改進了風險管理和清算引擎。

雖然主網計劃在2025年第二季度啓動,但我們認爲這一公告(連同今年Uniswap和Maker等協議的其他重大公告)表明DeFi協議在核心功能上日趨成熟,同時保持市場主導地位並在其他領域持續創新。這可能爲新協議在去中心化、長期代幣效用和功能迭代方面樹立標杆。

擴展DeFi協議功能是一項技術挑戰。成功的DeFi協議很少能以對用戶透明的方式擴展初始架構,而是部署新版本並激勵流動性遷移。這種跨版本遷移是一項艱巨任務,因爲需要用戶主動轉換。事實上,盡管Aave V3於2022年推出,但直到2023年9月才在TVL上超過V2。我們預計Aave V4的採用週期可能也會經歷類似過程。

盡管新版本功能有重大改進,但流動性謹慎遷移凸顯了Lindy效應在DeFi市場的重要性。也就是說,長期運行獲得的信任似乎比新機制更重要。去中心化環境意味着時間通常是驗證協議安全性的最可靠方法。這突出了智能合約不變性的特徵和web3產品的金融屬性,即如何在快速創新中保持穩定安全。因此,我們認爲加密產品的長期採用週期可能與web2市場有所不同。

此外,Aave 2030路線圖似乎與Maker的Endgame形成競爭,尤其是在重新關注GHO穩定幣方面。Aave 2030提出的許多元素,如特定網路、跨鏈流動性層、增強RWA集成和協議品牌更新等,都與Maker的Endgame願景相似。

Aave和Maker的TVL分別爲105億美元和82億美元,都是該領域重要的貸款來源。然而,Maker借款人僅限於DAI,而Aave支持更廣泛的資產借貸。鑑於DAI市值年初至今僅從53億美元增長到54億美元,其提高跨鏈採用率和獲得市場份額的能力仍存疑。有趣的是,Aave似乎正專注於去中心化穩定幣領域,盡管該領域相對中心化穩定幣市場正在萎縮。在DAI需求停滯的情況下,Aave在2024年初超越Maker成爲最大的借貸DeFi協議。然而,我們仍處於web3早期階段。雖然Maker的Endgame和Aave的2030路線圖爲這些協議的未來提供了願景,但我們認爲這些發展短期內可能被市場忽視,因爲宏觀環境仍是關注重點。

加密貨幣和傳統金融市場

Coinbase交易所數據洞察

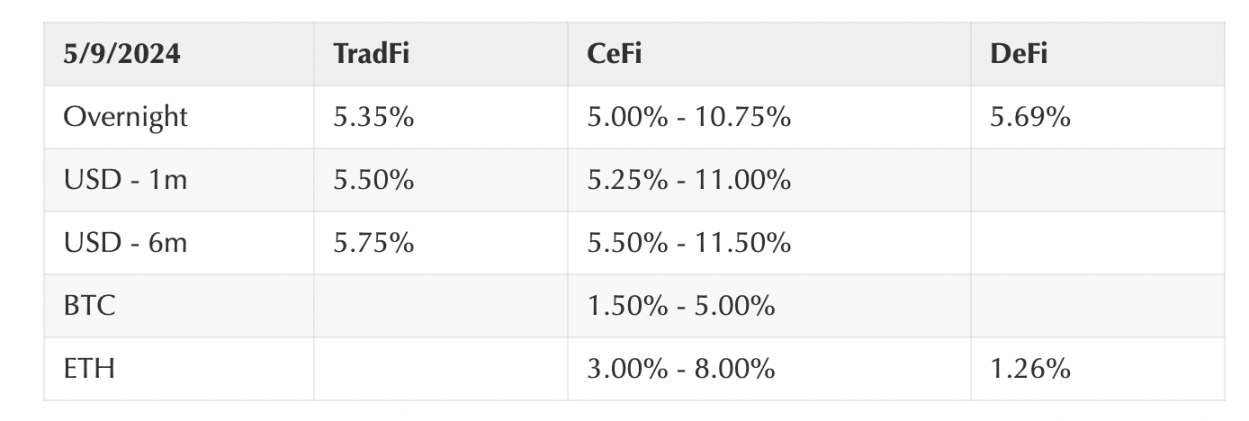

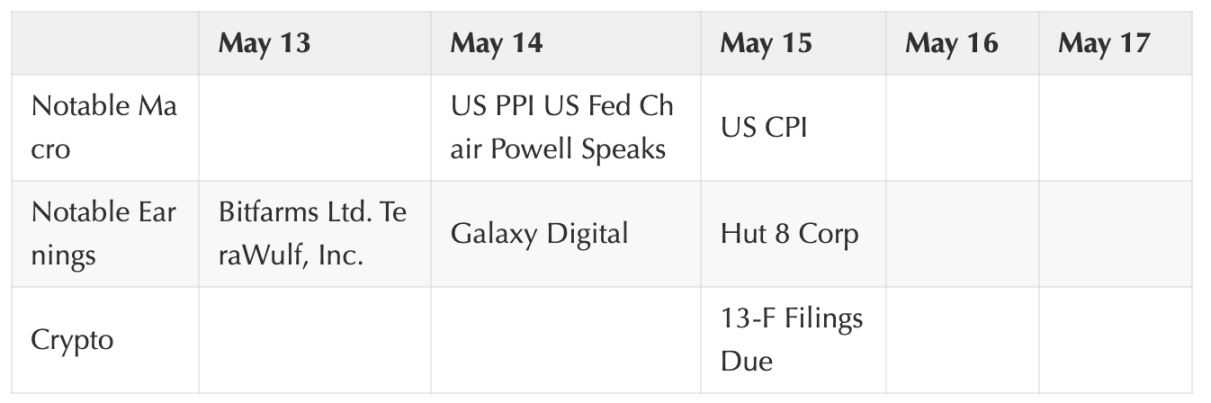

加密貨幣交易者正在尋找下一個市場催化劑。即將到來的一周,市場將關注美國通脹數據和FOMC主席鲍尔的講話。除非數據或講話內容出現重大意外,否則我們可能會看到波動性繼續收縮。由於缺乏明確的宏觀或加密貨幣特定催化劑,傳統市場與加密貨幣資產之間的相關性可能會繼續上升,加密貨幣將以美國股市爲參考。13-F申報截止日期是5月15日,許多機構可能會等到最後時刻提交。關注哪些機構持有美國現貨比特幣ETF會很有趣,但除非出現非常意外的名字,否則這不太可能對市場產生重大影響。對於ETH,隨着某平台現貨以太坊ETF申請5月23日截止日期臨近,它可能會繼續表現落後。在與交易員交流時,對獲批的預期普遍較低。

值得關注的加密新聞

全球監管動態

未來一周重要事件

5月14日:

5月15日:

5月16日:

5月17日:

5月18日: