破壊はUniswapの最終手段です。

UNIが一晩で約40%上昇し、DeFiセクター全体を牽引しました。

この上昇の背景には、Uniswapによる最終的な方針発表があります。創業者のHayden Adamsが、長年議論されてきた「Fee Switch(手数料スイッチ)」に焦点を当てた新たな提案を提出しました。このテーマは過去2年で7度も議論されており、Uniswapコミュニティでは広く認知されています。

今回の提案は、Hayden自身が直接主導した点が注目されています。Fee Switchにとどまらず、トークンバーン、Uniswap LabsとUniswap Foundationの統合、その他複数の施策も盛り込まれています。一部の大口投資家が既に支持を表明しており、予測市場では承認確率が79%と見積もられています。

2年間で7度の失敗:終わりなき「Fee Switch」問題

Fee SwitchはDeFiにおける基本機能です。例えばAaveは2025年にFee Switchを導入し、買い戻しと分配モデルによりプロトコル収益をAAVEトークン買い戻しに活用、価格は$180から$231へ上昇し、年率75%のリターンを達成しました。

Ethena、Raydium、Curve、UsualなどもFee Switchを導入し、持続可能なトークノミクスで業界を牽引しています。

成功事例が多い中、なぜUniswapだけが自社提案を通せないのでしょうか。

a16zが軟化も、Uniswapの真の課題はこれから

ここで注目すべきはa16zです。

従来、Uniswapの投票定足数は約4,000万UNIと低く、a16zは約5,500万UNIを保有して結果に強い影響力を持っていました。

a16zはFee Switchに一貫して反対してきました。

2022年7月には2度の予備投票で棄権し、懸念のみをフォーラムで表明。2022年12月、ETH-USDTやDAI-ETHなどのプールでオンチェーン投票が行われ、手数料率1/10の設定時、a16zは1,500万UNIを使い「反対」票を投じました。この投票は支持率45%で過半数に達したものの定足数に届かず。a16zは「法務・税務面を考慮しない提案は支持できない」とフォーラムで発言し、これが初の公的反対となりました。

その後もa16zは強硬姿勢を維持。2023年5月・6月にはGFX Labsが2件の手数料関連提案を提出、6月の提案は54%の支持を得ましたが、a16zの1,500万「反対」票と定足数不足で否決。2024年3月も同様に約5,500万UNIの支持があったもののa16zの反対で敗北。2024年5〜8月にはWyoming DUNA法人設立による法的リスク回避策が試みられましたが、8月18日予定の投票は「匿名ステークホルダーによる新たな問題」で無期限延期となり、a16zが原因と広く推測されています。

a16zが懸念するのは法的リスクです。

a16zはFee Switch稼働でUNIが証券と見なされる懸念を持っています。米国のHowey Testでは「他者の努力による利益」を期待すると証券認定される可能性があり、Fee Switchはその期待を生み出し、収益分配型証券に類似します。a16zのMiles Jenningsパートナーは「DAOに法的実体がなければ個人責任が生じる」と指摘しています。

税務面も課題です。手数料がプロトコルに流れるとIRSが法人税を要求する可能性があり、未払い税額は最大$10,000,000と推計。DAOには法的実体や財務構造がなく、納税責任が不明確です。解決策がなければFee Switch稼働でガバナンス参加者全員が税務リスクを負うことになります。

UNIはa16z最大の暗号資産保有で、約6,400万トークンを保有し、投票結果を左右できる状況にあります。

しかし、トランプ当選やSECの変化により暗号業界の政治リスクが低下し、Uniswapの法的リスクも緩和、a16zの姿勢も軟化。障壁は下がり、提案承認の可能性が高まっています。

とはいえ、根本的な課題は依然残っています。UniswapのFee Switchメカニズムは依然として議論の的です。

両立はできない

新たな論争点を理解するため、Fee Switchの仕組みを解説します。

技術的には、今回の提案は手数料構造を改良します。V2では手数料は0.3%、0.25%がLP、0.05%がプロトコルに分配。V3は柔軟で、プロトコル手数料はLP手数料の1/4〜1/6。たとえば0.01%プールならプロトコルが0.0025%(25%)を取得、0.3%プールなら0.05%(約17%)となります。

Uniswapは年間収益を$10,000,000〜$40,000,000、強気相場では$50,000,000〜$120,000,000と試算。提案には1億UNI(総供給量の16%)のバーンと継続的バーンメカニズムも含まれています。

Fee Switchによって、UNIは「価値のないガバナンストークン」から、本格的な収益資産へ転換します。

これはUNI保有者には朗報ですが、同時にジレンマも生まれます。Fee SwitchはLP収益を一部プロトコルに再配分する設計です。

トレーダー手数料は変わらないものの、一部LP利益がプロトコルに流れます。プロトコル収益が増えるほどLPの収益は減少します。

LPとプロトコル収益の選択で、Uniswapは明確にプロトコル収益を優先しています。

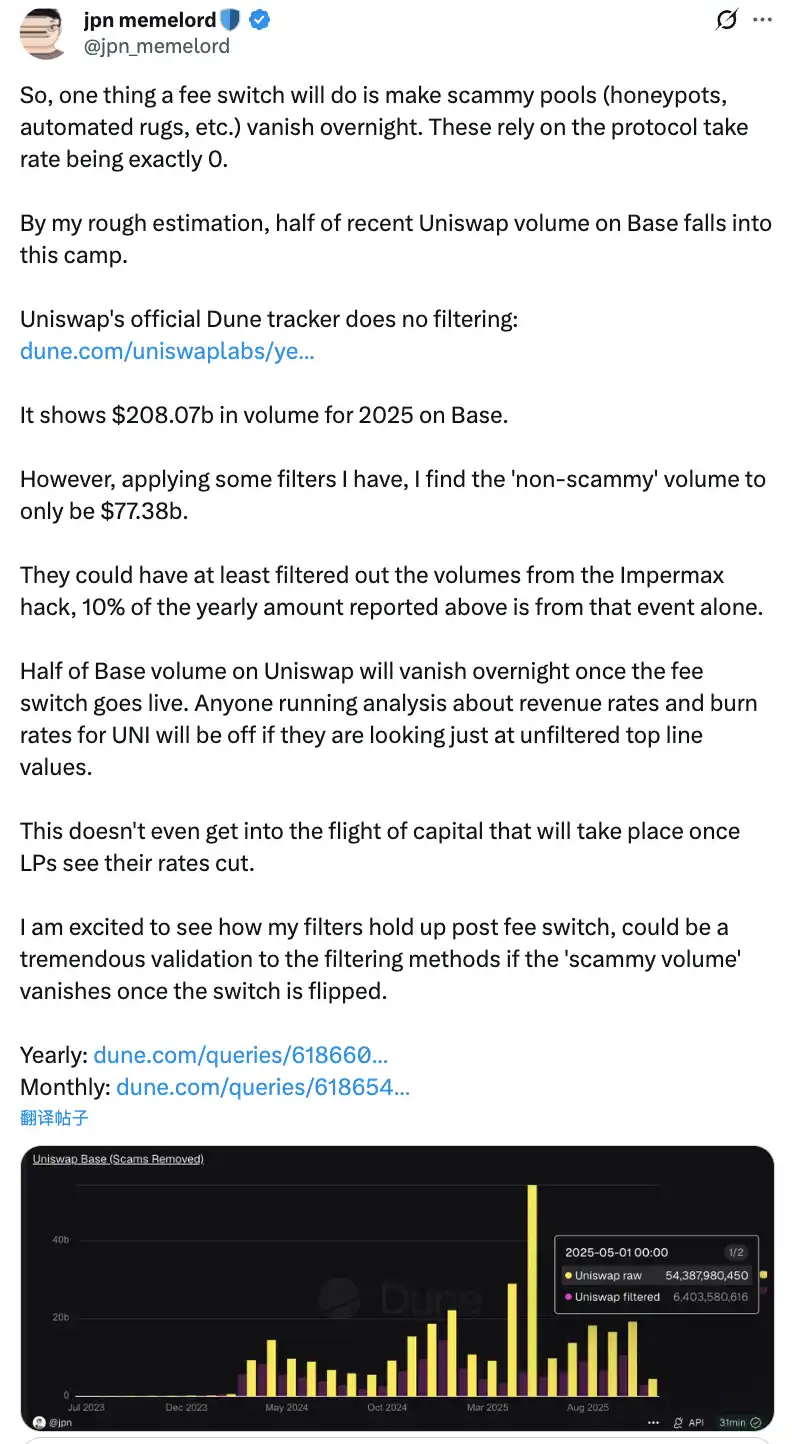

コミュニティでは、Fee Switch稼働でUniswapのBaseチェーン取引量が一晩で半減するとの予測も出ています。

この再配分は現実的な悪影響をもたらす可能性があります。短期的にはLP収益が10〜25%減少し、さらに流動性の4〜15%が競合に流出するとの予測もあります。

こうしたデメリットを緩和するため、提案ではPFDAによるMEV内部化でLPに追加収益($10,000取引ごとに$0.06〜$0.26)を付与。V4のHooks機能で動的手数料調整や新収益源も実現。主要プールのパイロット運用やリアルタイムデータによる段階的導入も提案されています。

Fee Switchのジレンマ

提案がLPの懸念を解消し、実施されるかは不透明です。Haydenの直接関与だけではUniswapの主要な行き詰まりが解消されるとは限りません。

より差し迫った脅威は、Baseチェーン上でAerodromeとの激しい競争です。

Uniswapの提案発表後、Dromos LabsのCEO AlexanderはXで皮肉交じりに「Dromos Labs最大の記念日の前夜に、競合が失態を見せるとは思わなかった」とコメントしました。

AerodromeがBaseでUniswapを圧倒

直近30日間でAerodromeの取引量は$20,465,000,000に達し、Base市場シェアの56%を獲得。Uniswapは$12〜15,000,000,000(40〜44%)で、Aerodromeが35〜40%の差をつけています。TVLも$473,000,000対Uniswapの$300〜400,000,000で優位です。

主な理由はLP利回りの差です。ETH-USDCペアはUniswap V3が12〜15%(手数料収益)で、AerodromeはAEROインセンティブにより50〜100%超、Uniswapの3〜7倍。Aerodromeは30日で$12,350,000のAERO報酬を配布し、veAERO投票で流動性誘導を精緻化。Uniswapは主に手数料と限定的なインセンティブのみで規模も小さい状況です。

コミュニティメンバーの言葉を借りれば「AerodromeがBaseで勝つのは、LPがROIだけを重視するからだ。Aerodromeはそれを提供している。」

LPはUniswapブランドよりもリターンを重視します。Baseのような新L2では、AerodromeがネイティブDEXとして最適化されたve(3,3)モデルと強力なトークン報酬で先行者優位を築いています。

UniswapがFee Switchを稼働しLP収益をさらに減らせば、流動性は一層Aerodromeへ流出する可能性が高いです。モデルでは4〜15%の流動性流出が示唆されていますが、Baseの競争環境ではさらに高まる可能性も。流動性が減少すればスリッページが上昇し、取引量が減少、負のスパイラルに陥ります。

新提案はUniswapを救えるか?

Fee Switchはプロトコル収益を大きく増やす可能性があります。コミュニティメンバーWajahat Mughalの分析によればV2・V3ともに既に好成績です。

V2は2025年初頭以降、手数料$503,000,000を生み、Ethereumメインネットが$320,000,000、30日取引量は$50,000,000,000。1/6分配ならEthereumメインネットだけで2025年に$53,000,000のプロトコル収益が見込めます。V3はさらに好調、手数料$671,000,000、メインネット$381,000,000、月間取引量$71,000,000,000。低手数料プールは1/4分配、高手数料プールは1/6分配で、今年は$61,000,000のプロトコル収益が期待できます。

V2・V3合計で今年のプロトコル収益は$114,000,000に達し、残り6週間。これはUniswapの収益力全体ではなく、残るV3プール20%、非Ethereumチェーン(特にBase)、V4取引量、プロトコル手数料オークション、UniswapX、アグリゲーターフック、Unichainシーケンサー収益を除外した数字です。すべて含めれば、年間収益は簡単に$130,000,000超を見込めます。

1億UNI($800,000,000超)のバーンで、Uniswapのトークノミクスは根本から変化。バーン後のフル希薄化時価総額は$7,400,000,000、時価総額は$5,300,000,000。年間収益$130,000,000なら流通供給の2.5%を毎年買い戻し・バーン可能です。

これによりUNIのP/Eレシオは約40倍――割安ではありませんが、成長要因があれば下落も期待できます。コミュニティメンバーのコメントでは「初めてUNIが本当に保有する価値があるように見える」との声も。

ただし、懸念は残ります。第一に、2025年の取引量は強気相場で膨らんでおり、相場が悪化すれば取引量・手数料収入も縮小します。強気相場データで長期評価するのは誤りです。

第二に、バーン・買い戻しの具体的運用が不透明です。Hyperliquid型自動化か、その他方式か。頻度、価格感応性、市場影響など、実行が不十分ならボラティリティが生じ、UNI保有者はリスクを負います。

Aerodrome、Curve、Fluid、Hyperliquidなど競合が高インセンティブを提供する中、UniswapがLP収益を削減すれば流動性流出は加速します。数字が良くても流動性という基盤が消失すれば、全ての予測は無意味です。

Fee SwitchはUNIの価値を確実に支えますが、Uniswapが本当に「救われ」DeFiの覇権を取り戻せるかどうかは、市場と時間が証明します。

免責事項:

- 本記事は[BlockBeats]より転載したもので、著作権は原著者[律动小工]に帰属します。ご異議がございましたらGate Learnチームまでご連絡ください。関連手続きに従い、速やかに対応いたします。

- 本記事に記載された意見・見解は著者個人のものであり、投資助言を目的としたものではありません。

- 他言語版はGate Learnチームが翻訳したものであり、Gateの明記がない場合、無断転載・配布・盗用を禁じます。

関連記事

ブロックチェーンについて知っておくべきことすべて

ステーブルコインとは何ですか?

流動性ファーミングとは何ですか?

分散型台帳技術(DLT)とは何ですか?