Les stablecoins ne sont pas vraiment stables

Les deux premières semaines de novembre 2025 ont révélé des failles structurelles majeures dans la finance décentralisée, que les experts dénoncent depuis des années. L’effondrement du xUSD de Stream Finance, suivi par la déroute du deUSD d’Elixir et de nombreux autres stablecoins synthétiques, dépasse le cadre d’incidents isolés liés à une mauvaise gestion. Ces événements mettent en lumière des carences fondamentales dans la gestion des risques, la transparence et la confiance au sein de l’écosystème DeFi.

Lors de l’effondrement de Stream Finance, il ne s’agissait pas d’une attaque sophistiquée de smart contract ou d’une manipulation d’oracle classique. Le problème était bien plus grave : une absence de transparence financière élémentaire, dissimulée sous les principes de la décentralisation. Lorsqu’un gestionnaire de fonds externe perd 93 millions de dollars sans aucun contrôle effectif, provoque une contagion inter-protocoles de 285 millions de dollars, et que l’ensemble de l’écosystème des stablecoins perd 40 à 50 % de sa TVL en une semaine tout en maintenant leur parité, il faut admettre une réalité fondamentale sur la finance décentralisée actuelle. Le secteur n’a rien appris.

En réalité, les mécanismes d’incitation récompensent ceux qui ignorent les leçons du passé, pénalisent les acteurs prudents et mutualisent les pertes lorsque les défaillances surviennent. Un adage financier s’applique ici avec une pertinence douloureuse : si vous ignorez la source du rendement, c’est que vous êtes le rendement. Lorsque des protocoles promettent 18 % de rendement via des stratégies opaques, alors que les marchés classiques de prêt offrent 3 à 5 %, ce rendement provient du capital des déposants.

Fonctionnement de Stream Finance et phénomène de contagion

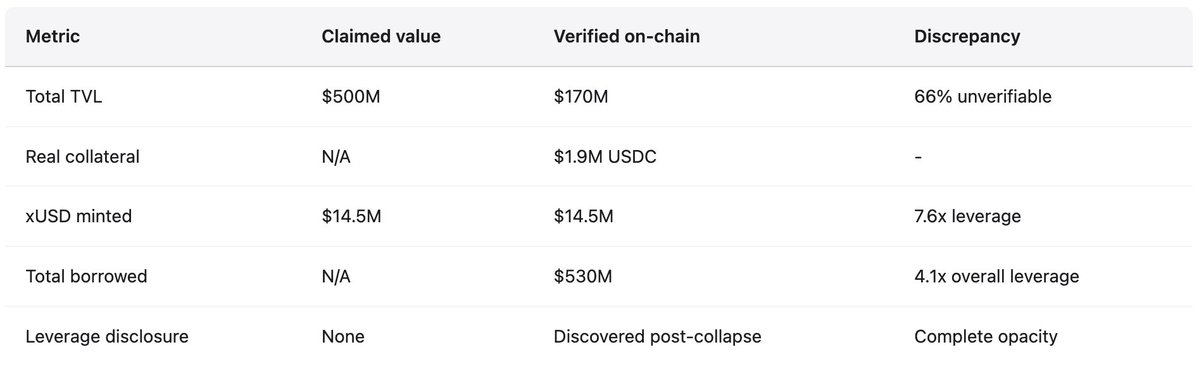

Stream Finance se présentait comme un protocole d’optimisation de rendement, proposant 18 % de retour annuel sur les dépôts USDC via son stablecoin xUSD. Les stratégies revendiquées, telles que le “delta-neutral trading” et le “hedged market making”, paraissaient techniques mais n’offraient guère de visibilité sur les opérations. À titre de comparaison, Aave proposait 4,8 % de rendement sur USDC et Compound un peu plus de 3 %. Là où la prudence aurait dû dominer face à des rendements trois fois supérieurs au marché, les utilisateurs ont déposé des centaines de millions. Avant la chute, 1 xUSD valait 1,23 USDC, censé refléter les rendements composés. À son apogée, xUSD revendiquait 382 millions de dollars d’actifs sous gestion, alors que DeFiLlama n’en recensait que 200 millions en TVL, soit plus de 60 % des actifs dans des positions off-chain non vérifiables.

La réalité du mécanisme, révélée par le développeur Yearn Finance Schlagonia après la chute, a mis en lumière une fraude systématique déguisée en ingénierie financière. Stream utilisait des prêts récursifs pour créer des actifs synthétiques non garantis. Les dépôts USDC étaient convertis en USDT via CowSwap, puis utilisés pour minter du deUSD sur Elixir, choisi pour ses incitations élevées. Ce deUSD était transféré sur des réseaux comme Avalanche et déposé sur des marchés de prêts afin d’emprunter de l’USDC, bouclant la boucle. Jusqu’ici, la stratégie s’apparente à du prêt collatéralisé, mais avec une complexité et des dépendances cross-chain inquiétantes. Mais Stream allait plus loin : au lieu d’utiliser l’USDC emprunté pour de nouveaux cycles de collatéral, Stream remintait du xUSD via son contrat StreamVault, gonflant la masse xUSD bien au-delà de la garantie réelle. Avec seulement 1,9 million de dollars d’USDC vérifiable, Stream frappait 14,5 millions de xUSD, soit une expansion de 7,6x par rapport aux réserves sous-jacentes. Cela s’apparente à de la banque à réserve fractionnaire sans réserve, sans supervision, ni prêteur de dernier recours.

La dépendance circulaire avec Elixir rendait la structure encore plus instable. Lors de l’inflation du xUSD, Stream déposait 10 millions d’USDT sur Elixir, augmentant la masse de deUSD. Elixir échangeait cet USDT contre de l’USDC et le déposait sur Morpho. Début novembre, plus de 70 millions d’USDC étaient fournis et plus de 65 millions empruntés sur Morpho, avec Elixir et Stream comme principaux acteurs. Stream détenait près de 90 % de la masse de deUSD (environ 75 millions), tandis que le backing d’Elixir reposait principalement sur un prêt Morpho à Stream. Les stablecoins étaient mutuellement collatéralisés, assurant leur effondrement simultané. On assiste ici à une consanguinité financière génératrice de fragilité systémique.

L’analyste CBB avait signalé ces risques publiquement le 28 octobre : “xUSD a environ 170 millions de dollars de backing on-chain. Ils empruntent environ 530 millions via des protocoles de prêt, soit un levier de 4,1x sur des positions illiquides. Ce n’est pas du yield farming, c’est du gambling degen.” Schlagonia avait averti l’équipe Stream 172 jours avant la chute, expliquant qu’une analyse rapide révélait l’inévitable. Ces alertes, publiques et précises, ont été ignorées par les utilisateurs poursuivant le rendement, les curateurs cherchant des commissions, et les protocoles qui ont permis le système. Lors de l’annonce du gestionnaire externe ayant perdu 93 millions de dollars le 4 novembre, la plateforme a immédiatement suspendu les retraits. Sans mécanisme de remboursement, la panique s’est installée. Les détenteurs ont cherché à vendre xUSD sur des marchés secondaires peu liquides. En quelques heures, xUSD a chuté de 77 %, à environ 0,23 dollar. Le stablecoin censé offrir stabilité et rendement élevé a perdu trois quarts de sa valeur en une séance.

Chiffres de la contagion

Selon le groupe Yields and More (YAM), l’exposition directe à la dette liée à Stream atteignait 285 millions de dollars dans l’écosystème. Les expositions incluaient : TelosC (123,64 millions de prêts garantis par Stream), Elixir Network (68 millions via coffres privés Morpho, soit 65 % du backing de deUSD), MEV Capital (25,42 millions, dont environ 650 000 de dette lorsque l’oracle a figé xUSD à 1,26 dollar alors que le marché l’effondrait à 0,23), Varlamore (19,17 millions), Re7 Labs (14,65 millions dans un coffre et 12,75 dans un autre), Enclabs, Mithras, TiD et Invariant Group (positions moindres). Euler subissait environ 137 millions de dette. Plus de 160 millions étaient gelés sur divers protocoles. Les chercheurs précisaient que cette liste était incomplète et avertissaient que “d’autres stables/coffres sont probablement impactés”, l’ampleur réelle des expositions restant inconnue plusieurs semaines après le début de la crise.

Le deUSD d’Elixir, concentrant 65 % de ses réserves dans des prêts à Stream via Morpho, a perdu 98 %, passant de 1,00 à 0,015 dollar en 48 heures, soit la plus rapide chute de stablecoin depuis Terra/UST en 2022. Elixir a permis le remboursement de 80 % des détenteurs de deUSD (hors Stream), protégeant la majorité de sa communauté au prix d’un coût massif réparti sur Euler, Morpho et Compound. Elixir a ensuite annoncé l’arrêt définitif de ses stablecoins, admettant une perte de confiance irréversible. Le marché a réagi par une défiance systémique. Selon Stablewatch, les stablecoins rémunérés ont perdu 40 à 50 % de leur TVL la semaine suivant la chute de Stream, bien que la parité dollar ait été maintenue pour la plupart. Cela représente près d’un milliard de dollars de sorties sur des protocoles qui n’ont pas failli ni montré de problème technique. Ne distinguant plus entre projets légitimes et frauduleux, les utilisateurs ont tout quitté. La TVL totale de la DeFi a chuté de 20 milliards début novembre. Le marché a intégré un risque de contagion global, au-delà des défaillances spécifiques.

Octobre 2025 : 60 millions de dollars ont déclenché des liquidations en cascade

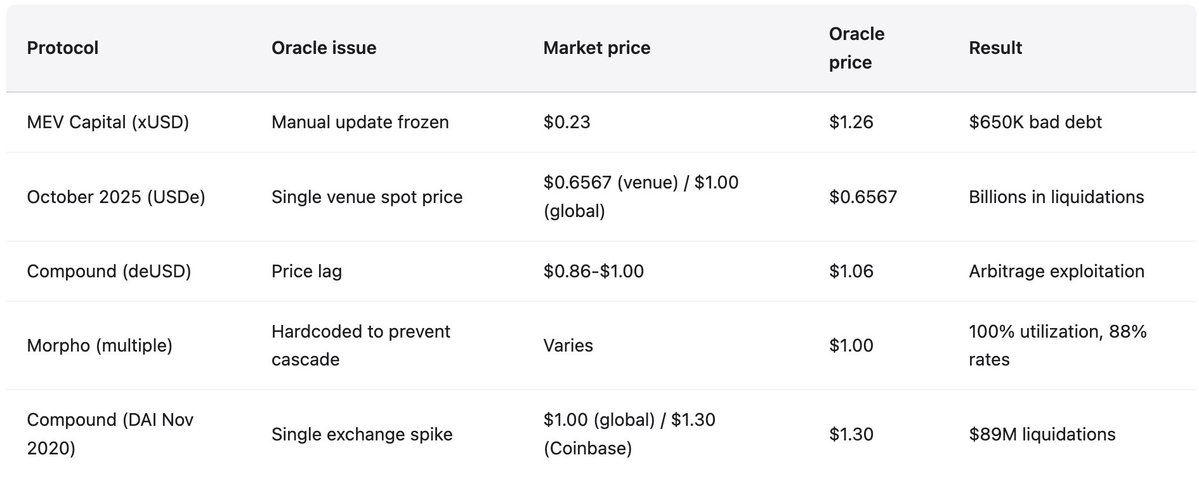

Moins d’un mois avant la chute de Stream Finance, le marché crypto a subi une attaque de précision exploitant des failles connues à l’échelle institutionnelle. Les 10 et 11 octobre 2025, une vente de 60 millions de dollars a provoqué des défaillances d’oracle et des liquidations massives dans la DeFi. Il ne s’agissait pas d’un surendettement sur des positions fragiles, mais d’une défaillance de conception des oracles, répliquant des schémas d’attaques documentés depuis 2020.

L’attaque a débuté à 05h43 (UTC) le 10 octobre, avec un dump de 60 millions d’USDe sur une seule plateforme. Dans un système d’oracle robuste, l’impact aurait été absorbé par plusieurs sources indépendantes et pondérées dans le temps. Au lieu de cela, le système d’oracle a déprécié les collatéraux (wBETH, BNSOL, USDe) en temps réel sur la base de ce marché manipulé. Les liquidations ont été immédiates. L’infrastructure saturée, des millions de transactions simultanées ont dépassé la capacité du système. Les market makers n’ont pas pu placer d’offres à temps, les API étaient hors service, les retraits bloqués. La liquidité a disparu, la cascade s’est auto-renforcée.

Méthodologie et précédents d’attaque

L’oracle a reproduit fidèlement les prix manipulés d’une plateforme, alors que les prix restaient stables ailleurs. Sur l’exchange principal, USDe valait 0,6567 dollar, wBETH 430 dollars. Les autres plateformes affichaient moins de 30 points de base de déviation. Les pools on-chain étaient peu touchés. Guy Young (Ethena) souligne que “plus de 9 milliards de dollars de collatéral stablecoin étaient disponibles pour un rachat immédiat” pendant l’événement, prouvant que les actifs n’étaient pas compromis. Pourtant, l’oracle a transmis le prix manipulé, le système a liquidé sur cette base, et les positions ont été détruites sur des valorisations n’existant nulle part ailleurs.

C’est ce même schéma qui a ruiné Compound en novembre 2020, quand le DAI a brièvement atteint 1,30 dollar sur Coinbase Pro, provoquant 89 millions de liquidations alors qu’il valait 1,00 dollar ailleurs. Le lieu change, la faille persiste. La méthodologie est identique à celle de bZx en février 2020 (980 000 dollars détournés via Uniswap), Harvest Finance en octobre 2020 (24 millions volés et 570 millions de bank run via Curve), Mango Markets en octobre 2022 (117 millions extraits via plusieurs plateformes). Entre 2020 et 2022, 41 attaques d’oracle ont détourné 403,2 millions de dollars. La réponse du secteur a été lente, fragmentée. La majorité des plateformes utilisent toujours des oracles trop dépendants du spot, sans redondance. Le facteur d’amplification est critique : Mango Markets (2022), 5 millions de manipulation ont permis d’extraire 117 millions, soit 23x d’amplification. Octobre 2025, 60 millions ont déclenché une cascade majeure. Le schéma n’a pas évolué, c’est la taille du système qui a augmenté avec les mêmes failles.

Schéma historique : défaillances de 2020 à 2025

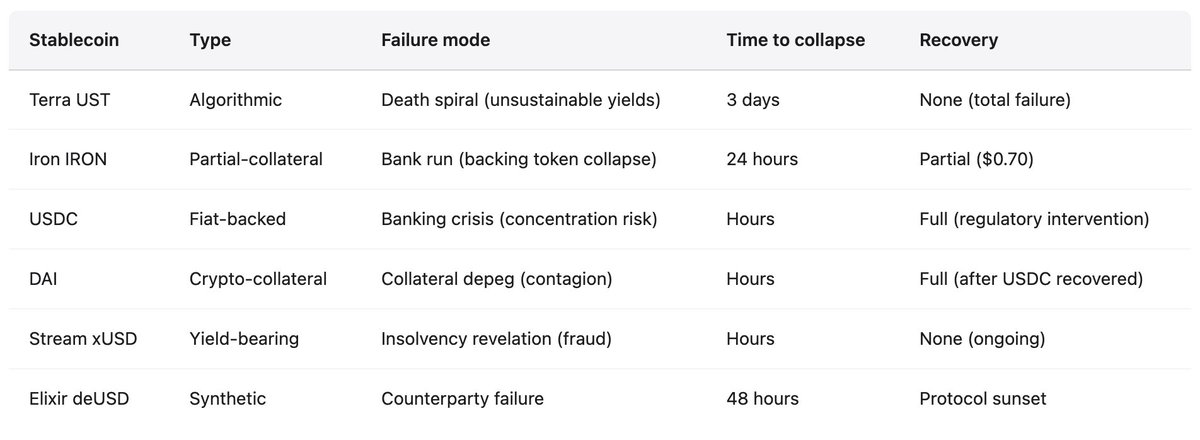

L’effondrement de Stream Finance n’est ni inédit ni isolé. L’écosystème DeFi a subi plusieurs chutes de stablecoins, révélant à chaque fois les mêmes faiblesses structurelles. Pourtant, l’industrie répète les mêmes erreurs à une échelle croissante. Le schéma est constant sur cinq ans de défaillances documentées. Les stablecoins algorithmiques ou partiellement collatéralisés offrent des rendements insoutenables pour attirer les dépôts, subventionnés par des émissions de tokens ou de nouveaux entrants, non par de vrais revenus. Le protocole use d’un effet de levier excessif, d’une opacité sur le ratio réel de collatéral, et de dépendances circulaires entre protocoles. Lorsqu’un choc révèle l’insolvabilité ou que les subventions s’épuisent, une ruée bancaire s’amorce : les utilisateurs quittent, les valeurs s’effondrent, les liquidations se multiplient et la structure explose en quelques jours ou heures. La contagion touche tous les protocoles exposés au stablecoin défaillant.

Mai 2022 : Terra (UST/LUNA)

Perte : 45 milliards de capitalisation partis en trois jours. UST était un stablecoin algorithmique adossé à LUNA par mint/burn. Anchor Protocol proposait 19,5 % de rendement, avec 75 % des UST déposés pour les récompenses. Le système dépendait de flux entrants continus pour maintenir la parité. Déclencheur : retrait de 375 millions sur Anchor le 7 mai, puis ventes massives d’UST et perte du peg. En convertissant UST en LUNA, la supply de LUNA est passée de 346 millions à plus de 6,5 trillions en trois jours, entraînant la chute des deux tokens à quasi zéro. Ce crash a ruiné des investisseurs et provoqué la faillite de grands prêteurs crypto comme Celsius, Three Arrows Capital et Voyager Digital. Do Kwon, fondateur de Terra, a été arrêté en mars 2023 pour fraude.

Juin 2021 : Iron Finance (IRON/TITAN)

Perte : 2 milliards de TVL réduits à zéro en 24 heures. IRON était collatéralisé à 75 % USDC, 25 % TITAN. Les incitations de yield farming offraient jusqu’à 1700 % d’APR. Quand les gros porteurs ont commencé à échanger IRON contre USDC, la pression vendeuse sur TITAN s’est auto-renforcée, faisant passer TITAN de 64 dollars à 0,00000006 dollar et détruisant le collatéral d’IRON. Leçon : la collatéralisation partielle ne suffit pas en période de stress, les mécanismes d’arbitrage échouent quand le token de backing s’effondre.

Mars 2023 : USDC

Dépeg : chute à 0,87 dollar (13 % de perte) lorsque 3,3 milliards de réserves sont restés bloqués dans la faillite de Silicon Valley Bank. Censé être impossible pour un stablecoin fiat totalement garanti et audité. Le peg n’a été restauré qu’après l’intervention de la FDIC. Contagion : le DAI (collatéralisé à plus de 50 % en USDC) a perdu sa parité, causant 3 400 liquidations automatiques sur Aave pour 24 millions de dollars. Même les stablecoins réglementés subissent des risques de concentration et de dépendance au système bancaire.

Novembre 2025 : Stream Finance (xUSD)

Perte : 93 millions de perte directe, 285 millions d’exposition totale. Mécanisme : prêt récursif créant des actifs synthétiques non garantis (7,6x d’expansion du collatéral réel). 70 % des fonds dans des stratégies off-chain opaques, gérées par des responsables anonymes. Aucune preuve de réserve. Statut : xUSD se négocie entre 0,07 et 0,14 dollar (87-93 % sous le peg), quasi sans liquidité. Retraits gelés indéfiniment. Multiples contentieux. Elixir arrêté. Fuite massive des stablecoins rémunérés.

Des schémas d’échec récurrents apparaissent : rendements intenables (Terra : 19,5 %, Iron : 1700 % APR, Stream : 18 %), dépendances circulaires (UST-LUNA, IRON-TITAN, xUSD-deUSD) où la chute de l’un entraîne la chute de l’autre, opacité (Terra cachait le coût des subventions Anchor, Stream dissimulait 70 % de ses opérations off-chain, Tether subit des questions récurrentes sur ses réserves), collatéralisation partielle ou backing auto-émis (les tokens volatils ou auto-émis créent des spirales mortelles sous stress), manipulation d’oracle (prix figés ou manipulés empêchent les liquidations, accumulant la dette jusqu’à l’insolvabilité). Le constat est clair : les stables ne sont pas stables. Ils le sont jusqu’à ce qu’ils cessent de l’être, et la transition se fait en quelques heures.

Défaillances d’oracle et effondrement de l’infrastructure

Lors de l’effondrement de Stream, le problème des oracles est devenu immédiatement évident. À mesure que le xUSD chutait à 0,23 dollar sur le marché, de nombreux protocoles de prêt avaient codé en dur le prix de l’oracle à 1,00 dollar ou plus pour éviter les liquidations en cascade. Cette décision, censée stabiliser le système, a créé une rupture fondamentale entre la réalité du marché et le fonctionnement du protocole. Ce codage en dur était une politique délibérée, non une défaillance technique. De nombreux protocoles procèdent à des mises à jour manuelles de l’oracle pour éviter de déclencher des liquidations lors de volatilité temporaire. Mais cette approche échoue gravement quand la baisse du prix reflète une insolvabilité réelle et non une simple correction.

Les protocoles font face à un dilemme insoluble. Utiliser les prix en temps réel : risque de manipulation et de liquidations en cascade en cas de volatilité, comme démontré en octobre 2025. Utiliser des prix retardés ou la moyenne pondérée dans le temps (TWAP) : impossible de réagir à une insolvabilité réelle, accumulation de dettes, comme Stream Finance l’a montré (oracle à 1,26 dollar, prix réel à 0,23 dollar, 650 000 dollars de créances douteuses pour MEV Capital). Les mises à jour manuelles introduisent de la centralisation, l’intervention discrétionnaire et la possibilité de masquer l’insolvabilité en figeant l’oracle. Les trois approches ont généré des pertes de centaines de millions ou plus.

Capacité d’infrastructure en période de crise

L’effondrement d’Harvest Finance en octobre 2020 (TVL passant d’un milliard à 599 millions après une attaque de 24 millions) avait révélé la leçon : les systèmes d’oracle doivent intégrer la capacité de l’infrastructure en période de stress. Les mécanismes de liquidation doivent inclure des limites de débit et des coupe-circuits. Les exchanges doivent disposer d’une capacité excédentaire adaptée à des charges dix fois supérieures à la normale. Pourtant, octobre 2025 a montré que cette leçon n’a pas été retenue à l’échelle institutionnelle. Quand des millions de comptes sont liquidés simultanément, que des milliards de positions sont fermées en moins d’une heure, que les carnets d’ordres se vident parce que toutes les offres sont consommées et qu’aucune nouvelle offre ne peut être placée à cause de la surcharge, l’infrastructure échoue aussi gravement que l’oracle. Les solutions techniques existent mais restent non déployées, car elles nuisent à l’efficacité en temps normal et réduisent les profits.

Si vous ne pouvez pas identifier la source du rendement, vous ne gagnez pas de rendement. Vous êtes le coût du rendement d’autrui. Ce principe est simple, pourtant des milliards de dollars sont déposés dans des stratégies opaques car beaucoup préfèrent l’illusion à la vérité. Le prochain Stream Finance fonctionne déjà quelque part.

Les stables ne sont pas stables. La finance décentralisée n’est ni décentralisée ni sûre. Un rendement sans origine identifiable n’est pas du profit ; c’est du vol avec compte à rebours. Ce ne sont pas des opinions, mais des faits empiriques documentés, prouvés à très grand coût. La seule question est de savoir si nous agirons enfin en conséquence, ou si nous paierons encore 20 milliards pour la même leçon. L’histoire suggère que l’on répétera la même erreur.

Avertissement :

- Cet article est une republication de [yq_acc]. Tous droits réservés à l’auteur original [yq_acc]. Pour toute contestation, contactez l’équipe Gate Learn, qui traitera la demande rapidement.

- Clause de non-responsabilité : Les opinions exprimées dans cet article sont celles de l’auteur et ne constituent en aucun cas un conseil en investissement.

- Les traductions dans d’autres langues sont réalisées par l’équipe Gate Learn. Sauf mention contraire, toute copie, distribution ou plagiat des articles traduits est interdite.

Articles Connexes

Qu'est-ce que Tronscan et comment pouvez-vous l'utiliser en 2025?

Qu'est-ce que Solscan et comment l'utiliser ? (Mise à jour 2025)

Qu'est-ce que Coti ? Tout ce qu'il faut savoir sur l'ICOT

Qu'est-ce que l'USDC ?

Qu'est-ce que le portefeuille HOT sur Telegram ?