Analyse approfondie : Perspectives d’avenir – À quel moment la Fed mettra-t-elle un terme au resserrement quantitatif et quelles en seraient les implications pour le marché des crypto-actifs ?

Introduction

En décembre 2024, le total des actifs détenus par la Federal Reserve a reculé à environ 6,8 trillions de dollars américains (USD), frôlant son objectif de resserrement quantitatif (QT). À l’approche de la fin du QT — et alors que la Fed pourrait s’orienter vers un nouvel assouplissement quantitatif (QE) — quels pourraient être les effets de ces changements de politique sur le marché des crypto-actifs ? Cet article propose une analyse structurée selon trois axes : les enseignements tirés des précédentes phases de QT et de QE, les quatre principaux facteurs guidant les décisions de la Fed, et le lien entre les orientations de la Fed et la capitalisation du marché crypto.

1. Crises de liquidité et « QE illimité » : enseignements des précédentes séquences de QT et QE

1.1 La crise de liquidité du marché repo en 2019

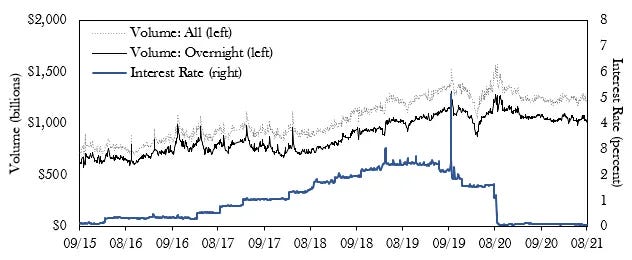

La Federal Reserve a entamé la hausse de ses taux directeurs en décembre 2015 et lancé le QT en octobre 2017. Cependant, dès la mi-2019, des tensions de liquidité ont surgi, poussant la Fed à abaisser ses taux pour la première fois depuis 2008 dès juillet 2019. Malgré cette décision, la demande de repo au jour le jour a explosé en septembre, propulsant les taux repo au-delà du plafond de la fourchette cible de la Fed.

Pour stabiliser le marché, la Fed a : 1) repris les achats de bons du Trésor américain, 2) augmenté à la fois la fréquence et le montant des opérations de pension livrée (au jour le jour et à terme), et 3) abaissé ses taux à deux reprises, lors de réunions rapprochées en septembre et octobre 2019. Ces interventions ont mis fin au QT et marqué le retour du QE.

Le taux de repo au jour le jour dépasse la borne supérieure de la cible monétaire en septembre 2019

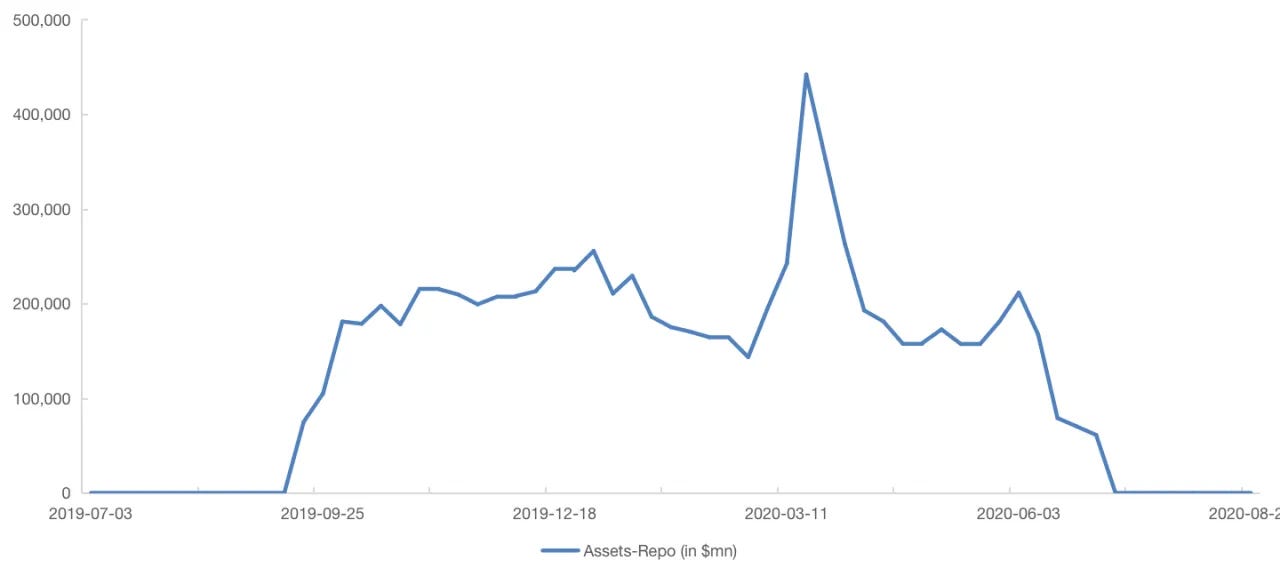

Redémarrage de l’outil repo par la Fed après la crise de liquidité de septembre 2019

La baisse de taux de juillet 2019 n’a pas permis d’éviter la crise de liquidité sur le marché repo, ce qui a valu à la Fed des critiques concernant ses marges de manœuvre et son indépendance. La Fed a par ailleurs pris conscience que, dans le cadre du dispositif Ample Reserve, la corrélation entre le taux directeur et le niveau des réserves s’estompe, l’obligeant à recourir à une pluralité de critères pour apprécier les conditions de marché et le risque de sur-resserrement.

1.2 Le « QE illimité » de 2020

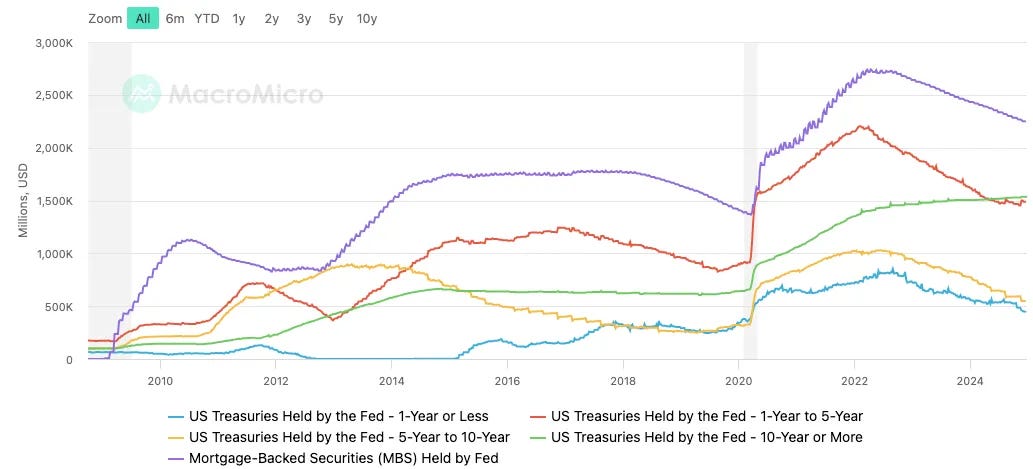

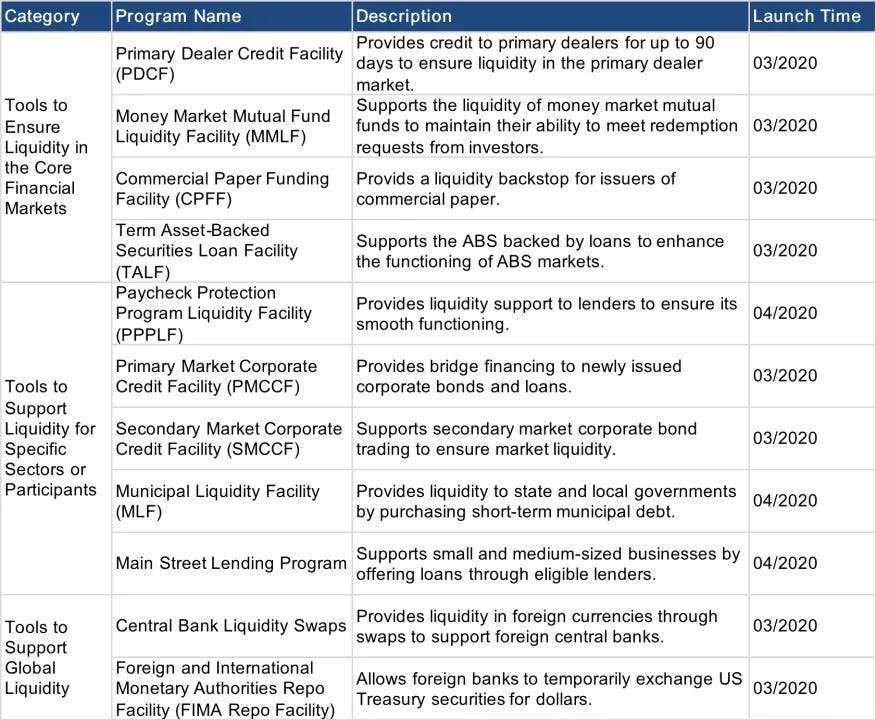

La crise du COVID-19 au printemps 2020 a provoqué une onde de choc économique, marquée par un effondrement du marché du travail et de la consommation. Afin de contenir les risques financiers, la Fed a ramené ses taux à zéro, mis en œuvre un nouveau QE sans plafond sur ses achats, acquis des bons du Trésor américain et des titres adossés à des créances hypothécaires (MBS), et déployé plusieurs instruments de liquidité pour stabiliser les marchés.

Ces politiques ont toutefois généré des effets secondaires majeurs : moindre flexibilité de la politique monétaire, accentuation des bulles immobilières et tensions inflationnistes accrues. Ces conséquences ont par la suite contraint la Fed à adopter une posture résolument restrictive.

Le bilan de la Fed a explosé et dépassé la taille d’actifs initiale

Outils de soutien de la liquidité mis en œuvre après la crise sanitaire

1.3 Fin tardive du QT vs. déclenchement hâtif du QE : enseignements croisés

La crise de liquidité de 2019 a mis en évidence la réaction tardive de la Fed pour stopper le QT, tandis que la gestion de la pandémie en 2020 a révélé une propension à orienter l’action en fonction de la conjoncture immédiate, sans vision prospective. Dans le cycle de QT ouvert en juin 2022, la Fed a adopté une gestion ordonnée, axée sur la maîtrise du risque et la garantie de réserves abondantes, tout en évitant les secousses liées à des décisions désordonnées. Dans ce cadre préventif, la Fed accorde désormais un poids accru à l’encadrement des anticipations de marché et teste la réaction des acteurs par des « micro-opérations » ciblées.

L’objectif du QT demeure la réduction des excès d’actifs et de liquidités hérités du QE, tout en pilotant la courbe des taux. Les responsables de la Fed, dont Powell, Williams et Logan, rappellent que baisse des taux et QT sont deux leviers distincts. En veillant à se rapprocher de taux neutres via le QT, la Fed entend gagner en latitude d’action pour l’avenir.

2. Quatre facteurs clés marquant la proximité de la fin du QT

L’analyse prospective des choix futurs de la Fed en matière d’arrêt du QT ou de redémarrage du QE s’articule autour de quatre indicateurs : ON RRP, Programme de financement bancaire à terme (BTFP), écart SOFR (Secured Overnight Financing Rate)-IORB (Interest on Reserve Balances) et ratio réserves/actifs bancaires.

2.1 ON RRP (prise en pension inversée au jour le jour)

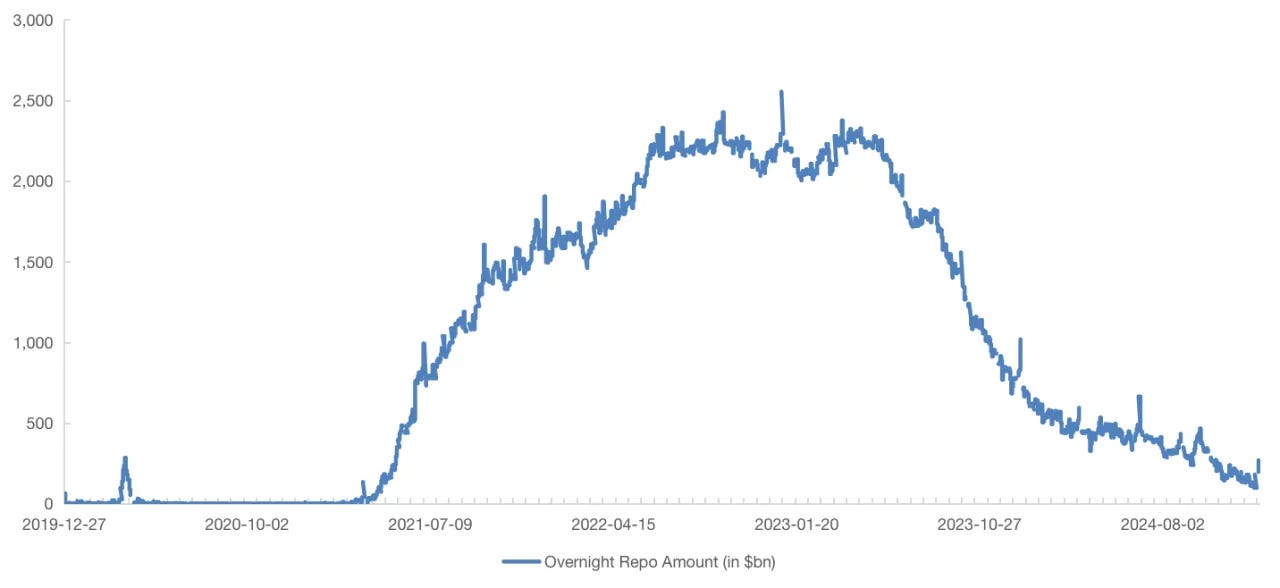

L’outil ON RRP constitue une composante majeure du passif de la Fed, impliquant des intermédiaires principaux, fonds monétaires, établissements bancaires, Banques fédérales de prêts immobiliers (FHLB) et agences de crédit hypothécaire parrainées par l'État (Fannie Mae, Freddie Mac). Les fonds monétaires en sont les principaux intervenants. Lorsque ces acteurs disposent d’excédents de liquidité mais peu d’alternatives d’investissement, ils recourent à la Fed pour obtenir un rendement modeste mais sûr. Depuis mi-2023, ces institutions réorientent leurs avoirs vers les bons du Trésor américain, ce qui fait chuter le solde ON RRP.

Une fois ce coussin épuisé, la poursuite du QT ponctionnera directement les réserves. La Fed devrait donc ralentir ou interrompre le QT à l’approche du seuil de réserves « abondantes ». Le solde ON RRP s’établit aujourd’hui à 268,7 milliards de dollars américains (USD), soit une chute de près de 90 % depuis le sommet de décembre 2022. Eu égard à cette dynamique, il est logique d’envisager que la Fed débat actuellement de l’opportunité de stopper le QT, voire d’enclencher un QE modéré.

L’encours ON RRP atteint un plancher

2.2 Programme de financement bancaire à terme (BTFP)

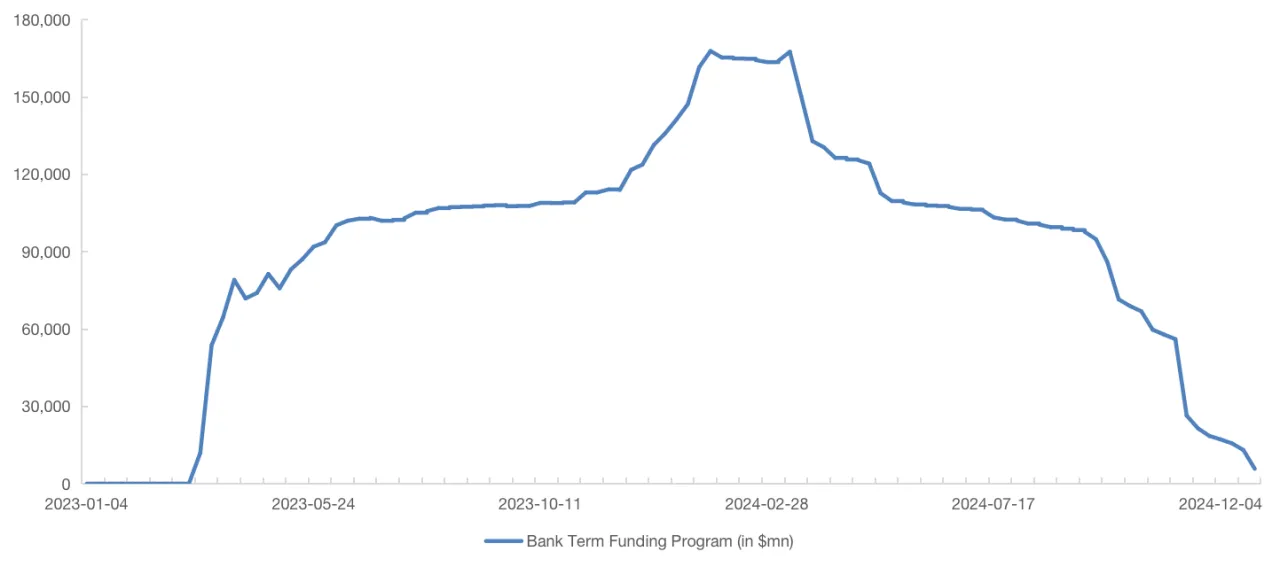

Lancé en mars 2023, le Programme de financement bancaire à terme (BTFP) a permis à la Fed d’amortir les risques sur les banques régionales et moyennes via des prêts d’un an. Les rendements des réserves et obligations, alors supérieurs au taux BTFP, ont créé des opportunités d’arbitrage pour les banques. À l’expiration programmée du BTFP en mars 2024, la contraction de ce coussin accélère la réduction de bilan de la Fed. La fin du programme privera les banques d’un accès bon marché à ces ressources, ce qui devrait ralentir le rythme du QT.

En cas de tensions persistantes, la Fed devrait privilégier l’activation d’outils alternatifs, comme la réouverture du BTFP, plutôt qu’un redémarrage massif du QE dans un contexte inflationniste.

BTFP réduit à 5,78 milliards de dollars américains (USD) en décembre 2024

2.3 Ecart SOFR-IORB

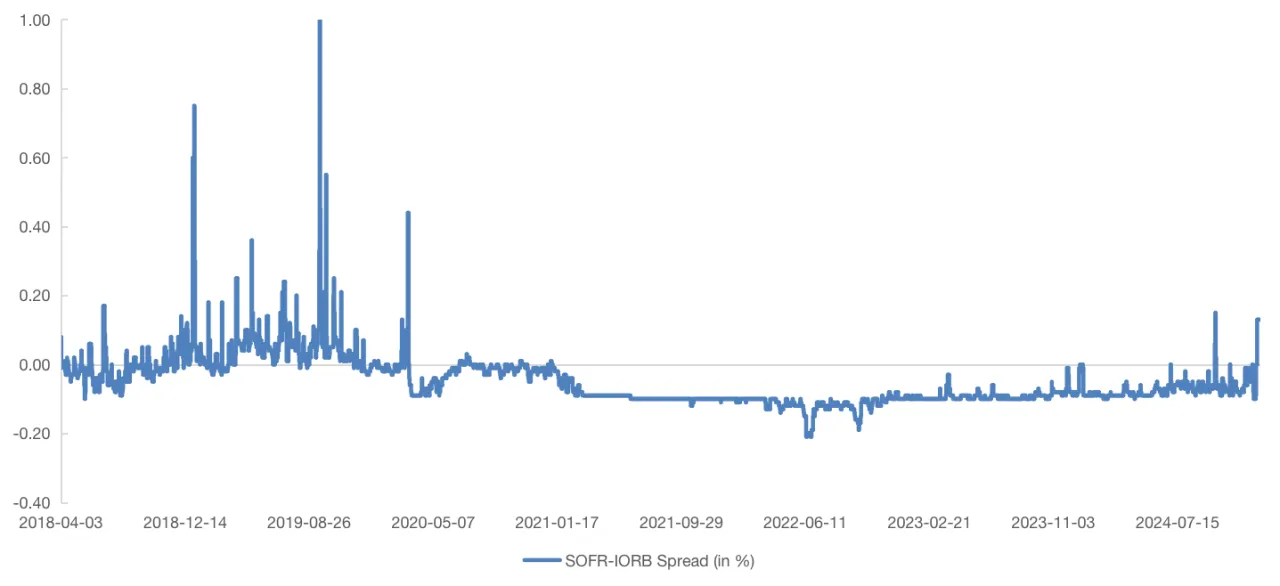

Les variations de taux monétaires reflètent la disponibilité des réserves. Quand les réserves s’amenuisent, les banques se montrent prudentes, ce qui provoque une hausse des taux sur le marché monétaire. Le SOFR, basé sur les opérations de pension livrée au jour le jour garantis par des bons du Trésor américain, est particulièrement réactif à la liquidité. Historiquement, les pics de l’écart SOFR-IORB (taux sur réserves) signalent un resserrement du marché.

Depuis 2021, cet écart se situait autour de -0,1 %. Mais à partir du T4 2023, il a connu de brusques poussées, atteignant +0,15 % en octobre et +0,13 % en décembre 2024 — un signal possible de tension sur la liquidité du système bancaire américain, d’autant que le BTFP touche à sa fin. Ainsi, la volatilité du spread SOFR-IORB traduit de plus en plus les contraintes internes du système bancaire.

L’écart SOFR-IORB a bondi au cours de l’année écoulée, franchissant plusieurs seuils

2.4 Adéquation des réserves

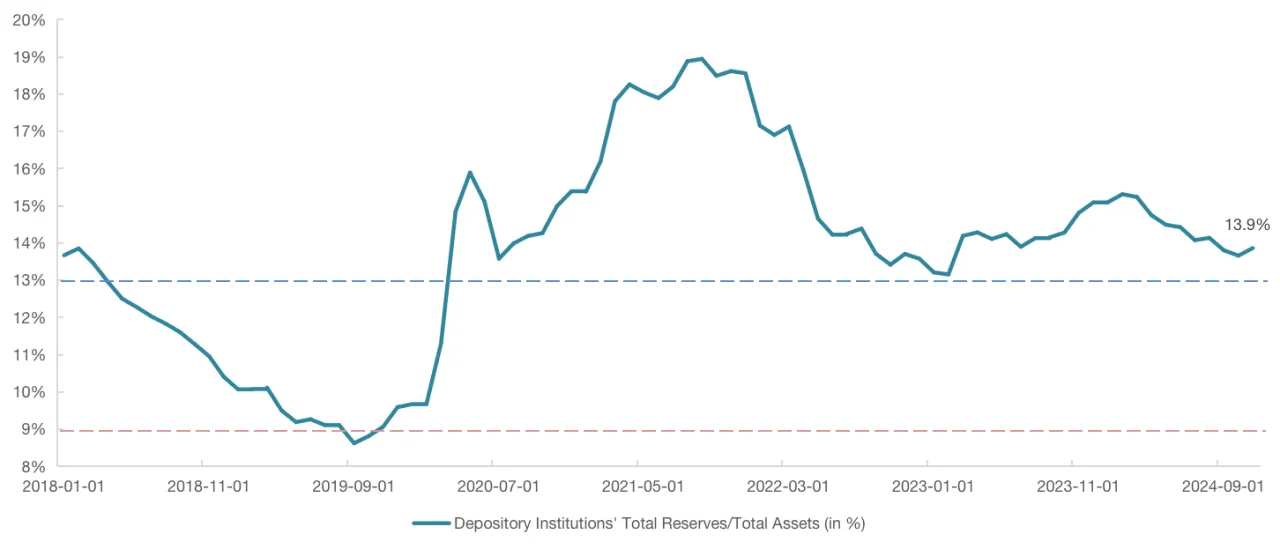

L’adéquation des réserves s’impose comme critère de référence pour arrêter le QT. Si la Fed stoppe le QT ou élargit modérément son bilan, elle pourra maintenir un niveau de réserves « abondantes », anticipant les tensions liées aux émissions du T1 2025. Selon la Fed de New York, la demande de réserves est non linéaire : le ratio réserves/actifs bancaires totaux sert d’indicateur. Le seuil entre « abondance » et « suffisance » se situe à 12-13 %, la limite de « suffisance » à « rareté » autour de 8-10 %.

Le graphique ci-après montre qu’en mars 2019, au moment où la Fed a ralenti le QT, le ratio réserves/actifs était déjà à 9,5 %, avant d’atteindre un point bas en septembre. Depuis juin 2022, il évoluait entre 13 % et 15 %, avant de s’infléchir début 2024. Si la Fed arrête le QT à l’approche du seuil des réserves « abondantes », il conviendra de surveiller un éventuel passage sous 13 %, voire 12 %.

Ratio réserves/actifs maintenu à 13-15 % depuis 06/2022, mais tourné à la baisse récemment

2.5 Synthèse

L’analyse des instruments ON RRP et BTFP confirme que les amortisseurs du QT se sont épuisés. Toute poursuite du QT réduirait les réserves et approcherait le ratio réserves/actifs de la zone 12-13 %. En parallèle, la baisse des réserves accentuerait la pression sur les taux, élargissant l’écart SOFR-IORB et incitant la Fed à suspendre le QT ou à lancer un QE mesuré. Les conditions macro-économiques convergent désormais vers un arrêt progressif du QT, prélude à l’assouplissement.

Pour identifier le point d’inflexion, il est essentiel de suivre la dynamique du ratio réserves/actifs et de l’écart SOFR-IORB. Si ce dernier s’envole malgré des réserves « abondantes », cela signalerait une nécessité d’ajustement rapide. Compte tenu du décalage effet/politique (par exemple, la crise de liquidité est apparue 6 mois après le ralentissement du QT en mars 2019), une gestion prudente suppose une discussion lancée dès janvier, le tracé d’une feuille de route pour mars, puis l’exécution progressive entre mai et juillet.

3. Impact des ajustements QT/QE de la Fed sur le marché crypto

3.1 L’indicateur de liquidité financière : baromètre de l’influence de la Fed

L’action de la Federal Reserve sur la liquidité du système financier s’appuie sur : ses avoirs (titres et prêts), le Treasury General Account (TGA) et l’outil ON RRP. Lorsque le TGA ou l’ON RRP augmentent, la liquidité se retire; lorsqu’ils baissent, elle est injectée. On peut ainsi suivre la liquidité américaine par la formule : « passif Fed – TGA – ON RRP », corrélée à l’évolution des réserves bancaires.

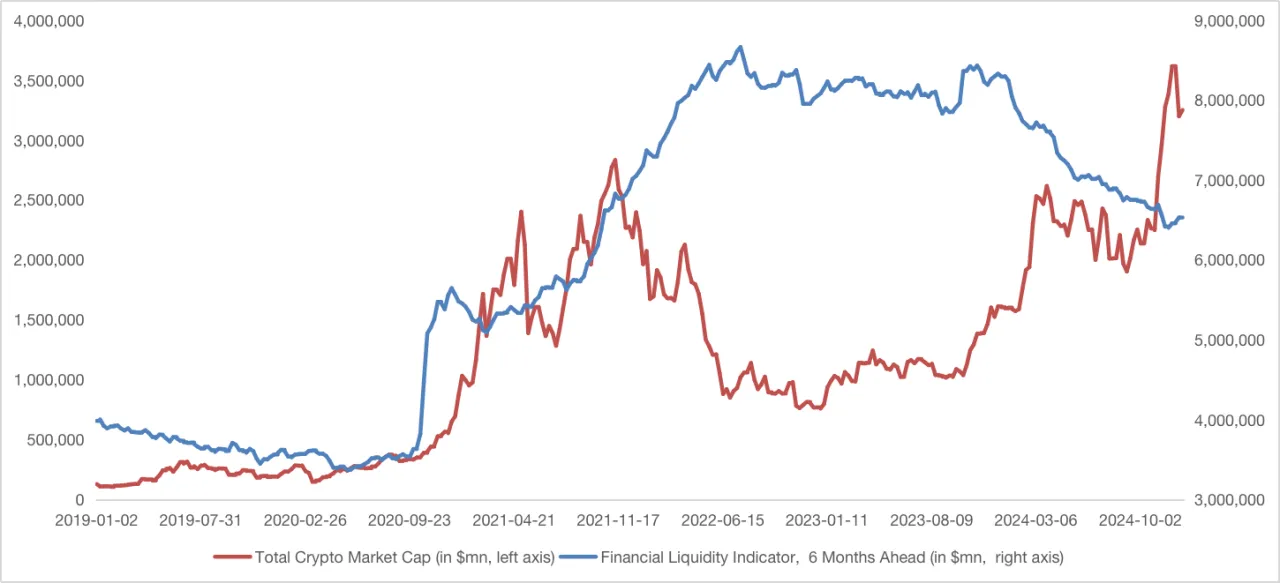

3.2 Indicateur de liquidité vs. capitalisation du marché crypto

Comparé à la capitalisation totale du marché crypto (décalée de 6 mois), l’indicateur de liquidité montre une forte corrélation du début du QE en 2020 à fin 2021, avant une rupture nette.

La performance du marché crypto dépend tant des politiques macro que de dynamiques internes : innovations technologiques, nouveaux usages, cycles de halving Bitcoin – autant de moteurs propres. En 2022, la capitalisation crypto a par ailleurs souffert d’une succession de chocs : hacks DeFi, effondrement Terra, arrestation des développeurs de Tornado Cash, chute des prix des circuits intégrés spécialisés (ASIC), faillite de FTX.

Depuis 2024, la combinaison de facteurs politiques et le lancement de fonds négociés en bourse (ETF) crypto ont permis de stabiliser et de soutenir la capitalisation globale. La Fed a poursuivi son QT mais la résilience de l’économie américaine et les anticipations sur la politique monétaire ont rassuré partiellement sur l’érosion des réserves.

3.3 Points clés sur l’indicateur de liquidité et le marché crypto

L’analyse croisée offre trois leçons principales :

1. Décalage temporel crypto/QE :

Après le lancement du QE début 2020, la hausse du marché crypto n’a débuté qu’au second semestre – un délai de plus de 6 mois. Ce retard reflète le temps d’arrivée de la liquidité dans un écosystème encore marginal, mais aussi les dynamiques propres telles que le DeFi Summer. À l’avenir, l’élargissement des canaux d’accès devrait permettre au marché crypto de réagir plus vite aux injections du QE, réduisant nettement ce délai d’ajustement.

2. Rôle central des anticipations de politique monétaire :

Après plusieurs délais de réaction aux besoins du marché, la Fed privilégie désormais la gestion des anticipations. Après le discours restrictif de Powell en décembre, la capitalisation crypto a chuté alors même que le QT ralentissait déjà. À l’avenir, l’ajustement des anticipations liées au QT/QE pourrait avoir un effet immédiat sur le marché crypto, même si la nouvelle liquidité ne se déverse pas tout de suite, en particulier sur les altcoins.

3. Prime au risque et rupture de corrélation depuis 2023 :

La dissociation entre performance crypto et dynamique des réserves depuis 2023 tient avant tout à l’appétit pour le risque : dans un contexte de reprise globale, la demande pour crypto-actifs et actions reste soutenue malgré le reflux des réserves. Mais il faut demeurer attentif à la conjoncture américaine : si le risque d’atterrissage brutal s’accroît, le marché crypto pourrait subir des pressions baissières même en cas de reprise du QE ou hausse des réserves.

4. Conclusion

En synthèse, la décision de la Fed d’arrêter le QT et d’enclencher un QE modéré dépendra du niveau effectif des réserves et de la demande de liquidité du marché. La surveillance attentive de ces indicateurs permettra d’anticiper le prochain virage monétaire. Face à l’érosion des réserves et à l’élargissement du spread SOFR-IORB, la Fed envisage d’ores et déjà l’arrêt du QT, voire une initiation mesurée du QE.

Par rapport à il y a quatre ans, le marché crypto est désormais plus interconnecté aux flux institutionnels via les fonds négociés en bourse (ETF), les stablecoins (monnaies stables) et les produits d’actifs du monde réel (RWA) diversifiés. Les annonces de la Fed susciteront donc des réactions plus rapides et marquées du marché. Toutefois, la performance crypto n’est pas entièrement alignée sur la liquidité financière américaine : il demeure essentiel de surveiller les signaux économiques et l’évolution de la politique budgétaire. Tous ces éléments pèseront dans la dynamique de marché, offrant l’opportunité de détecter de nouveaux points d’inflexion dans la volatilité.

À propos de Gate Ventures

Gate Ventures, la branche capital-risque de Gate, investit dans les infrastructures décentralisées, les intergiciels et les applications qui façonneront l’ère Web3. En partenariat avec les leaders mondiaux du secteur, Gate Ventures soutient les équipes et startups prometteuses dotées de la vision et des compétences nécessaires pour réinventer les interactions sociales et financières.

Site : https://ventures.Gate.com/

Twitter : https://x.com/gate_ventures

Medium : https://medium.com/@ gate_ventures

Articles Connexes

Récapitulatif hebdomadaire des cryptomonnaies Gate Ventures (18 août 2025)

Récapitulatif hebdomadaire de Gate Ventures sur les crypto-monnaies (29 septembre 2025)

Gate Ventures s’engage à allouer 20M pour soutenir la BNB Incubation Alliance BIA

Récapitulatif hebdomadaire de Gate Ventures sur les cryptomonnaies (25 août 2025)

Thèse d'investissement crypto 2025 : perspectives sur l'IA, la DeFi, la DeSci et les Memes