Gate Research : La capitalisation de la confiance dans les cryptomonnaies, analyse de la durabilité des trésoreries en actifs numériques

Résumé

- Strategy a révolutionné le concept de trésorerie de réserve en actifs crypto, ouvrant la voie à une vague d’entreprises cotées qui ont instauré une nouvelle ère pour le développement des Digital Asset Treasuries (DAT). En 2025, le marché DAT explose, les DAT adossés à Ethereum déclenchant un nouvel engouement pour le staking.

- La logique centrale du modèle DAT repose sur la boucle « financement–achat crypto–refinancement », reliant le financement des marchés traditionnels à la valorisation des actifs crypto et créant un effet d’entraînement auto-renforcé. La valorisation des DAT dépend principalement de la quantité de tokens par action, du prix des actifs sous-jacents et du mNAV, ensemble déterminant leur attractivité et leur niveau de risque sur les marchés de capitaux.

- Alors que les capitaux institutionnels affluent dans l’écosystème Ethereum, les sociétés DAT se muent de simples détenteurs de tokens en véritables acteurs du réseau et générateurs de rendement, notamment via le staking, la DeFi et les opérations on-chain. Le segment DAT Solana pourrait devenir l’un des plus dynamiques et à la croissance la plus rapide du secteur.

- En élaborant un modèle de durabilité à cinq forces pour les DAT, l’étude révèle que les DAT Bitcoin évoluent vers la préservation de valeur à long terme, axée sur la couverture contre l’inflation et l’allocation institutionnelle. Parallèlement, les DAT Ethereum et Solana se transforment en trésoreries productives générant des flux de trésorerie grâce à des opérations on-chain. Seules les sociétés DAT capables de résister aux cycles de marché, avec une structure de capital solide, une transparence financière et une stratégie affirmée, pourront s’imposer. Les futurs leaders ne seront pas les nombreuses « coquilles vides » sans activité réelle, mais les quelques sociétés capables de créer une synergie entre financement traditionnel et participation on-chain.

1. Introduction

La montée en puissance des actifs crypto à l’échelle mondiale, la clarification des cadres réglementaires et la maturité croissante des infrastructures blockchain font émerger les Digital Asset Treasuries (DAT) comme une nouvelle dynamique de capital dans la finance traditionnelle.

Les sociétés DAT sont des entreprises cotées qui placent les cryptomonnaies au cœur de leurs actifs de réserve. Contrairement aux sociétés « crypto-native », leur valorisation découle avant tout de la valeur de marché de leurs détentions crypto, et non de leur chiffre d’affaires opérationnel. Elles lèvent des capitaux par émissions d’actions ou d’obligations convertibles et réinvestissent ces montants dans les actifs crypto, renforçant ainsi la confiance des investisseurs et portant le cours des actions, ce qui génère un cycle « financement–acquisition crypto–hausse de valorisation » sur les marchés.

À première vue, le modèle DAT pourrait se résumer à une entreprise cotée qui achète de la crypto, mais il s’est diversifié en de multiples sous-types : du modèle passif mono-actif de Strategy aux portefeuilles multi-actifs gérés activement et générant du rendement via le staking, le liquidity mining ou la DeFi. Les DAT ont transformé l’exposition aux actifs crypto, autrefois réservée aux investisseurs on-chain, en instruments négociables sur les marchés traditionnels, ouvrant l’accès à un large public. Ainsi, les DAT ne sont plus de simples suiveurs des cycles crypto, mais deviennent des générateurs potentiels d’alpha pour la croissance de l’écosystème.

Néanmoins, le modèle DAT n’est pas une « innovation financière » sans risque. Sa pérennité dépend fortement de la cyclicité des actifs crypto sous-jacents. Lors des phases de marché baissières, la contraction de la liquidité et la chute des prix frappent d’abord les DAT sans activité opérationnelle réelle—de la dépréciation des actifs à l’arrêt du financement, voire à la liquidation. En somme, les DAT amplifient les hausses comme les baisses de marché.

Ce rapport évalue la pérennité du modèle DAT selon cinq axes majeurs, analysant l’impact des prix des tokens et de la taille des trésoreries sur la stabilité structurelle et la résilience du secteur.

2. Origine et évolution du DAT

L’histoire du modèle DAT ne peut ignorer une entreprise emblématique : Strategy Inc. À la fois pionnière du logiciel BI et du mouvement Bitcoin, la trajectoire de Strategy, du déclin à la renaissance, incarne l’émergence des trésoreries numériques d’entreprise et enrichit la réflexion sur l’industrie crypto.

2.1 Genèse du modèle DAT

2.1.1 La stratégie Bitcoin de Strategy

Strategy Inc. (NASDAQ : MSTR) est la première entreprise à avoir formellement adopté une stratégie de Digital Asset Treasury, faisant de Bitcoin son actif de réserve d’entreprise.

Fondée en 1989 en Amérique du Nord, Strategy s’est d’abord spécialisée dans le développement et la commercialisation de logiciels BI pour les entreprises. Elle connaît une forte croissance lors du boom internet des années 1990 et entre en bourse en 1998. En 2000, la SEC enquête sur une reconnaissance anticipée de revenus, entraînant une chute du cours de plus de 90 %—cas typique du krach des dot-com. Pendant vingt ans, Strategy lutte pour rivaliser avec les géants du secteur comme Microsoft, sa capitalisation oscillant entre 1 et 2 milliards de dollars.

Le tournant intervient en 2020, lorsque Michael Saylor reconsidère la valeur du Bitcoin pendant la pandémie de COVID-19. Ironiquement, Saylor était auparavant un opposant aux cryptomonnaies, qualifiant Bitcoin d’« investissement insensé ». Mais face aux politiques monétaires expansionnistes mondiales, l’inflation s’accroît. Saylor estime qu’avec une masse monétaire augmentant de 15 % par an, les investisseurs doivent se tourner vers un actif découplé de la monnaie fiduciaire.

Après avoir analysé la logique blockchain, il réalise que le halving algorithmique du Bitcoin garantit une rareté naturelle, en faisant une couverture idéale contre l’inflation. Par ailleurs, de nombreux investisseurs, particuliers comme institutionnels, ne peuvent investir directement ou avec effet de levier sur le Bitcoin en raison des contraintes réglementaires et de conservation. Les sociétés cotées détenant du Bitcoin en réserve offrent ainsi un nouvel accès au marché par le biais des actions.

Saylor prend une décision radicale : délaisser les actifs traditionnels sûrs pour « l’or numérique ». Alors que la majorité des entreprises privilégiaient les obligations et acceptaient une dilution d’environ 7 %, Strategy réalloue ses capitaux au Bitcoin—un choix qui redéfinit la finance d’entreprise et lance l’ère DAT. [1]

2.1.2 De « Corporate Reserve Asset » à la logique « BTC par action »

En 2020, l’activité logicielle de Strategy génère quelques dizaines de millions de dollars de chiffre d’affaires annuel, mais vingt ans d’exploitation ont permis d’accumuler environ 500 millions de dollars de trésorerie. L’entreprise utilise ce capital excédentaire pour son premier achat de Bitcoin : en août 2020, elle investit 250 millions de dollars pour acquérir 21 454 BTC [2], se transformant en société DAT détentrice de Bitcoin.

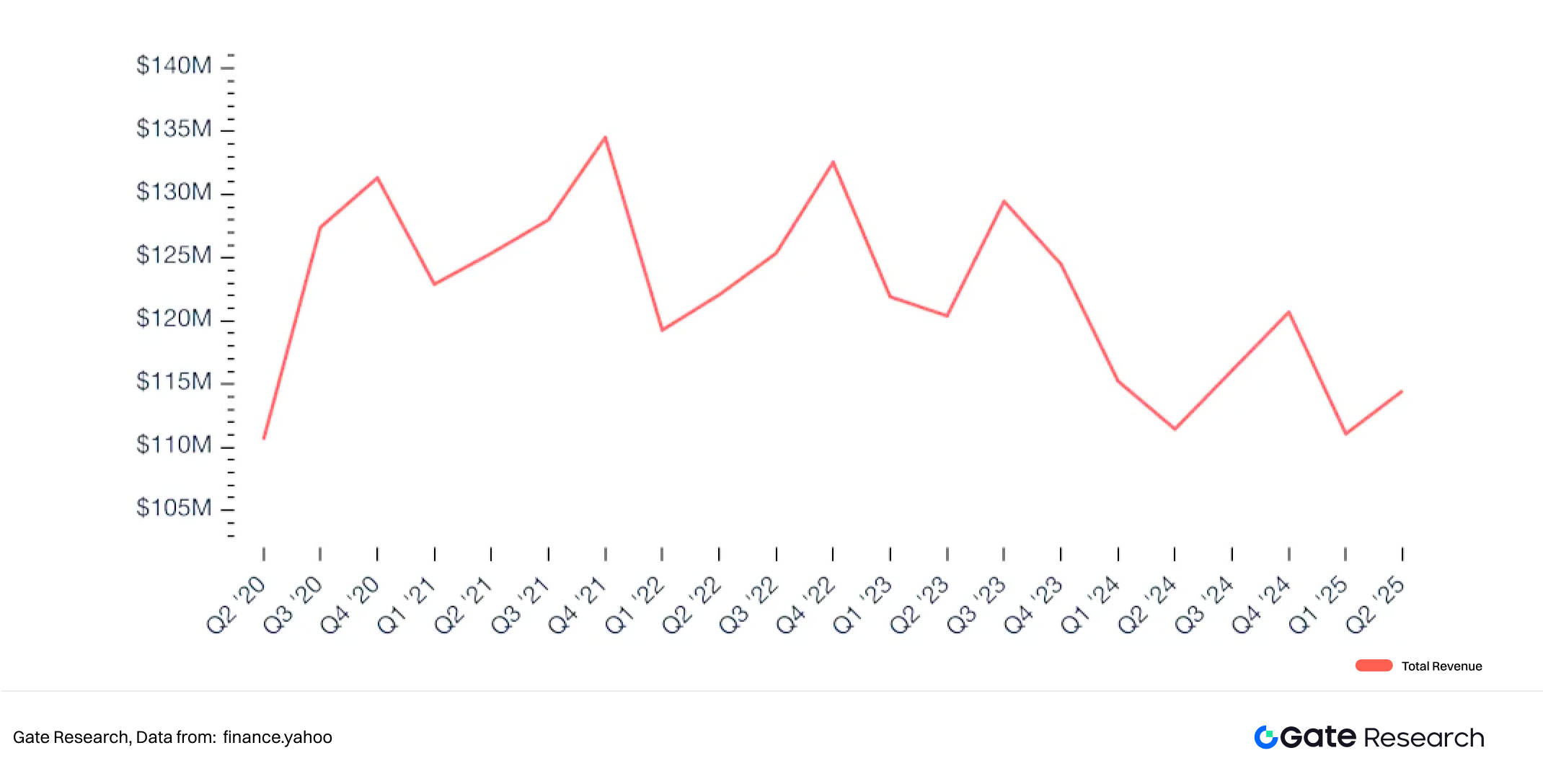

Figure 1 : Revenus logiciels trimestriels de Strategy

Mais le cash-flow opérationnel seul ne permet pas d’augmenter rapidement la position Bitcoin. Avec des taux proches de zéro et une forte demande d’actifs de croissance, Saylor saisit l’opportunité de financer via les marchés de capitaux.

Strategy lance alors un modèle « flywheel » associant achats autofinancés et dette—obligations convertibles, billets garantis, émissions d’actions. En décembre 2020, elle émet 400 millions de dollars d’obligations convertibles (coupon 0,75 %, échéance 2025) [3], investis intégralement dans le Bitcoin. Les convertibles, d’abord comptabilisées comme dette, évitent la dilution et protègent la propriété. Les premières tranches affichent des taux de 0 à 0,875 %, avec des primes de conversion de 40 à 50 %, témoignant de la confiance des investisseurs dans la croissance à long terme.

Début 2021, le Bitcoin grimpe à 60 000 dollars, multipliant par cinq la valeur des réserves de Strategy et transformant sa valorisation. Le succès de la stratégie Bitcoin propulse le cours de l’action, et Strategy lève de nouveaux capitaux via des émissions d’actions.

Pour rassurer sur la dilution, l’entreprise crée un indicateur unique—BTC Yield, c’est-à-dire le nombre de Bitcoins détenus par action diluée. Il vérifie si le nouveau financement se traduit par des Bitcoins supplémentaires sans dilution excessive des actionnaires existants.

BTC Yield = Quantité totale de BTC détenue / Nombre total d’actions diluées

Cette innovation devient centrale dans la communication financière et la transparence de Strategy.

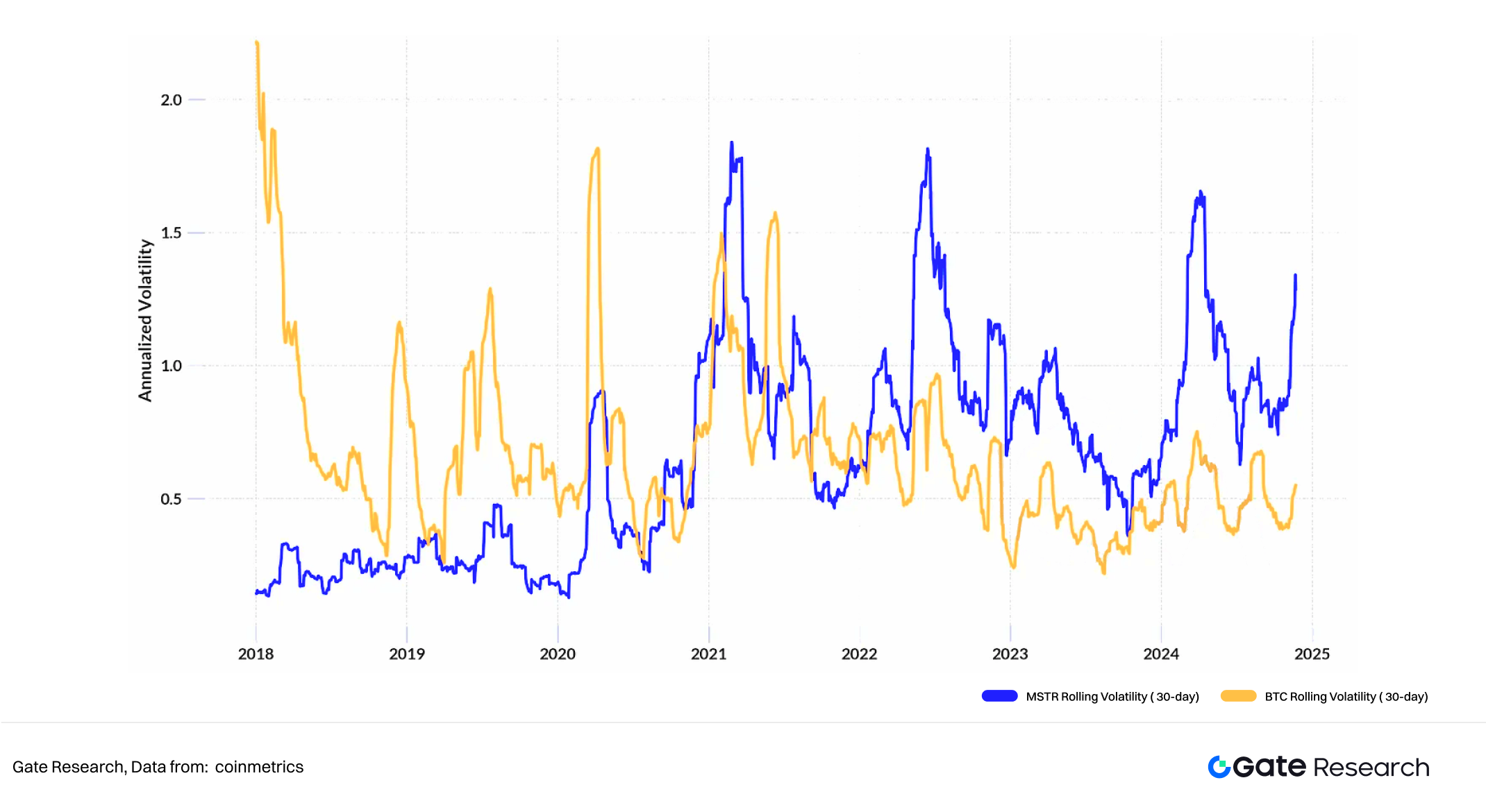

Dès lors, Strategy devient le premier détenteur institutionnel de Bitcoin, son action évoluant en parfaite corrélation avec le BTC. En novembre 2024, le titre atteint un sommet historique à 473,83 dollars, soit 3 734 % de hausse depuis les premiers achats de Bitcoin.

Le succès de Strategy transforme les récits de marché, poussant de nombreuses sociétés cotées à suivre son exemple et ouvrant le chapitre du modèle Digital Asset Treasury (DAT).

Figure 2 : Corrélation élevée entre le cours de Strategy et celui du BTC après 2020

2.2 Diffusion et expansion du modèle DAT

2.2.1 Croissance explosive des DAT en 2025

Exemple du Bitcoin, actif crypto institutionnel de référence :

En 2020, toutes les sociétés cotées mondiales détiennent 4 109 BTC, soit 1,49 % des détentions institutionnelles totales de Bitcoin (États, ETF, fondations privées), sans impact notable sur le marché.

Mais à mesure que l’écosystème crypto mûrit et que le prix du Bitcoin grimpe—porté par le modèle DAT—les sociétés cotées investissent massivement. En 2021, les réserves atteignent 155 196 BTC, plus que triplées en un an, amorçant la tendance DAT. Avec la poursuite des flux institutionnels, elles s’élèvent à 306 765 BTC en 2022.

En 2023, la volatilité pousse certaines entreprises à réduire leur exposition (293 042 BTC), mais le total rebondit à 361 144 BTC en 2024, signe d’une confiance stratégique accrue.

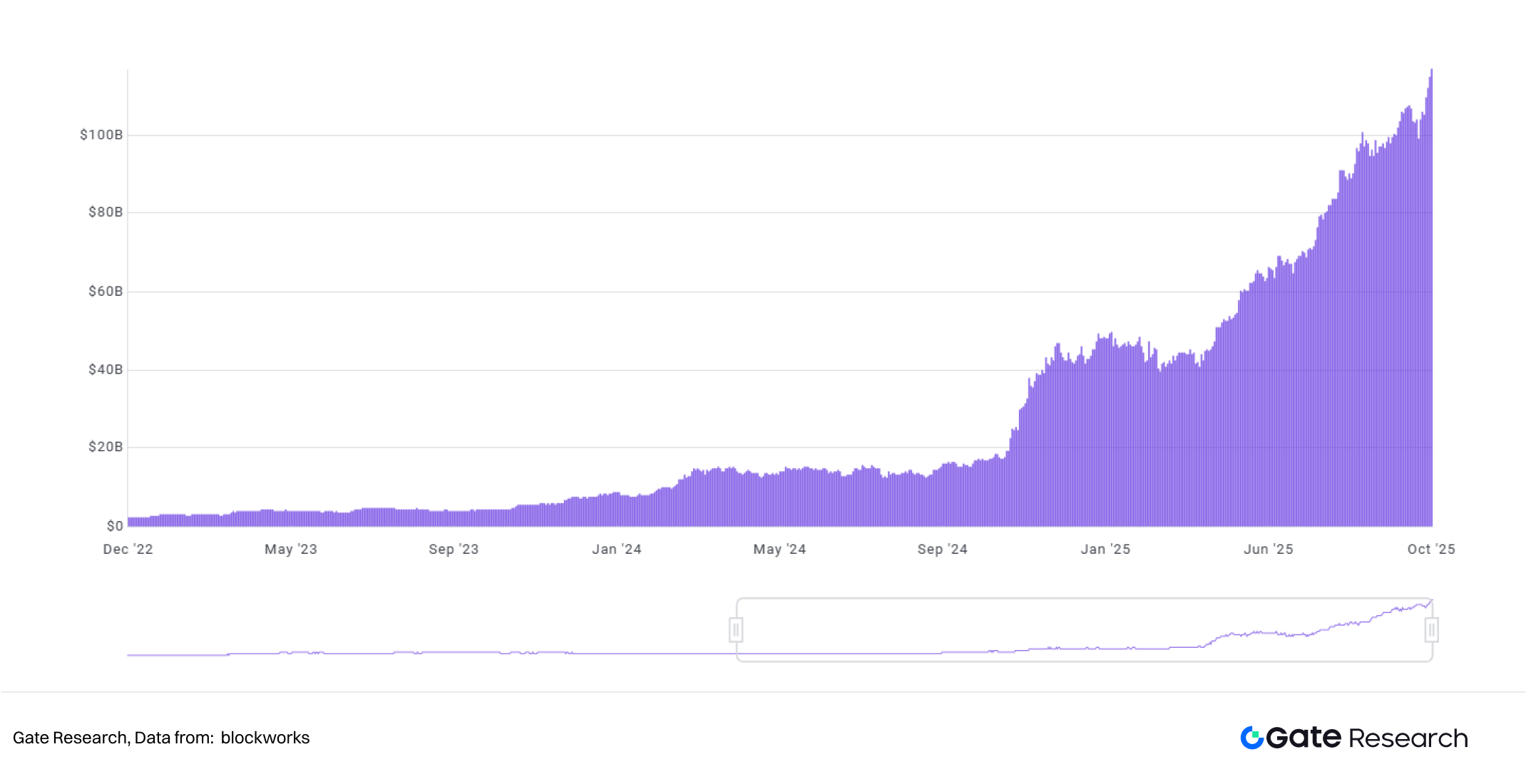

En 2025, la tendance franchit un cap : les réserves corporates dépassent 1 million de BTC en juillet, et au 2 octobre, atteignent 1 130 679 BTC, soit 5,38 % de la circulation totale [4].

Ce parcours illustre le passage d’une expérimentation prudente à une gestion stratégique de trésorerie Bitcoin à long terme. Derrière ce virage, la reconnaissance du Bitcoin comme « or numérique » et l’accélération de la diffusion du modèle DAT imposent ce dernier comme nouveau paradigme de gestion de valeur et de stratégie de capital.

Figure 3 : Croissance accélérée des réserves Bitcoin d’entreprises depuis 2025

2.2.2 L’Amérique du Nord domine, l’Asie accélère

Les sociétés DAT détentrices de Bitcoin sont présentes dans 199 pays et régions, mais l’épicentre demeure l’Amérique du Nord—en tête en nombre, accès au financement et influence sur les marchés.

Les États-Unis comptent 71 sociétés DAT, profitant de l’infrastructure mature du Nasdaq pour intégrer les actifs crypto à la gestion de trésorerie via actions et obligations convertibles. Le Canada suit avec 33 sociétés DAT, bénéficiant d’un cadre réglementaire plus flexible et d’une ouverture envers les fonds crypto.

L’Asie rattrape rapidement son retard, en particulier le Japon et Hong Kong, où des stratégies DAT locales émergent. Le Japon compte 12 sociétés, Hong Kong 10, la Chine continentale 9, illustrant une diversification géographique.

Au Japon, plusieurs acteurs—dont des filiales de sociétés cotées à la TSE et des fonds financiers—commencent à allouer des crypto-actifs. Le cas phare est Metaplanet Inc., qui publie ses réserves Bitcoin depuis 2024. Surnommée « la MicroStrategy japonaise », Metaplanet est devenue emblématique du mouvement DAT nippon.

À Hong Kong, la combinaison des cotations HKEX et de l’activité des plateformes d’échange crypto a généré une vague de DAT menés par plateformes de trading et gestionnaires de fonds, illustrant la synergie entre ouverture réglementaire et innovation.

Remarquons que les DAT ne se limitent plus à la tech ou à la finance. Leurs activités couvrent la biotechnologie, le e-commerce, les services, voire des niches comme la beauté et le bien-être—montrant la polyvalence du modèle comme levier de gestion du capital.

2.2.3 Les DAT Ethereum catalysent le boom du staking

Le spectre d’actifs DAT s’élargit. Bitcoin dominait initialement presque toutes les réserves, mais les marchés cherchent depuis longtemps le prochain actif « à la Bitcoin »—alliant valeur refuge et rendement.

Ethereum et Solana répondent parfaitement à cette attente : tous deux développent des écosystèmes smart contract et DeFi dynamiques, et via le Proof-of-Stake (PoS), permettent de percevoir des récompenses de staking. Ces attributs positionnent ETH et SOL comme nouvelles frontières de l’adoption DAT.

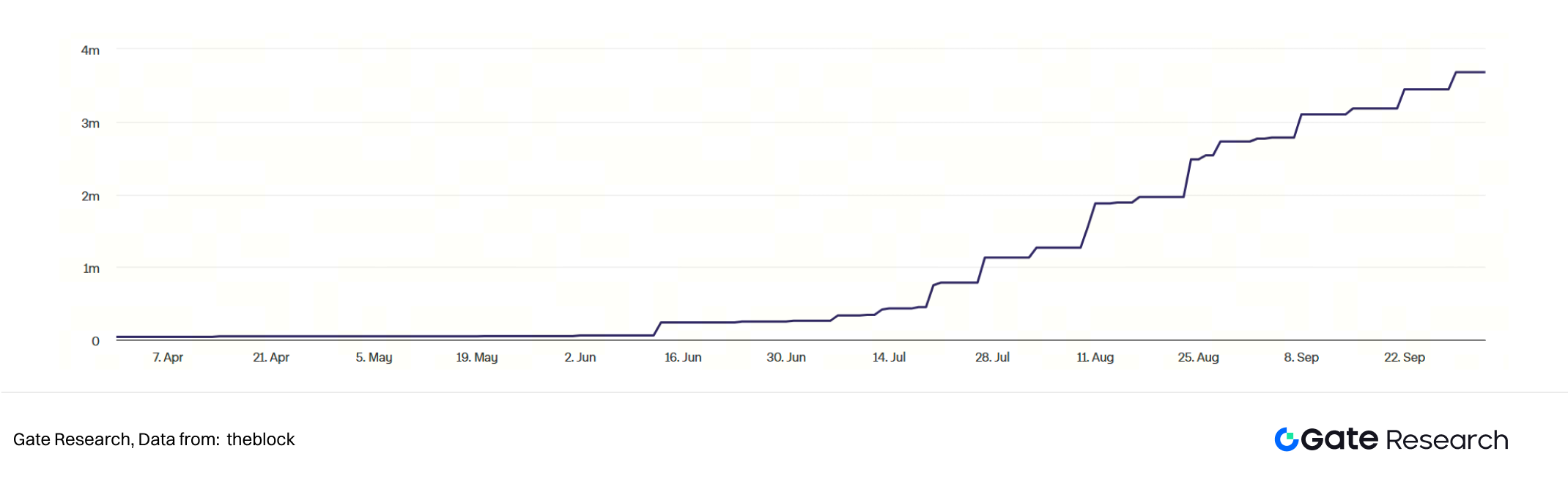

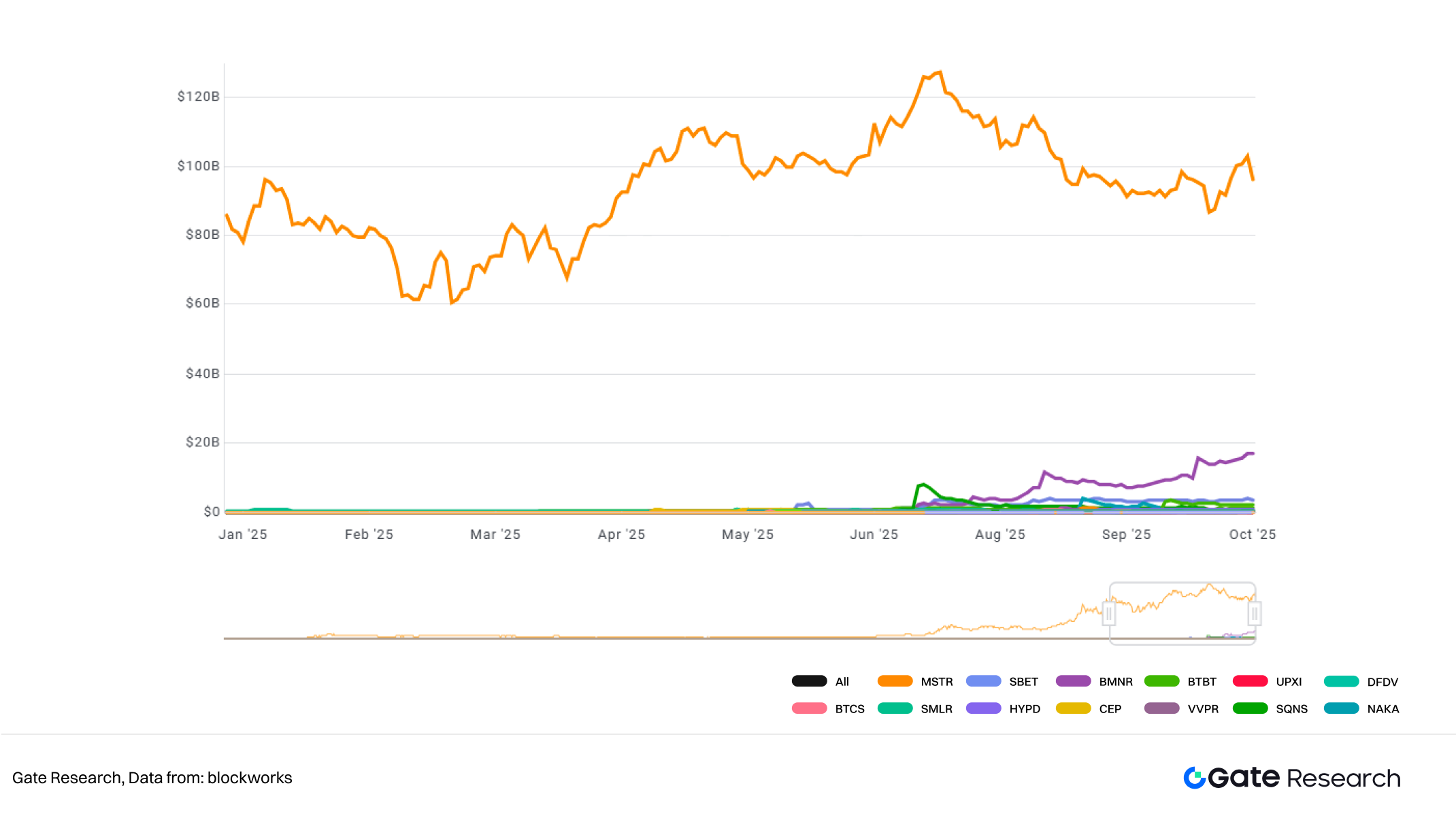

Figure 4 : Hausse des réserves Ethereum des sociétés DAT en 2025

Mi-2025, le récit de réserve Bitcoin glisse vers Ethereum, avec des initiatives majeures en staking et participation écosystémique. Deux sociétés—BitMine Immersion Technologies et SharpLink Gaming—catalysent cette dynamique.

BitMine (NYSE : BMNR), initialement axée sur le minage Bitcoin et l’infrastructure (hébergement et maintenance), lève 250 millions de dollars en juillet 2025 (PIPE) pour devenir une entité de réserve Ethereum [5].

BitMine motive sa réallocation par les usages d’Ethereum : smart contracts, paiements en stablecoins, tokenisation d’actifs. Après l’annonce de son plan de réserve Ethereum, le titre BitMine flambe, reflétant l’enthousiasme du marché. Au 3 octobre 2025, elle détient 2 650 900 ETH, soit 2,2 % de l’offre totale ETH—première détentrice corporate.

Le deuxième DAT Ethereum, SharpLink Gaming (NASDAQ : SBET), opère dans le gaming en ligne, l’e-sport, les paris et le divertissement sportif. Bien que non native crypto, elle fait preuve d’agilité sur les marchés. En juin 2025, SharpLink lance sa stratégie de trésorerie Ethereum, accumulant de l’ETH via émissions d’actions ATM, en plus de ses réserves Bitcoin. Plus de 95 % de son ETH est staké pour générer du rendement passif.

SharpLink assure une divulgation régulière et transparente, renforçant la confiance des investisseurs. Au 3 octobre 2025, ses réserves Ethereum totalisent 838 728 ETH, soit 0,7 % de l’offre. BitMine et SharpLink incarnent la transition des DAT Ethereum vers la mise en œuvre à grande échelle sur les marchés.

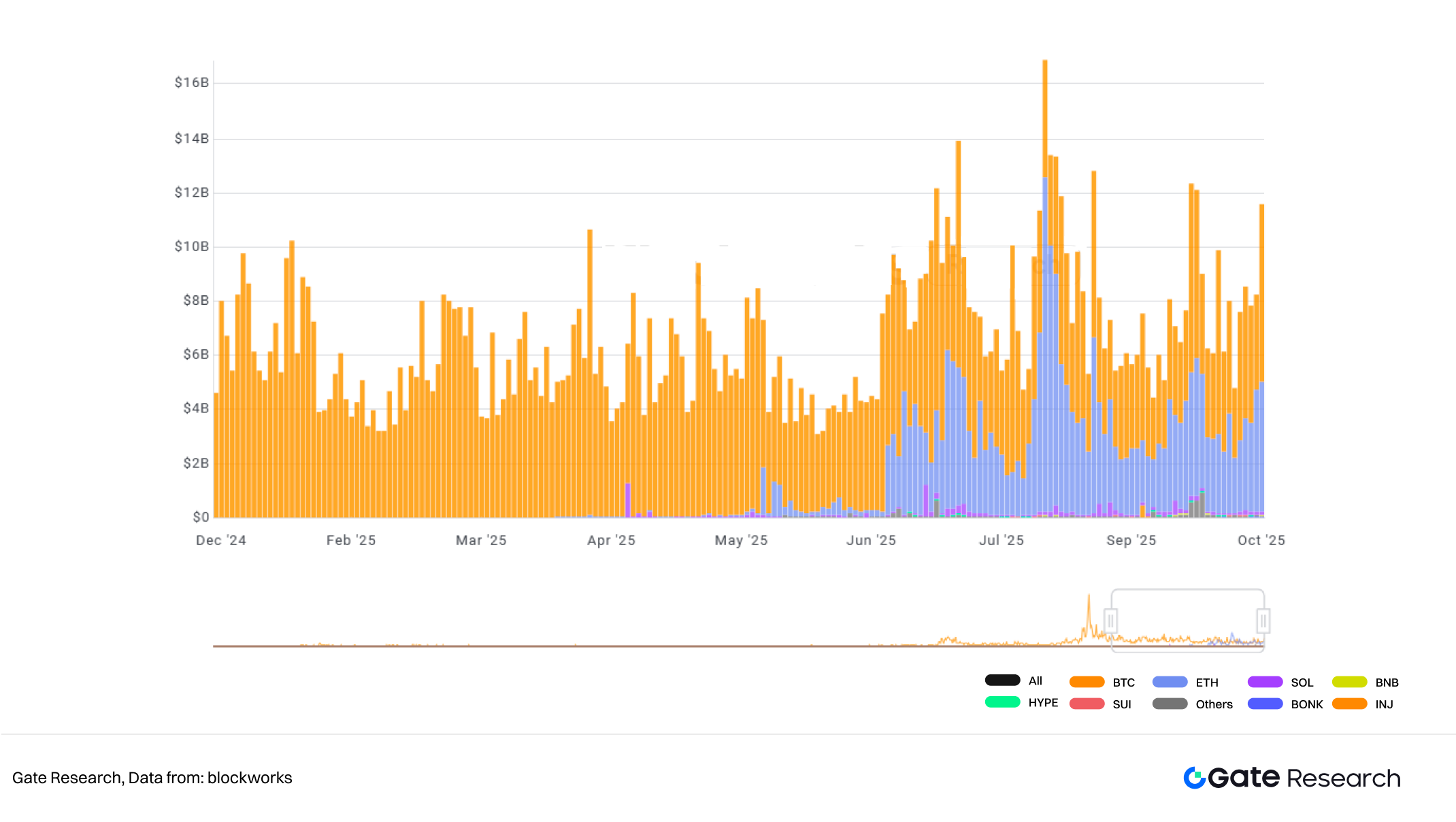

Figure 5 : Bitcoin et Ethereum, actifs DAT les plus plébiscités

Aujourd’hui, davantage de sociétés diversifient leurs trésoreries au-delà de Bitcoin, intégrant Ethereum, Solana, Dogecoin ou Sui pour étoffer leurs portefeuilles et optimiser le rendement.

En octobre 2025, 13 sociétés révèlent détenir 4 029 665 ETH (≈ 3,33 % de l’offre),

9 sociétés détiennent 13 441 405 SOL (≈ 2,47 % de l’offre),

Dogecoin est détenu par 2 sociétés, soit 780 543 745 DOGE (≈ 0,52 % de l’offre),

Sui par 2 sociétés, soit 102 811 336 SUI (≈ 2,84 % de l’offre) [6].

Cette extension multi-chain marque une nouvelle étape du modèle DAT—du récit centré Bitcoin à la stratégie de capital cross-chain et multi-actifs, posant les bases de l’intégration des actifs numériques dans les marchés mondiaux.

Figure 6 : Comparatif de capitalisation des sociétés DAT majeures

3. Logique opérationnelle des DAT

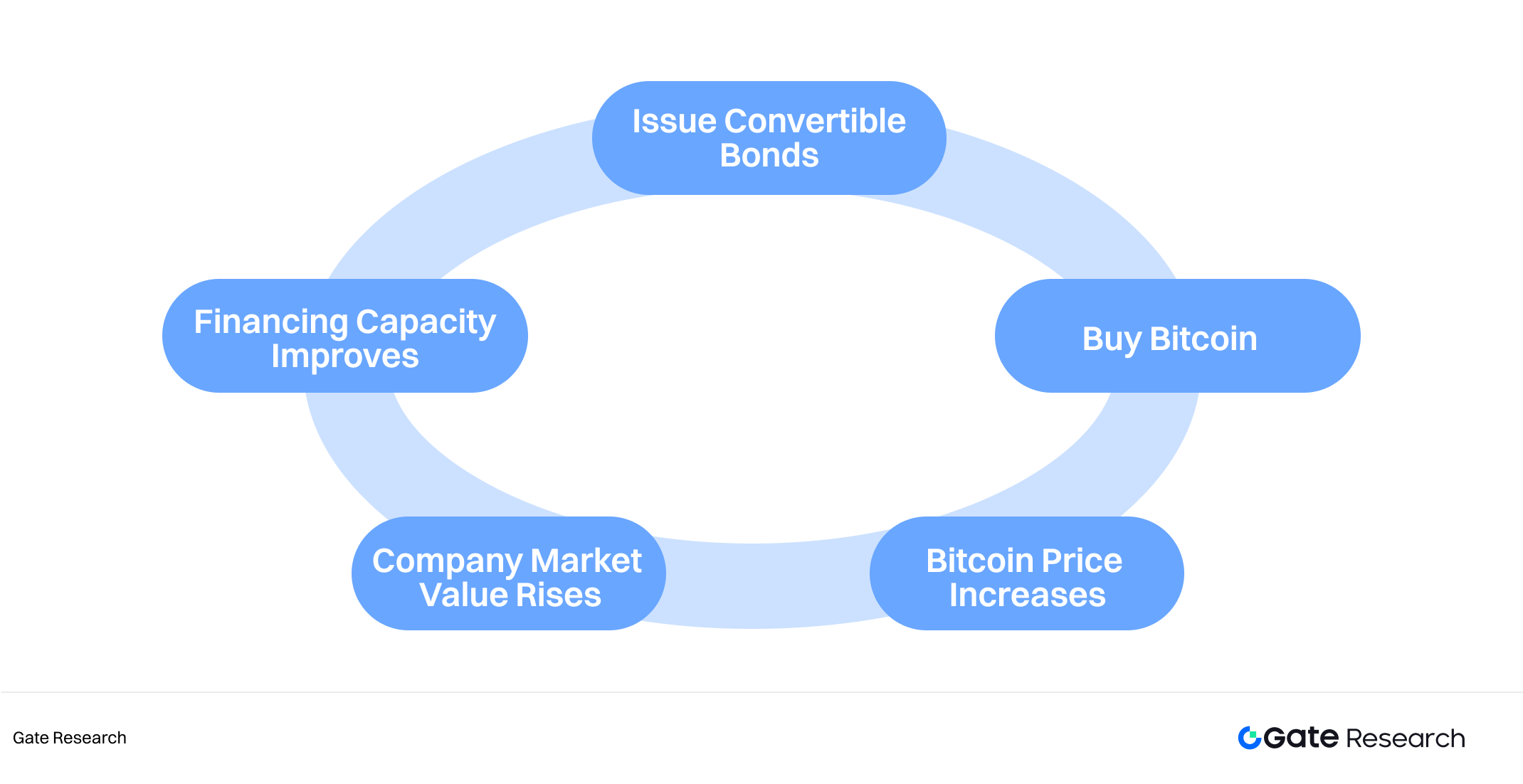

Certaines entreprises crypto accèdent aux marchés publics par fusion inversée ou cotation de coquille, s’ouvrant aux financements publics et bouclant la « finance–achat crypto–refinancement » qui fonde le modèle DAT. Ce mécanisme relie le financement traditionnel à la valorisation des actifs crypto, générant un effet d’entraînement auto-renforcé.

3.1 Mécanisme d’opération

3.1.1 Cotation via acquisition de coquille

Certaines entreprises choisissent de ne pas partir de zéro. Elles accèdent aux marchés par le biais de SPAC ou de fusion inversée (RTO). Pour les sociétés crypto, ces options offrent une alternative attrayante à l’IPO classique, leur permettant de contourner les obstacles réglementaires et les délais. Une fois cotées, elles lèvent des fonds et les utilisent pour acheter Bitcoin, Ethereum ou autres actifs numériques.

Exemple : Reserve One, société de gestion d’actifs crypto, annonce le 8 juillet 2025 son entrée en bourse via fusion SPAC avec M3-Brigade Acquisition V Corp. (NASDAQ : MBAV). L’opération valorise l’entreprise à 1 milliard de dollars, dont 298 millions en capital de fiducie et 750 millions d’engagements de Galaxy Digital, Pantera Capital et Kraken. Reserve One veut bâtir un portefeuille de réserves Bitcoin, Ethereum et Solana, optimisé pour le staking et le lending [7].

Ce type d’acquisition s’apparente à une stratégie « coquille de capital + actifs crypto ». S’il facilite l’accès aux marchés, il comporte aussi des risques élevés : ces sociétés sont souvent dépourvues d’activité réelle, exposant les actionnaires à la dilution et à une dépendance accrue à la volatilité crypto.

3.1.2 Cycle de financement : émissions, obligations et dette convertible

Strategy a instauré le modèle « financement–achat crypto–hausse de valorisation–refinancement », rapidement adopté par les sociétés cotées et les nouveaux entrants blockchain, devenant la norme DAT.

Concrètement, les DAT lèvent du capital—émissions d’actions (ATM/PIPE) ou obligations classiques et convertibles—pour alimenter leur trésorerie. Ces fonds servent à acquérir Bitcoin, Ethereum ou autres crypto-actifs, amplifiant le lien entre marchés financiers et valorisation crypto.

Le succès de Strategy en marché haussier illustre la puissance du mécanisme, et sert de modèle à BMNR, BitMine et SharpLink.

Figure 7 : Les sociétés DAT créent une dynamique auto-renforcée

Ce schéma est particulièrement visible chez les DAT axés sur Ethereum en 2025.

- BitMine a adopté l’approche Strategy, utilisant convertible et PIPE pour étoffer son bilan—jalon de l’institutionnalisation Ethereum.

- SharpLink, plus agressive, annonce en juin 2025 l’ajout d’Ethereum à sa trésorerie et lève rapidement des fonds via émissions ATM, orientant ses ETH vers le staking et le liquid staking pour générer des flux de trésorerie durables.

Si certains pointent le risque de « staking total » lié au protocole on-chain, d’autres y voient le nouveau paradigme d’Ethereum comme actif productif et générateur de rendement.

3.2 Typologie des modèles DAT

Les DAT sont bien plus que de simples détenteurs de tokens. Les stratégies varient en complexité, gestion et niveau d’exposition. Les principaux modèles sont :

1. Modèle passif mono-actif

- Détenu sur un seul actif crypto (Bitcoin ou Ethereum), à long terme.

- Gestion simple, coûts réduits.

- Rendement fondé sur l’appréciation du capital.

- Strategy incarne ce modèle—engagement public à « acheter et conserver » le Bitcoin comme actif central.

2. Modèle actif mono-actif

- Axé sur un actif, mais avec trading actif, arbitrage, couverture, options.

- Performance dépendante des compétences du gestionnaire.

- Certaines trésoreries Ethereum optent pour ce modèle afin d’optimiser l’exposition en période volatile.

3. Modèle portefeuille multi-actifs

- Diversification sur plusieurs crypto-actifs (ex. : BTC + ETH + SOL + BNB).

- Gestion active et maîtrise du risque requises.

- Exemple : Mega Matrix Inc. (NYSE : MPU) élargit en 2025 sa stratégie DAT du mono-actif (ex. : ENA ou ETH) à une trésorerie multi-actifs, incluant stablecoins et tokens de gouvernance pour répartir risques et rendements sur plusieurs chaînes et protocoles [8].

- Modèle d’investissement et de participation écosystémique

- Le plus avancé. Outre la détention d’actifs, la société finance l’infrastructure on-chain, des projets DeFi, l’exploitation de validateurs, la gouvernance ou des fonds d’écosystème.

- L’entreprise agit à la fois comme détenteur et acteur, influençant l’évolution de la blockchain.

- Exemple : SharpLink consacre une partie de ses réserves ETH au staking, validateurs, gouvernance et support DeFi, passant du statut d’investisseur passif à contributeur actif.

- Ces modèles peuvent générer plusieurs sources de revenus : staking, incubation, frais de transaction.

3.3 Logique de valorisation des sociétés DAT

Contrairement aux sociétés classiques, la valorisation des DAT dépend avant tout de leur exposition crypto et de l’effet de levier. Côté investissement, la valorisation s’appuie sur trois variables clés :

- Hausse des tokens par action

- Prix des actifs sous-jacents

- Prime ou décote mNAV (Market Value to Net Asset Value)

Ce « triangle de valorisation DAT » détermine l’attractivité et le risque sur les marchés.

Hausse du cours ≈ Hausse des tokens par action × Hausse du prix du token × Prime de marché

La prime de marché reflète le sentiment, souvent mesuré par Prime de marché = mNAV − 1

3.3.1 Hausse du « nombre de tokens par action »

Strategy a introduit l’indicateur « tokens par action » pour évaluer si les nouveaux financements se traduisent par davantage de Bitcoins sans dilution excessive. Après le succès de Strategy, de nombreux DAT adoptent cet outil. BitMine, par exemple, réinvestit ses financements et profits pour acquérir plus d’Ethereum, augmentant le nombre de tokens par action.

Une hausse du « nombre de tokens par action » accroît théoriquement la NAV par action, le cours devant suivre en marché efficient. Si l’actif crypto (BTC, par exemple) s’apprécie en parallèle, les investisseurs appliquent souvent un multiple supérieur, générant un effet de levier triple :

Prix du token × Tokens par action × Prime de marché

L’appréciation du titre peut ainsi dépasser largement celle du crypto-actif.

3.3.2 Appréciation des actifs sous-jacents

Le principal moteur de valorisation d’un DAT réside dans la variation des prix des actifs crypto. Quand le BTC ou l’ETH montent, le bilan s’étoffe, entraînant une prime de marché ; à la baisse, la valeur comptable s’effondre.

Les DAT amplifient cette sensibilité :

- Absence de couverture, exposition totale à la volatilité crypto

- Effet de levier par dette ou convertibles majorant la position effective et l’élasticité du cours

Les variations crypto affectent la valeur comptable mais engendrent aussi un feedback : hausse → attentes de refinancement → expansion des réserves → hausse de valorisation → confiance accrue → nouvelle hausse, jusqu’à l’inversion du marché.

3.3.3 Le flywheel mNAV

Le ratio mNAV (Market Value to Net Asset Value) est l’indicateur central des DAT :

mNAV = Capitalisation boursière / NAV valeur des actifs numériques

Quand mNAV > 1, la société est valorisée au-delà de ses réserves, signe de confiance dans sa gestion et son potentiel de refinancement. Elle peut continuer à lever des fonds pour acquérir du crypto, augmentant la NAV par action et renforçant l’optimisme—boucle de feedback positive.

Mais le mNAV est ambivalent : une prime élevée peut révéler une exubérance spéculative. Si le sentiment se retourne et que le mNAV passe sous 1, le flywheel s’inverse : chute de valorisation → accès limité au financement → contraction des réserves → nouvelle baisse.

Ce feedback négatif fragilise la société, surtout si les prix crypto chutent—« double peine » pour la capitalisation et la confiance.

Théoriquement, un DAT dont le mNAV < 1 devrait vendre une partie de ses actifs pour racheter ses actions et rétablir l’équilibre.

Exemple : en marché haussier, MicroStrategy (MSTR) se négociait à plus de 2× sa valeur BTC comptable (mNAV ≈ 2,0)—les investisseurs payaient pour les réserves et la capacité de financement. En marché baissier, son mNAV passe sous 1, mais la société conserve ses BTC via la restructuration de la dette.

En résumé, le financement DAT dépend du flywheel mNAV.

La prime mNAV est un baromètre du sentiment et un signal pour les investisseurs.

Si le mNAV reste sous 1, les DAT « coquilles » perdent leur viabilité et le flywheel s’effondre.

4. Transition des DAT : de la « détention » au « staking »

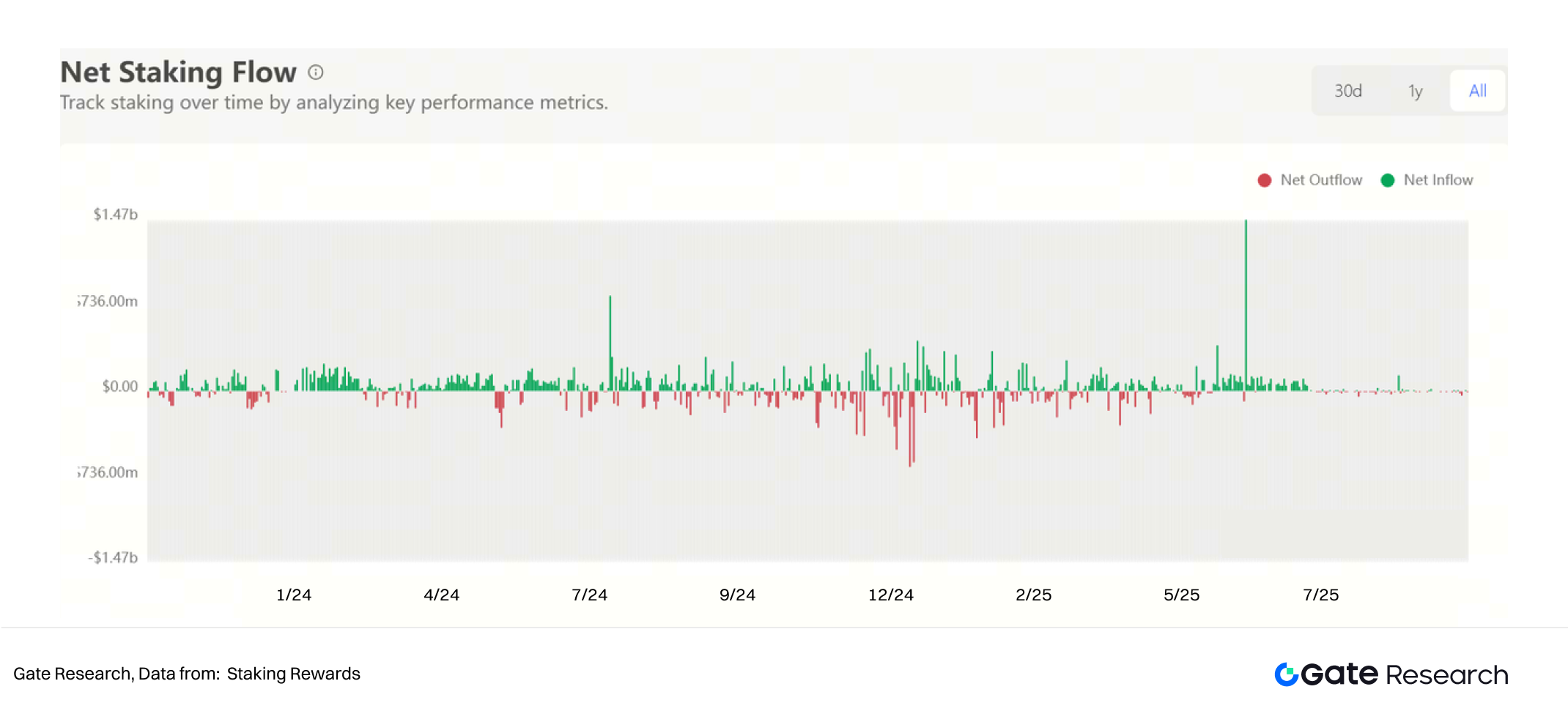

Contrairement aux DAT Bitcoin, centrés sur la détention passive, les DAT Ethereum exploitent le staking et la DeFi, permettant de placer une partie du capital on-chain. Les DAT bouclent ainsi leur flywheel tout en générant du rendement additionnel par le staking, transformant la trésorerie en capital productif.

4.1 Ethereum rend possible un modèle DAT générateur de rendement

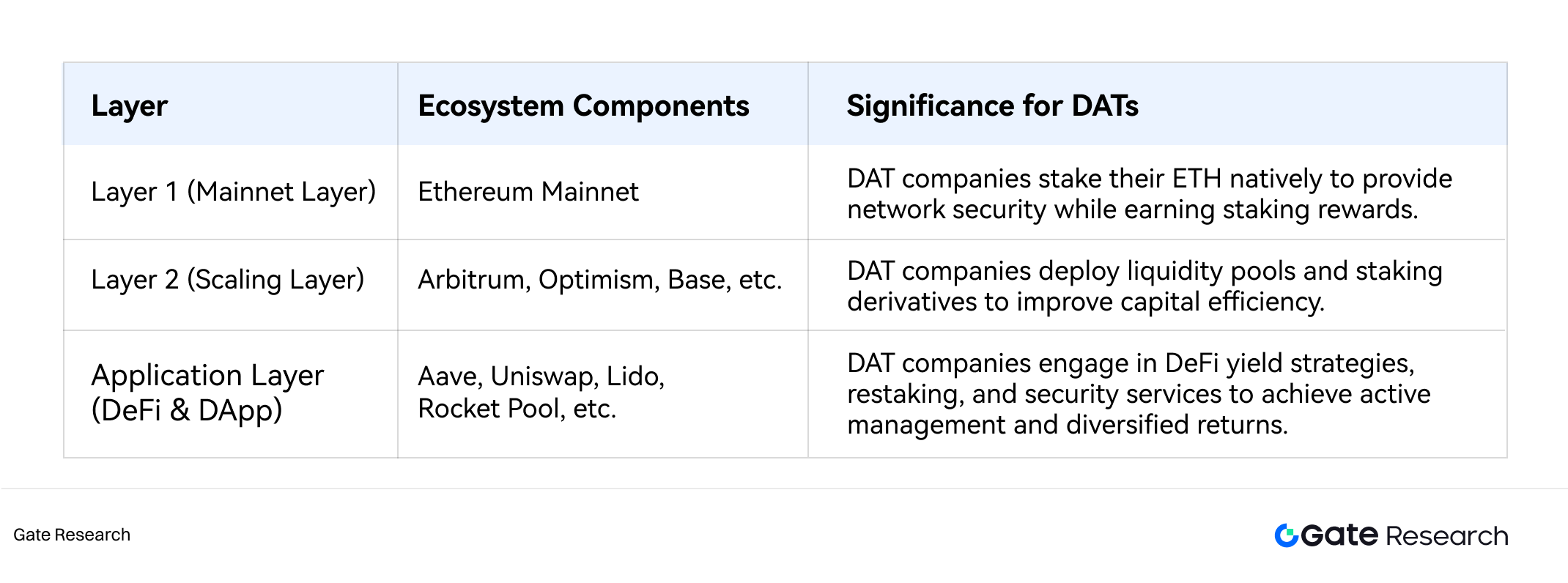

En tant que système blockchain capable d’héberger divers DApps, l’architecture à trois couches d’Ethereum offre plusieurs niveaux de rendement et de gestion des risques. Les DAT interviennent principalement sur les couches L1 et DeFi. En déployant leurs réserves ETH on-chain, elles génèrent du « rendement on-chain » et rendent leurs actifs productifs.

Tableau 1 : Stratégies DAT selon la structure à trois couches d’Ethereum

4.1.1 De la détention passive au staking rémunérateur

Avec l’arrivée des institutions sur Ethereum, les DAT évoluent de simples détenteurs vers des générateurs de rendement. Le staking est leur principal canal d’entrée, avec deux approches :

- Exploitation directe de nœuds validateurs—blocage d’ETH pour sécuriser le réseau et valider les transactions, générant 2,5–3,0 % d’APY. Mais cette option implique forte complexité, faible liquidité et risque de slashing.

- Protocoles de liquid staking—délégation d’ETH à des protocoles tiers et obtention de « tokens-reçus » liquides (ex. stETH via Lido). BTCS, par exemple, génère des récompenses via Rocket Pool. Le liquid staking résout le problème de blocage de liquidité et permet de générer du rendement tout en conservant de la flexibilité.

Exemple : une trésorerie corporate de 1 million d’ETH, dont 50 % stakés, à 3 % de rendement et 4 000 dollars l’ETH, produit environ 60 millions de dollars par an.

4.1.2 DeFi : faire travailler Ethereum

Au-delà du staking, les DAT peuvent placer leur ETH ou stETH dans des protocoles DeFi pour maximiser l’utilisation du capital, par exemple :

- Dépôt de stETH dans Aave pour percevoir des intérêts

- Utilisation de stETH comme collatéral pour emprunter des stablecoins et réinvestir

- Fourniture de liquidité dans des pools pour obtenir des frais de trading

Grâce à ces stratégies, le rendement peut passer de 3 % en staking à 5–10 %, tout en injectant de la liquidité institutionnelle dans l’écosystème Ethereum.

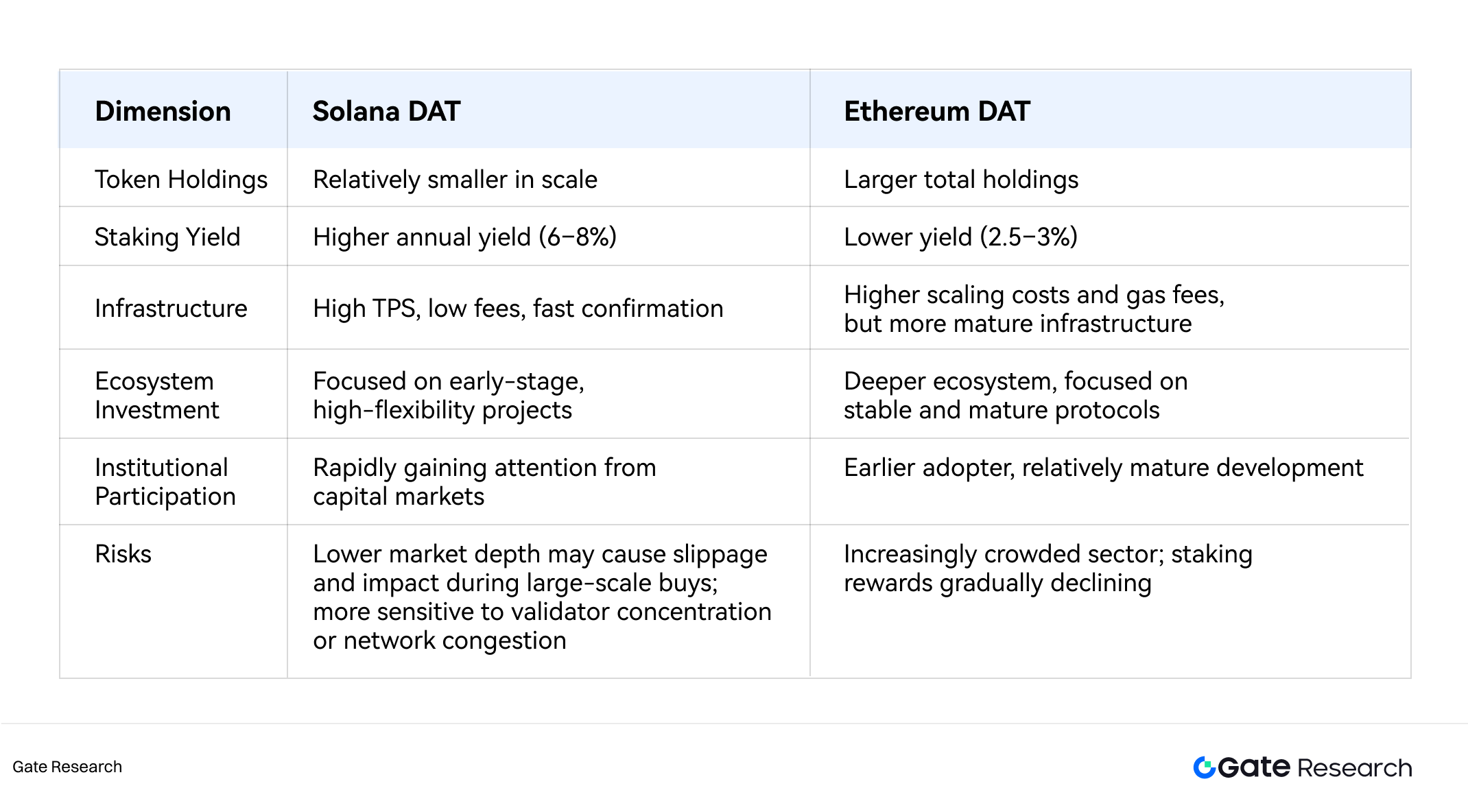

4.2 Solana : rendement élevé, nouvelle alternative DAT

Solana, premier écosystème développeur en 2024, attire de plus en plus d’institutions autour des DAT Solana, certains anticipant qu’il pourrait surpasser Ethereum comme modèle dominant. Trois facteurs expliquent ce basculement :

- Potentiel de rendement élevé : staking Solana entre 6 et 8 %, bien supérieur à Ethereum (~3 %)

- Croissance de l’écosystème et infrastructure : en T2 2025, Solana traite 8,9 milliards de transactions, génère 3 milliards de volume DEX quotidien et 1,1 milliard de revenus réseau—plus de 2,5× Ethereum [9]. Sa rapidité, ses frais réduits et sa finalité séduisent les DAT nécessitant une haute fréquence et des coûts faibles.

- Reconnaissance rapide du marché : Cantor Fitzgerald recommande plusieurs DAT Solana, citant l’expansion rapide des développeurs et de l’écosystème [10]. Plusieurs tours PIPE et privés ciblent des projets DAT Solana—ex. : Sharps, Pantera et Galaxy ont lancé un plan DAT Solana à 2,65 milliards de dollars en août 2025 [11].

Au-delà de la détention, les DAT Solana interviennent aussi sur les validateurs, l’infrastructure et les incitations écosystémiques. SOL Strategies (NASDAQ : STKE), par exemple, a constitué sa trésorerie Solana en une année, générant des revenus via l’exploitation de validateurs.

4.3 Avantages comparés : Ethereum vs Solana DAT

À moyen et long terme, Solana DAT pourrait devenir l’un des segments les plus dynamiques du secteur. Cependant, en taille et maturité institutionnelle, Ethereum reste leader, son écosystème DAT étant plus développé et actif en DeFi.

Si Solana améliore la stabilité de son mainnet, la sécurité et la clarté réglementaire, il pourrait rivaliser avec Ethereum, notamment auprès des sociétés en quête de rapidité et de frais minimes.

Tableau 2 : Avantages comparés des DAT Solana vs Ethereum

5. Discussion sur la durabilité du modèle DAT

5.1 Évolution et risques de la logique de croissance DAT

La croissance des sociétés DAT n’a jamais reposé sur la rentabilité classique, mais sur un mécanisme cyclique d’amplification du capital—détenir et exploiter les crypto-actifs pour accroître la capitalisation et la valeur. Ce schéma repose sur trois piliers :

- Expansion narrative : titrisation des actifs crypto pour exposer le capital traditionnel au bêta crypto via le marché actions, générant une prime de valorisation

- Appréciation des actifs : hausse des tokens sous-jacents, croissance du bilan et du mNAV, revalorisation de marché

- Effet d’entraînement du financement : valorisation élevée permettant de nouvelles levées pour acquérir plus de crypto, réserves accrues confortant la confiance et la valorisation

En marché haussier, cette synergie narrative, appréciation et financement accélère la croissance et l’attention des investisseurs.

En 2025, le marché questionne la pérennité du modèle. Strategy est passée de marginal à poids lourd du Nasdaq, mais la stagnation post-2024 soulève des doutes sur la durabilité du « miracle DAT ». Certains jugent les DAT comme de simples amplificateurs de marché haussier ; en marché baissier, la « valeur de token par action » peut perdre tout sens. Le maximalisme Bitcoin de Michael Saylor, refusant de liquider pour préserver l’exposition par action, interroge sur l’intérêt des actionnaires.

Plus d’entreprises imitant Strategy rendent le secteur DAT plus concurrentiel. Le récit de rareté qui portait les primes de valorisation s’affaiblit, et le modèle « actif + prime » perd en efficacité marginale.

Figure 8 : Volatilité du cours de Strategy

L’essor de l’écosystème Ethereum inaugure une deuxième phase du modèle DAT—participation active on-chain. Les DAT Ethereum s’engagent dans le staking, la DeFi et la gestion de liquidité pour générer du rendement, créant une nouvelle courbe de croissance par la « productivisation » des actifs.

Cette mutation soulève de nouveaux risques : le staking institutionnel massif peut-il compresser les rendements et accroître le risque systémique ? Les DAT favorisent-ils la prospérité de l’écosystème ou gonflent-ils une bulle ?

La pérennité des DAT dépend à la fois de l’actif sous-jacent, de l’interaction avec les écosystèmes blockchain et les marchés, et des fondamentaux corporate, de la structure de financement et de la confiance des investisseurs.

L’analyse suivante croise deux dimensions—endogène (interne) et exogène (écosystèmes, marché)—pour décrypter les défis de durabilité DAT.

5.2 Modèle des cinq forces de durabilité DAT

La dimension endogène évalue la résilience opérationnelle et financière face aux cycles crypto.

L’exogène interroge la stabilité du rendement et de la liquidité offerts par l’écosystème et le marché.

En croisant la logique « tokens/action + prix de l’actif + mNAV » et les modèles de rendement on-chain, on construit un cadre à cinq forces pour la durabilité DAT :

Valeur de l’actif, Opérations, Fondamentaux corporate, Conformité réglementaire, Liquidité/investisseurs.

5.2.1 Force de valeur de l’actif

La nature de l’actif sous-jacent fonde la pérennité du DAT. Trois archétypes dominent :

1. DAT Bitcoin :

Statut d’« or numérique », rareté, résistance à l’inflation, montée des détentions institutionnelles et souveraines. Aucun rendement, dépendance à la hausse des prix, politisation accrue.

2. DAT Ethereum :

PoS, rendement, actif appréciateur et générateur de revenu. Concurrence Layer-1, risques techniques et opérationnels.

3. DAT Layer-1 émergents (Solana) :

Performance élevée, expansion écosystémique, rendement de staking important, mais volatilité et fragilité accrues.

En résumé :

Bitcoin = consensus fort, cyclicité élevée ;

Ethereum = profondeur écosystémique et stabilité du rendement ;

Solana = forte croissance et risque.

La durabilité DAT dépend de l’acceptation du marché, l’usage, la maturité technique, la sécurité et la stabilité de la capitalisation.

5.2.2 Force opérationnelle de l’actif

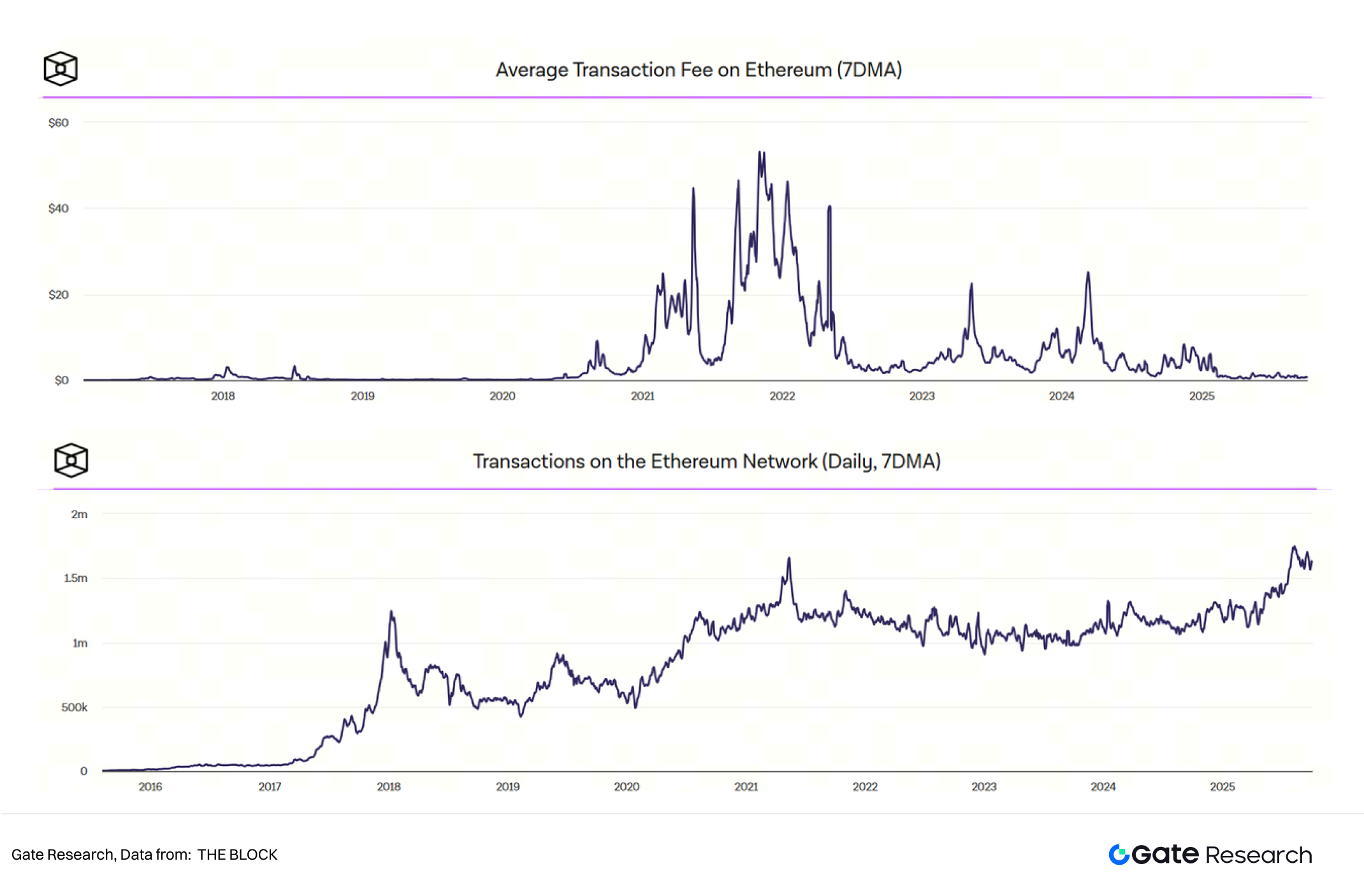

L’essor d’Ethereum et Solana fait passer les DAT de détenteurs passifs à acteurs on-chain. La pérennité réside dans la gestion—staking, DeFi, opérations de liquidité—plutôt que dans la détention.

Si le rendement on-chain dépasse le coût du capital, les DAT sont viables, même en cas de stabilité ou légère baisse des prix. Sinon, ils dépendent de l’appréciation.

La participation DAT renforce l’activité, la liquidité et la sécurité des réseaux. Exemple : les DAT Ethereum alimentant les pools profonds (ex. : ETH/stETH chez Aave v3) cumulent rendement et stabilité.

Figure 9 : Stabilité de la liquidité staking Ethereum depuis mi-2025

Figure 10 : Volume trading ETH vs frais de transaction

Boucle de feedback :

- Demande de blockspace ↑ → Revenu des validateurs ↑ → Sécurité ↑

- Liquidité ↑ → Risque protocolaire ↓ → Rétention ↑

- Transparence on-chain ↑ → Confiance institutionnelle ↑ → Capital ↑

Risques systémiques : staking à effet de levier, concentration institutionnelle, compression des rendements et amplification des chocs en marché baissier.

Un DAT durable diversifie ses risques—multi-actifs, staking par paliers, hybridation CeFi–DeFi—pour garantir sa stabilité.

5.2.3 Force des fondamentaux corporate

La durabilité dépend aussi de la solidité opérationnelle et financière des DAT.

Deux modèles :

- DAT à fort support : sociétés comme Strategy conservent une activité de cash-flow traditionnel, offrant une stabilité en marché baissier. Les DAT Solana générant du rendement staking peuvent aussi amortir la volatilité.

- DAT à faible support : coquilles ou SPAC sans revenu dépendent de l’émission continue de dette ou actions. En cas de contraction de la liquidité, elles risquent le défaut.

Points clés :

- Sources de cash-flow hors crypto ?

- Capacité à couvrir intérêts et frais ?

- Levier soutenable et réserves suffisantes ?

Sans ces fondamentaux, le DAT n’est qu’une coquille fragile, vouée à l’effondrement en marché baissier.

5.2.4 Force réglementaire et conformité

Les DAT, comme toute société cotée, doivent satisfaire aux exigences d’information et de protection des investisseurs—la réglementation est déterminante.

La réforme FASB 2024 (juste valeur des réserves crypto) marque un tournant. Les DAT intègrent désormais les plus-values et pertes latentes dans leurs états financiers, gagnant en transparence mais aussi en volatilité.

En 2025, la consolidation commence—exemple : le rachat de Semler Scientific (NASDAQ : SMLR) par Strive (NASDAQ : ASST) marque la première fusion entre deux sociétés cotées détenant une trésorerie Bitcoin.

La surveillance se durcit. Le 24 septembre 2025, la SEC et la FINRA enquêtent sur plus de 200 sociétés cotées annonçant des plans crypto, du fait de variations anormales de cours.

Déclarer une trésorerie crypto ne garantit pas la création de valeur durable : les DAT non conformes ou purement spéculatifs risquent la radiation, à l’instar de Windtree Therapeutics (chute de 90 %, non-conformité Nasdaq).

5.2.5 Force investisseurs et liquidité

La valorisation DAT dépend de la liquidité et de la composition des investisseurs.

Certains DAT majeurs attirent les institutions via ETF et fonds, mais la plupart restent dominés par la clientèle retail, donc plus volatils.

Exemple : Strategy compte 58,84 % d’institutionnels (8 octobre 2025), contre 13,75 % pour Sharplink et 3,48 % pour BTCS. Les DAT institutionnels bénéficient de liquidité profonde et d’une stabilité supérieure ; les DAT retail sont plus exposés aux ventes paniques synchronisées.

En définitive, la pérennité du financement DAT repose sur l’attraction d’investisseurs institutionnels long terme. Avec la clarification réglementaire, la liquidité DAT devrait passer du modèle émotionnel à l’allocation, stabilisant la volatilité.

6. Conclusion

Le modèle DAT incarne la convergence entre crypto et finance traditionnelle, transposant la dynamique des marchés de capitaux sur les actifs on-chain.

En marché haussier, la hausse des tokens, la liquidité et l’appétit au risque font des DAT des amplificateurs de valorisation et de sentiment. Mais en marché baissier, ce même mécanisme s’inverse : contraction du financement, dépréciation des actifs, et risque d’effondrement du flywheel.

La pérennité du DAT dépend de cinq piliers :

- Qualité de l’actif sous-jacent : valeur et capacité de rendement durable des crypto-actifs détenus

- Activité opérationnelle : DAT passif ou acteur on-chain générant du cash-flow régulier ?

- Fondamentaux corporate : activité cœur stable et revenus récurrents pour amortir la volatilité

- Clarté réglementaire et comptable : normes de divulgation, comptabilité à la juste valeur, conformité, acceptation institutionnelle

- Composition de la base d’investisseurs : concentration, sophistication et résilience de la liquidité face aux chocs

En 2025, plus de 200 sociétés cotées ont annoncé des stratégies de trésorerie crypto sur BTC, ETH, SOL, BNB et TRX. Les flux de capitaux et les valorisations se recentrent sur quelques acteurs majeurs et actifs de conviction, renforçant la dynamique « winner-takes-most ».

À terme, les véritables leaders de l’ère DAT ne seront pas les coquilles spéculatives, mais les sociétés capables de bâtir des flywheels entre marché de capitaux et écosystèmes on-chain.

Ces leaders sauront allouer le capital, générer des rendements on-chain durables et gagner la confiance institutionnelle par une gouvernance transparente et une gestion rigoureuse. Pour chaque blockchain majeure, seuls un ou deux DAT devraient s’imposer durablement.

Les DAT demeurent dans une phase d’innovation financière volatile, mais leur véritable valeur réside moins dans le levier court terme que dans leur potentiel à jouer le rôle de pont stable entre l’économie crypto et les marchés de capitaux traditionnels.

Références

- [1] YouTube, https://www.youtube.com/watch?v=b0KU4cJgj6g

- [2] Cointelegraph, https://cointelegraph.com/news/worlds-biggest-business-intelligence-firm-buys-21k-btc-for-250m

- [3] Bloomberg, https://www.bloomberg.com/news/articles/2020-12-07/microstrategy-to-raise-400-million-to-buy-even-more-bitcoin

- [4] Bitcointreasuries.net, https://bitcointreasuries.net/

- [5] PR Newswire, https://www.prnewswire.com/news-releases/bitmine-immersion-now-holds-approximately-500-million-of-ethereum-to-advance-its-ethereum-treasury-strategy-302504282.html

- [6] Coingecko, https://www.coingecko.com/zh/treasuries/%E4%BB%A5%E5%A4%AA%E5%9D%8A/companies

- [7] CoinDesk, https://www.coindesk.com/business/2025/07/08/crypto-treasury-firm-reserveone-going-public-in-1b-spac-deal

- [8] NASDAQ, https://www.nasdaq.com/press-release/mega-matrix-announces-diversify-dat-strategy-basket-leading-stablecoins-and

- [9] AInvest, https://www.ainvest.com/news/solana-news-today-institutional-capital-shifts-public-companies-turn-solana-digital-treasury-standard-2508

- [10] Yellow, https://yellow.com/news/cantor-fitzgerald-sees-dollar250-million-potential-in-solana-treasury-companies

- [11] Coinrank, https://www.coinrank.io/crypto/2-65-billion-solana-dat-plan/

- [12] CoinDesk, https://www.coindesk.com/markets/2025/09/28/from-spacs-to-cash-flow-buys-how-dats-are-plotting-the-next-growth-phase

- [13] Yahoo!Finance, https://finance.yahoo.com/news/strive-semler-scientific-merge-stock-145427057.html

- [14] The Block, https://www.theblock.co/post/367721/nasdaq-to-delist-bnb-token-treasury-company-windtree-therapeutics-for-noncompliance

- [15] Cryptopolitan, https://www.cryptopolitan.com/sec-finra-probe-crypto-treasury-stock-spikes/

- [16] MarketBeat, https://www.marketbeat.com/stocks/NASDAQ/MSTR/institutional-ownership/

Gate Research

Gate Research est une plateforme complète dédiée à la blockchain et aux cryptomonnaies, proposant des analyses techniques, des études sectorielles, des tendances de marché, des perspectives macroéconomiques et des suivis réglementaires.

Clause de non-responsabilité

L’investissement sur le marché des cryptomonnaies implique des risques élevés. Il est conseillé aux utilisateurs de mener leurs propres recherches et de s’informer pleinement avant toute décision d’investissement. Gate.com décline toute responsabilité en cas de pertes ou dommages liés à de telles opérations.

Articles Connexes

gate Recherche: Examen du marché des cryptomonnaies de 2024 et prévisions de tendances pour 2025

Recherche gate : BTC franchit le cap des 100 000 $, le volume de trading de Crypto de novembre dépasse pour la première fois les 10 billions de dollars

Gate Research : Aperçu des largages d’air chauds (24-28 février 2025)

Gate Recherche : Les pirates informatiques utilisent THORChain pour transférer 266 309 ETH, la part de marché de l'agrégateur CoW se rapproche de 1inch

gate Recherche : Rapport de backtest des produits d'auto-investissement