Los Stables no son estables

Las dos primeras semanas de noviembre de 2025 dejaron al descubierto graves defectos estructurales en las finanzas descentralizadas, advertidos por académicos durante años. El desplome de xUSD de Stream Finance, seguido de los fallos en cascada de deUSD de Elixir y de múltiples stablecoins sintéticos, va mucho más allá de episodios puntuales de mala gestión. Estos hechos revelan problemas sistémicos en la gestión del riesgo, la transparencia y la confianza en todo el ecosistema DeFi.

Lo sucedido con Stream Finance no fue resultado de una sofisticada explotación de contratos inteligentes ni de una manipulación de oráculos convencional. Fue algo más inquietante: la falta de transparencia financiera básica, disfrazada con el discurso de la descentralización. Si un gestor externo pierde 93 millones de dólares sin ningún tipo de supervisión relevante y provoca 285 millones de dólares de contagio interprotocolar, si todo el ecosistema de stablecoins pierde entre el 40 y el 50 % de TVL en una semana a pesar de mantener el peg, hay que asumir una realidad indiscutible sobre el estado actual de DeFi. El sector no ha aprendido nada.

En concreto, las estructuras de incentivos premian a quienes ignoran las lecciones, castigan a los prudentes y socializan las pérdidas cuando llegan los inevitables colapsos. El viejo axioma financiero se cumple aquí con precisión dolorosa: si no sabes de dónde procede la rentabilidad, tú eres la rentabilidad. Cuando los protocolos prometen retornos del 18 % con estrategias ocultas, mientras los mercados consolidados ofrecen entre el 3 y el 5 %, el origen de ese rendimiento es el capital de los depositantes.

Mecánica y contagio de Stream Finance

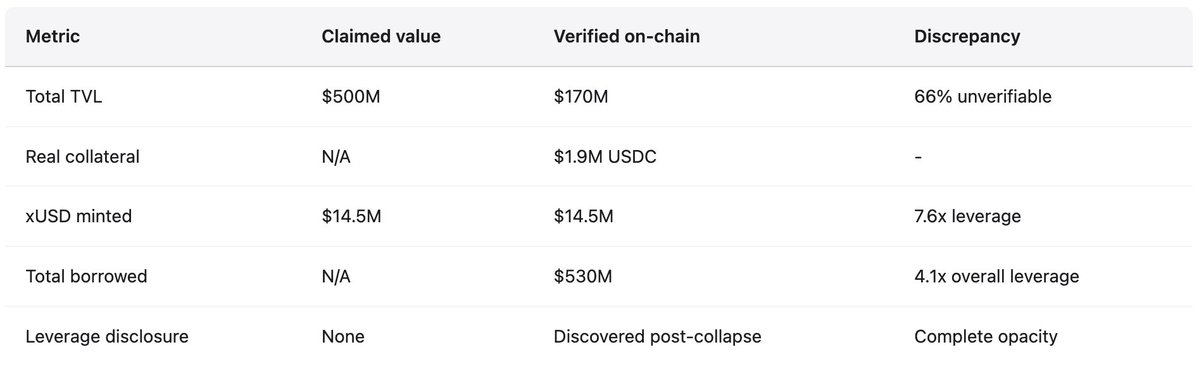

Stream Finance se posicionó como protocolo de optimización de rentabilidad, ofreciendo un 18 % anual sobre depósitos de USDC mediante su stablecoin xUSD con rendimiento. La estrategia declarada incluía “delta-neutral trading” y “hedged market making”, términos que suenan complejos pero no esclarecen las operaciones reales. Por comparación, Aave ofrecía un 4,8 % APY sobre USDC y Compound poco más del 3 %. Donde la lógica financiera exigiría escepticismo ante rendimientos tres veces superiores al mercado, los usuarios depositaron cientos de millones. Antes del desplome, 1 xUSD cotizaba a 1,23 USDC, reflejando supuestos intereses compuestos. En su máximo, xUSD declaraba 382 millones de dólares gestionados, aunque DeFiLlama solo registró un TVL máximo de 200 millones, lo que indica que más del 60 % de los activos eran posiciones off-chain no verificables.

El mecanismo real, puesto al descubierto por el desarrollador de Yearn Finance Schlagonia tras la caída, evidenció un fraude sistemático disfrazado de ingeniería financiera. Stream utilizó préstamos recursivos para crear activos sintéticos sin respaldo: los usuarios depositaban USDC, Stream lo cambiaba por USDT en CowSwap, y ese USDT se empleaba para mintear deUSD de Elixir, elegido por sus altos incentivos. El deUSD se transfería a cadenas como Avalanche y se depositaba en mercados de préstamos para pedir prestado USDC, completando un ciclo. Hasta este punto, la estrategia parece un préstamo colateralizado estándar, aunque con una complejidad y dependencia cross-chain preocupantes. Pero Stream iba más allá: en lugar de usar el USDC prestado solo para nuevos bucles colaterales, Stream re-minteaba xUSD mediante el contrato StreamVault, inflando la oferta de xUSD muy por encima del colateral real. Con apenas 1,9 millones de USDC como colateral verificable, Stream emitió 14,5 millones de xUSD, multiplicando por 7,6 los activos sintéticos respecto a las reservas reales. Es banca de reserva fraccionaria sin reservas, sin regulación y sin prestamista de última instancia.

La dependencia circular con Elixir agravaba aún más la inestabilidad. Durante los bucles que inflaban la oferta de xUSD, Stream depositó 10 millones de USDT en Elixir, ampliando el suministro de deUSD. Elixir cambiaba ese USDT por USDC y lo depositaba en los mercados de préstamos de Morpho. A principios de noviembre, había más de 70 millones de USDC suministrados y más de 65 millones prestados en Morpho, con Elixir y Stream como actores dominantes. Stream poseía cerca del 90 % de todo el suministro de deUSD (unos 75 millones), y el respaldo de Elixir consistía sobre todo en un préstamo de Morpho a Stream. Los stablecoins quedaban mutuamente colateralizados, garantizando el colapso conjunto. Esto es un círculo vicioso financiero que genera fragilidad sistémica.

El analista CBB alertó públicamente de estos problemas el 28 de octubre: “xUSD tiene ~170M respaldados on-chain. Están pidiendo prestado ~530M en protocolos de préstamos. Eso es un apalancamiento de 4,1x. En muchas posiciones ilíquidas. Esto no es yield farming, es juego degenerado”. Schlagonia ya había advertido al equipo de Stream 172 días antes, asegurando que cinco minutos de análisis bastaban para ver el desenlace inevitable. Avisos públicos, concretos y certeros. Ignorados por usuarios ansiosos de rentabilidad, curadores en busca de comisiones y protocolos que permitieron el esquema. Cuando Stream anunció el 4 de noviembre la pérdida de unos 93 millones de dólares por parte de un gestor externo, la plataforma suspendió inmediatamente todas las retiradas. Sin mecanismo de redención, el pánico se propagó; los tenedores vendieron xUSD en mercados secundarios con poca liquidez. En pocas horas, xUSD se hundió un 77 % hasta los 0,23 dólares. El stablecoin que prometía estabilidad y altos intereses perdió tres cuartas partes de su valor en una sola sesión.

El contagio en cifras

Según el grupo DeFi Yields and More (YAM), la exposición directa a deuda vinculada a Stream alcanzó 285 millones de dólares en todo el ecosistema. Entre las exposiciones, TelosC tenía 123,64 millones en préstamos garantizados por activos de Stream (la mayor exposición individual), Elixir Network prestó 68 millones a través de bóvedas privadas Morpho (65 % del respaldo de deUSD), MEV Capital con 25,42 millones incluyendo unos 650 000 dólares de deuda incobrable por oráculos que congelaron el precio de xUSD en 1,26 dólares mientras el mercado lo hundía a 0,23 dólares, Varlamore con 19,17 millones, Re7 Labs con 14,65 millones en una bóveda y 12,75 millones en otra, Enclabs, Mithras, TiD e Invariant Group con posiciones menores. Euler afrontó unos 137 millones en deuda incobrable. Más de 160 millones quedaron congelados en varios protocolos. Los investigadores advirtieron que esta lista no era exhaustiva, alertando de “probables más stables/bóvedas afectadas” mientras se desconocía el alcance total semanas después del colapso.

El deUSD de Elixir, con el 65 % de sus reservas prestadas a Stream vía bóvedas privadas Morpho, se hundió un 98 % de 1,00 a 0,015 dólares en 48 horas, el mayor colapso de stablecoin desde UST de Terra en 2022. Elixir permitió redimir al 80 % de los tenedores de deUSD (excepto Stream) a razón de 1,00 dólar por USDC, salvando a la mayoría de su comunidad, pero a un coste enorme socializado entre Euler, Morpho y Compound. Después, Elixir anunció el cierre definitivo de todos sus productos de stablecoin, admitiendo la pérdida total de confianza. La reacción general del mercado evidenció el riesgo sistémico: según Stablewatch, los stablecoins con rendimiento perdieron entre el 40 y el 50 % de su TVL solo una semana después de la caída de Stream, aunque la mayoría mantuvo el peg al dólar. Esto supone unos 1 000 millones en salidas de protocolos que no fallaron ni presentaron problemas técnicos. Al no distinguir proyectos sólidos de fraudulentos, los usuarios abandonaron todo. El TVL total de DeFi cayó en 20 000 millones a principios de noviembre: el mercado descontó el riesgo de contagio general, no solo fallos concretos.

Octubre de 2025: cuando 60 millones de dólares desencadenaron liquidaciones en cascada

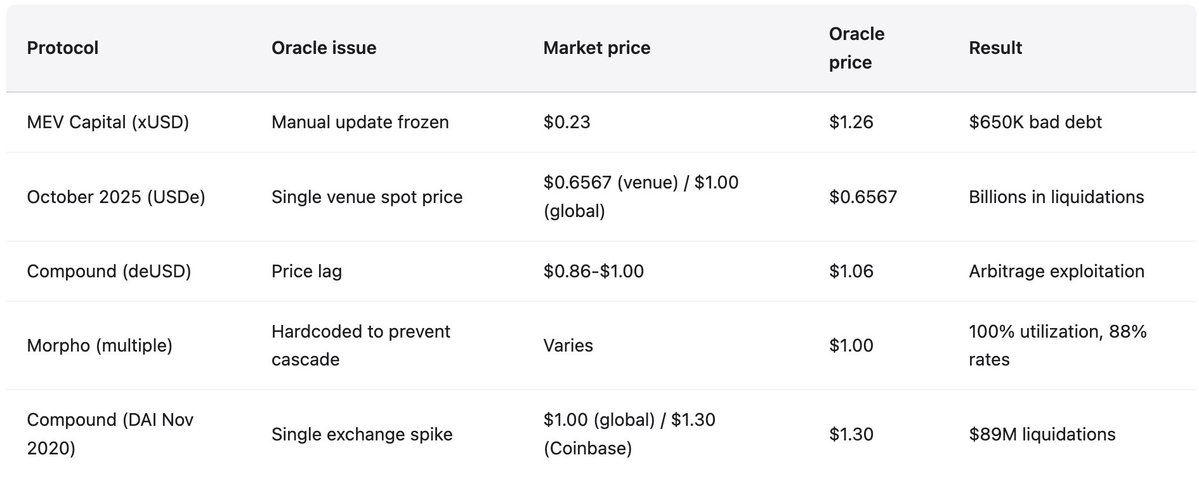

Poco antes del colapso de Stream Finance, el mercado cripto sufrió lo que el análisis on-chain revela no como un crash sino como un ataque de precisión que explotó vulnerabilidades conocidas a escala institucional. El 10 y 11 de octubre de 2025, la venta sincronizada de 60 millones de dólares provocó fallos de oráculo y liquidaciones masivas en todo DeFi. No se trató de apalancamiento excesivo en posiciones realmente deterioradas, sino de un error de diseño de oráculos a escala institucional, replicando patrones de ataque documentados desde febrero de 2020.

El ataque comenzó a las 5:43 (UTC) del 10 de octubre con la venta de 60 millones de USDe en mercados spot de un solo exchange. Un sistema de oráculos eficiente habría absorbido el impacto gracias a diversas fuentes de precios independientes y ponderadas en el tiempo. Sin embargo, el sistema de oráculos redujo el valor colateral (wBETH, BNSOL, USDe) en tiempo real según los precios spot del exchange manipulado. Se activaron de inmediato liquidaciones masivas. La infraestructura se saturó con millones de solicitudes simultáneas, sobrepasando la capacidad. Los market makers no podían ofertar con rapidez porque los feeds de API estaban caídos y las retiradas se acumulaban. La liquidez desapareció y la cascada se autoalimentó.

Metodología del ataque y precedentes

El oráculo reflejó fielmente los precios manipulados en una única plataforma, mientras que en el resto del mercado los precios permanecían estables. El exchange principal mostraba USDe a 0,6567 dólares y wBETH a 430 dólares; los demás apenas presentaban desviaciones de 30 puntos básicos. Los pools on-chain apenas sufrieron impacto. Como señaló Guy Young, fundador de Ethena, “más de 9 000 millones de dólares en colateral de stablecoin estaban disponibles para redención inmediata”, lo que demuestra que los activos subyacentes no estaban dañados. Sin embargo, el oráculo reportó los precios manipulados, el sistema liquidó en base a ellos y las posiciones se destruyeron por valoraciones inexistentes en el resto del mercado.

Es el mismo patrón que destruyó Compound en noviembre de 2020, cuando DAI subió a 1,30 dólares en Coinbase Pro durante una hora mientras cotizaba a 1,00 en el resto, provocando 89 millones en liquidaciones. El exchange cambió, la vulnerabilidad permaneció. La metodología fue idéntica a la que acabó con bZx en febrero de 2020 (980 000 dólares robados por manipulación de oráculo en Uniswap), Harvest Finance en octubre de 2020 (24 millones robados y bank run de 570 millones vía manipulación en Curve), y Mango Markets en octubre de 2022 (117 millones extraídos por manipulación multi-venue). Entre 2020 y 2022, 41 ataques de manipulación de oráculos sustrajeron 403,2 millones. La industria reaccionó tarde y de forma dispersa. Muchas plataformas siguieron confiando en oráculos spot sin suficiente redundancia. El efecto amplificador muestra por qué la lección es crucial conforme el mercado crece: Mango Markets en 2022 vio cómo 5 millones en manipulación extrajeron 117 millones (amplificación 23x), y en octubre de 2025, 60 millones desencadenaron una cascada de amplificación masiva. El patrón no fue más sofisticado; el sistema simplemente escaló con las mismas vulnerabilidades.

Patrón histórico: fallos de 2020 a 2025

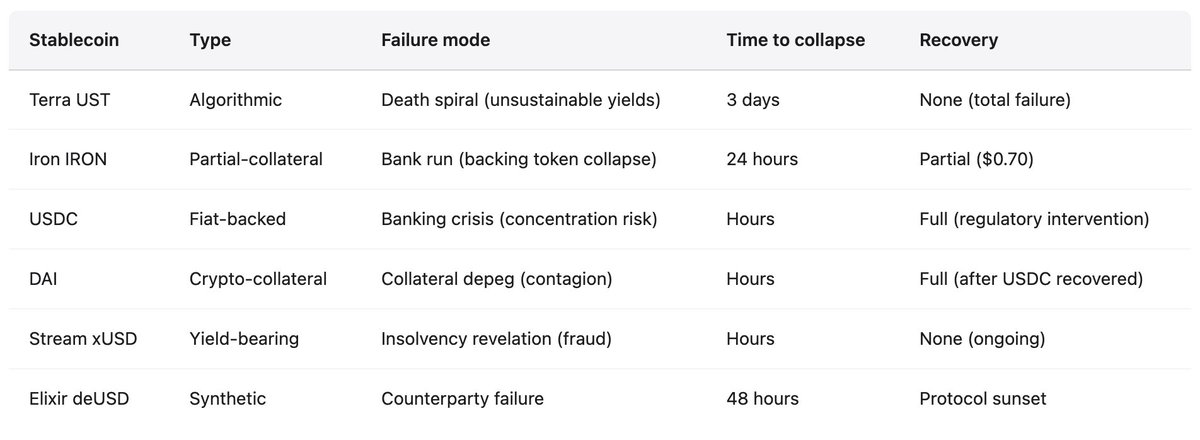

El colapso de Stream Finance no es nuevo ni extraordinario. DeFi ha sufrido repetidos fracasos de stablecoins, todos con vulnerabilidades estructurales similares. Sin embargo, el sector sigue repitiendo los errores a mayor escala. El patrón se repite desde hace cinco años: los stablecoins algorítmicos o parcialmente colateralizados ofrecen rentabilidades insostenibles para captar depósitos, pagadas mediante emisión de tokens o nuevos depósitos y no por ingresos reales. El protocolo opera con alto apalancamiento, opacidad sobre el ratio de colateral y dependencias circulares: el protocolo A respalda al B, que respalda al A. Cuando un shock revela la insolvencia o la subvención se agota, se produce una bank run: los usuarios huyen, el colateral se hunde, las liquidaciones se suceden y todo se desmorona en días u horas. El contagio afecta a cualquier protocolo que aceptó el stablecoin fallido como colateral o mantenía posiciones relacionadas.

Mayo de 2022: Terra (UST/LUNA)

Pérdida: 45 000 millones de capitalización de mercado desaparecieron en tres días. UST era un stablecoin algorítmico respaldado por LUNA bajo un sistema mint-burn. Anchor Protocol ofrecía un 19,5 % insostenible en depósitos UST, con el 75 % de todo el UST depositado para obtener recompensas. El sistema dependía de entradas constantes de capital para mantener el peg. Desencadenante: retirada de 375 millones de Anchor el 7 de mayo y grandes ventas de UST que rompieron el peg. Al intercambiar UST por LUNA para salir, la oferta de LUNA pasó de 346 millones a más de 6,5 billones de tokens en tres días, provocando una espiral que llevó ambos tokens casi a cero. El crash arrasó a inversores particulares y contribuyó a la caída de grandes prestamistas como Celsius, Three Arrows Capital y Voyager Digital. Do Kwon, fundador de Terra, fue detenido en marzo de 2023 y afronta varios cargos de fraude.

Junio de 2021: Iron Finance (IRON/TITAN)

Pérdida: El TVL de 2 000 millones se desplomó a casi cero en 24 horas. IRON estaba colateralizado con un 75 % USDC y un 25 % TITAN. Los incentivos de yield farming llegaban al 1700 % APR para captar depósitos. Cuando los grandes tenedores comenzaron a canjear IRON por USDC, la presión de venta sobre TITAN se auto-reforzó. TITAN pasó de 64 dólares a 0,00000006, destruyendo el respaldo de IRON. Lección: La colateralización parcial no resiste el estrés. Los mecanismos de arbitraje fallan si el token de respaldo entra en espiral de muerte.

Marzo de 2023: USDC

Depeg: Bajó a 0,87 dólares (13 % de pérdida) cuando 3 300 millones en reservas quedaron bloqueados en el quebrado Silicon Valley Bank. Se suponía que esto era imposible para un stablecoin fiat “totalmente respaldado” y auditado. El peg solo se restauró cuando FDIC invocó el riesgo sistémico y garantizó los depósitos en SVB. Contagio: Provocó el depeg de DAI (más del 50 % colateral USDC), con más de 3 400 liquidaciones automáticas en Aave por un total de 24 millones. Demuestra que incluso los stablecoins regulados y bien gestionados sufren riesgos de concentración y dependencia bancaria.

Noviembre de 2025: Stream Finance (xUSD)

Pérdida: 93 millones de dólares de pérdida directa, 285 millones de exposición total. Mecanismo: Préstamos recursivos y emisión de activos sintéticos sin respaldo real (expansión de 7,6x del colateral). 70 % de fondos en estrategias opacas off-chain gestionadas por administradores anónimos. Sin prueba de reservas. Estado actual: xUSD cotizando entre 0,07 y 0,14 dólares (87-93 % por debajo del peg), sin liquidez. Retiradas congeladas indefinidamente. Demandas en curso. Elixir cerrado. Fuga masiva de stablecoins con rendimiento.

Todos los casos muestran patrones comunes de fallo. Rentabilidades insostenibles: Terra (19,5 %), Iron (1700 % APR), Stream (18 %) ofrecieron retornos desvinculados de ingresos reales. Dependencias circulares: UST-LUNA, IRON-TITAN, xUSD-deUSD presentaron esquemas de colapso mutuo. Opacidad: Terra ocultó los costes de Anchor, Stream ocultó el 70 % de operaciones off-chain, Tether ha sido cuestionada por sus reservas. Colateralización parcial o respaldo autoemitido: depender de tokens volátiles o propios genera espirales de muerte bajo presión, ya que el valor colateral cae justo cuando debería sostener el sistema. Manipulación de oráculos: Feeds congelados o manipulados impiden liquidaciones correctas y acumulan deuda incobrable hasta la insolvencia. El mensaje es claro: los stables no son estables. Lo parecen hasta que dejan de serlo, y el cambio ocurre en cuestión de horas.

Fallos de oráculos y colapso de infraestructura

Con el colapso de Stream, el fallo del oráculo fue inmediato. Mientras xUSD caía en el mercado a 0,23 dólares, muchos protocolos de préstamo mantenían el precio del oráculo en 1,00 dólar o más para evitar liquidaciones en cascada. Esta decisión, aunque busca estabilidad, genera una desconexión total entre la realidad de mercado y el funcionamiento del protocolo. El precio fijo es política deliberada, no error técnico. Muchos protocolos actualizan manualmente el oráculo para evitar liquidaciones por volatilidad temporal, pero este método fracasa cuando la caída refleja insolvencia real y no solo estrés de mercado.

Los protocolos afrontan un dilema irresoluble. Usar precios en tiempo real implica riesgos de manipulación y liquidaciones en cascada durante la volatilidad, como demostró octubre de 2025 a gran escala. Usar precios retrasados o TWAP impide reaccionar ante insolvencia real y acumula deuda incobrable, como Stream Finance demostró cuando los oráculos marcaban 1,26 dólares y el precio era 0,23, generando 650 000 dólares de deuda solo en MEV Capital. Las actualizaciones manuales introducen centralización, discrecionalidad y la posibilidad de ocultar insolvencia congelando el oráculo. Los tres métodos han destruido cientos o miles de millones.

Capacidad de infraestructura ante estrés

Tras el colapso de Harvest Finance en octubre de 2020 (el TVL cayó de 1 000 millones a 599 millones tras un ataque de 24 millones), la lección era clara: los oráculos deben prever la capacidad de infraestructura en eventos de estrés. Los sistemas de liquidación requieren límites de velocidad y cortafuegos. Los exchanges deben contar con capacidad excedente para cargas 10x superiores. Sin embargo, octubre de 2025 demostró que esta lección sigue sin aplicarse a nivel institucional. Cuando millones de cuentas afrontan liquidaciones simultáneas, miles de millones se cierran en menos de una hora y los libros de órdenes quedan vacíos por sobrecarga, la infraestructura falla igual que el oráculo. Las soluciones técnicas existen pero no se implementan porque reducen la eficiencia y restan beneficios.

Si no sabes de dónde procede la rentabilidad, no la estás ganando: eres el coste del beneficio de otro. Este principio es sencillo, pero miles de millones se depositan en estrategias opacas porque la gente prefiere la mentira cómoda a la verdad incómoda. El próximo Stream Finance ya está operando en este momento.

Los stables no son estables. DeFi no es ni descentralizado ni seguro. La rentabilidad sin fuente identificable no es beneficio: es robo con cuenta atrás. No es opinión; son hechos empíricos documentados, probados a coste enorme. La única cuestión es si actuaremos por fin según lo que sabemos o si pagaremos otros 20 000 millones para aprender la misma lección. La historia sugiere que será lo segundo.

Aviso legal:

- Este artículo es una reproducción de [yq_acc]. Todos los derechos de autor corresponden al autor original [yq_acc]. Si tienes alguna objeción respecto a esta reproducción, contacta con el equipo de Gate Learn para su gestión inmediata.

- Descargo de responsabilidad: Las opiniones expresadas en este artículo pertenecen únicamente al autor y no constituyen asesoramiento de inversión.

- Las traducciones a otros idiomas las realiza el equipo de Gate Learn. Salvo indicación expresa, está prohibido copiar, distribuir o plagiar los artículos traducidos.

Artículos relacionados

¿Qué es Tronscan y cómo puedes usarlo en 2025?

¿Qué es SegWit?

¿Qué es HyperGPT? Todo lo que necesitas saber sobre HGPT

¿Qué es la Billetera HOT en Telegram?

¿Qué es Solscan y cómo usarlo? (Actualización 2025)